Ориентация на гиганты

Может ли российская лесопромышленная компания претендовать на статус компании мирового уровня? Эксперты говорят: «Да!» Более того, одна такая компания, а точнее, холдинг в России уже есть. Это «Илим Палп Энтерпрайз», консолидированная выручка которого в 2004 году составила $1,3 млрд (данные за 2005 год пока не обнародованы). Хотя «Илим Палп» отсутствует в списке ведущих лесопромышленных корпораций мира 2005 года (видимо, на момент составления обзора была недоступна финансовая отчетность этой российской компании), совершенно очевидно, что она по своим экономическим показателям может вполне претендовать на 61-ю позицию среди мировых лидеров.

Впрочем, такому лесному гиганту, как Россия, вроде бы даже и неудобно ограничиваться лишь одним статусным игроком на мировом рынке. Несомненно, в будущем в нашей стране появятся новые претенденты на «мировое господство» − и это будут крупные вертикально интегрированные структуры. С ними и только с ними сегодня связаны все надежды.

Переходный возраст российского ЛПК

У российского лесопромышленного комплекса словно затянувшийся «переходный возраст». Вроде бы робкие «детские шажки» во взрослую экономику уже где-то в прошлом, но до того, чтобы твердо встать на ноги, еще далеко: предстоит многому научиться и многое совершенствовать.

В 2004 году доля ЛПК в суммарном объеме промышленной продукции России составила 4,3%, что на 0,2 пункта меньше аналогичного показателя 2003 года. К сожалению, за 2005 год данные еще не обнародованы, но очевидно, что за год существенно выправиться ситуация не могла. И по сравнению со странами с развитым лесным комплексом этот показатель весьма низок. Так, в Финляндии на ЛПК приходится около 20% добавленной стоимости в промышленности, а в Канаде − примерно 12% отгруженной промышленной продукции. Главная причина такого отставания России кроется в преобладании в структуре производства продукции с низким уровнем переработки. Для производства продукции глубокой переработки используется только около 20% древесины, в то время как в странах с развитой лесобумажной отраслью этот показатель доходит до 85%.

Казалось бы, структура производства отрасли не так уж и плоха. Доминирующие позиции в ней принадлежат продукции целлюлозно-бумажной промышленности и деревообработки. Однако значительный объем продаж ЦБП приходится на товарную целлюлозу и бумагу сравнительно невысокого качества. Высокотехнологичная продукция данного профиля (например, мелованная бумага и картон) в России практически не производится. В сегменте деревообработки современные виды продукции также практически не представлены. Например, в стране слабо развит выпуск MDF-плит, потребность в которых предприятия мебельной промышленности удовлетворяют за счет импорта.

лесопромышленного комплекса в 2002–2004 годах

Наиболее проблемным сектором ЛПК является лесозаготовительная промышленность. Здесь можно говорить не о росте производства, а в лучшем случае о прекращении спада. В 2004 году падение лесозаготовок удалось замедлить: объем производства в этом секторе ЛПК сократился на 1,7% против 5,2% в 2003 году. Однако тенденцию переломить не удалось. По результатам 9 месяцев 2005 года в лесозаготовительной промышленности спад достиг 6%.

Исчерпание резервов мощностей по производству целлюлозы стало причиной замедления развития ЦБП. Устойчивый рост наблюдается только в секторе деревообработки. Так, наблюдаемый в 2004 году подъем деревообрабатывающей промышленности обусловлен значительным увеличением производства фанеры и древесно-стружечных плит − на 12,9% и 12,5% соответственно. Ожидаемое в ближайшие 2−3 года развитие домостроения на базе деревянных конструкций станет дополнительным стимулом развития производства в этой отрасли.

В соответствии с основными направлениями развития лесной промышленности в 2003−2005 годах был реализован ряд крупных инвестиционных проектов, что позволило увеличить производственные мощности по пиломатериалам на 2,5 млн м3; по фанере клееной − на 230 000 м3, по древесным плитам − на 1,6 млн усл. м3. В этот же период были введены мощности по производству высококачественной офисной бумаги и снижены темпы роста импорта мебели. Эти положительные сдвиги произошли за счет упрощения поставок импортного технологического оборудования для деревообрабатывающей и целлюлозно-бумажной промышленности и корректировки ввозных таможенных пошлин, в том числе на отдельные виды мебели.

Фактически решение любой проблемы, стоящей перед отечественным ЛПК, неизбежно упирается в нехватку инвестиционных ресурсов, необходимых для развития отрасли. С того момента, как во второй половине 1980‑х годов был введен в строй последний крупный ЦБК, столь масштабных капиталовложений в российский ЛПК не производилось.

Не секрет, что на сегодняшний день основные средства предприятий отрасли изношены на 60−80%. За использование устаревшего оборудования лесопромышленные компании расплачиваются высокими издержками производства, низким качеством продукции, ограниченными возможностями для роста. Ведь достигнутый уровень использования мощностей у ведущих лесопромышленных компаний близок к максимально возможному, а потенциал других предприятий трудно задействовать полностью. Из-за длительного простоя оборудование часто не пригодно к эксплуатации, а иногда и вовсе разобрано на запчасти к еще функционирующей технике.

Правда, в последние годы ситуация все же стала меняться в лучшую сторону. В 2004 году капиталовложения в ЛПК превысили 29 млрд рублей, что на 22,6% больше, чем в предыдущем году. Однако для коренного изменения ситуации в отрасли этих средств недостаточно. По оценке отраслевых экспертов, для проведения модернизации действующих производств и строительства мощностей по выпуску новой продукции в отрасль необходимо в течение ближайших десяти лет вкладывать около $2 млрд ежегодно.

И, кроме того, пока оставляет желать лучшего структура российского экспорта. По данным рейтингового агентства «Эксперт РА», за последние три года только усилилась его сырьевая направленность. Результаты расчетов свидетельствуют о том, что доля древесины и продуктов начальных этапов ее передела в общем объеме экспорта продуктов ЛПК с 2002 по 2004 годы увеличилась на 8 процентных пунктов, превысив в 2004 году 70%. В то же время падает удельный вес в стоимостном объеме экспорта целлюлозы, бумаги и картона.

Тем не менее с отменой экспортных пошлин на целлюлозу, произошедшей в начале 2005 года, отечественные предприятия имеют шансы увеличить экспорт данной продукции. Тем более что российские лесопромышленные компании уже сейчас занимают одну из лидирующих позиций на быстрорастущем китайском рынке. Только группа «Илим Палп» поставляет в Китай около 1 млн тонн хвойной беленой целлюлозы в год, а это около четверти общего объема потребления данного продукта в этой стране. Важное конкурентное преимущество отечественных производителей − относительно короткие сроки поставок в сравнении с условиями, предлагаемыми другими игроками.

Россия зовет и плачет

Иностранцы имеют возможность не только импортировать наш лес, но и пользоваться российским сырьем прямо на нашей территории, развивая тут производство. Мы бы и рады развиваться самостоятельно, но… Это самое «но» всем давно известно.

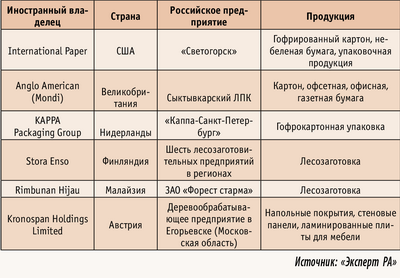

Тем временем крупнейшие мировые компании усиливают свое влияние в международном лесопромышленном комплексе. И закономерно ищут регионы, где они могли бы получать прибыли при относительно невысоких затратах. С этой точки зрения российский рынок весьма привлекателен: внутренние цены на энергоносители здесь пока ниже мировых, трудовые ресурсы тоже дешевы и достаточно квалифицированны, а лесная отрасль фрагментированна. Уже сейчас иностранный капитал контролирует в России несколько крупных ЦБК, а также лесозаготовительные, деревообрабатывающие и полиграфические предприятия. И неудивительно, что в ближайшей перспективе иностранные лесопромышленные гиганты намерены только укрепляться и сильнее пустить свои корни в российскую почву.

Так, в настоящее время International Paper модернизирует и расширяет свое производство в Светогорске: реконструирует бумагоделательные машины, запускает новую линию по резке и упаковке бумаги, начинает строить завод по производству беленой химико-термомеханической массы, реализует экологические проекты.

целлюлозно-бумажных изделий в 2002–2004 годах, $ млн

Mondi Business Paper вкладывает деньги во внедрение технологий бесхлорной отбелки бумаги и современных комплексов для лесозаготовки на Сыктывкарском ЛПК.

Kronospan в течение ближайших лет планирует добавить к имеющимся мощностям в Московской области несколько линий по производству древесных плит, ламинированного паркета, изделий из натуральной древесины.

Компания Stora Enso, открывшая в нашей стране несколько лесозаготовительных предприятий, летом 2005 года обсуждала с властями Кировской области возможность строительства на территории региона завода по производству целлюлозы мощностью 1 млн тонн в год с годовым оборотом в 500 млн евро.

Уже третий лесопильный завод, а также фабрику по производству мебельных щитов в России строит шведский концерн IKEA.

«Активизация в России процессов консолидации предприятий ЛПК под эгидой крупных иностранных игроков, опирающихся на несопоставимые с имеющимися в распоряжении наших компаний финансовые возможности, может создать для последних весьма неблагоприятную конкурентную среду», − предупреждают российские аналитики. Однако они же и успокаивают: «При проведении грамотной государственной политики и совместных усилий отечественных фирм этот процесс лишь подстегнет формирование конкурентоспособных российских корпораций». Теперь остается уповать на государственную поддержку, потому что российские компании уже давно нацелены на заботу о своих интересах и заодно об интересах своей страны.

сфере ЛПК

В частности, эти животрепещущие вопросы обсуждались в конце 2005 года на организованном агентством «Эксперт РА» круглом столе «Российская компания ЛПК мирового уровня: возможности и реальность». Выступивший тогда с докладом заместитель директора департамента промышленности Минпромэнерго России Петр Передерий обратил внимание, что сегодня «в высокой стадии готовности имеется целый ряд проектов строительства целлюлозно-бумажных предприятий с их размещением в разных регионах России, имеющих достаточные ресурсы древесного сырья, рабочей силы; по отдельным площадкам имеется определенная транспортная и энергетическая инфраструктура». Естественно, интерес к столь капиталоемким проектам пока проявляют только иностранные инвесторы из Скандинавии, Германии, Австрии, Турции, США, Англии, Китая и других стран. Да и они осторожничают. Сдерживают потенциальных инвесторов в основном отсутствие государственной поддержки и гарантий безопасности вложенных средств, несовершенство лесного законодательства.

«Частично эти проблемы можно было решить в рамках реализуемой правительством РФ политики развития частно‑государственного партнерства», − заметил чиновник. Очевидно, что в ее рамках государство могло бы взять на себя строительство лесных дорог постоянного действия, без которых невозможно освоение спелых и перестойных лесов. Это позволило бы привлечь в лесозаготовительную отрасль как крупный бизнес, который готов и способен финансировать строительство технологических лесовозных дорог, так и малый, ведущий заготовку леса на условиях краткосрочной аренды участков лесного фонда.

«Приоритетные инвестиционные и инновационные проекты, а также другие мероприятия по развитию лесопромышленного комплекса должны стать основой, предлагаемой для разработки и реализации федеральной целевой программы „Развитие мощностей по глубокой переработке древесины и освоение новых лесных массивов на период до 2015 года“», − добавил он. И, безусловно, незамедлительного реагирования требует проблема борьбы с незаконным оборотом древесины. Это тоже чисто государственная проблема.

По мнению представителя Минпромэнерго России, рациональному лесопользованию должны будут способствовать меры по квотированию экспорта необработанной древесины с продажей экспортных квот на аукционах, по созданию крупных торговых и торгово-промышленных компаний, способных проводить согласованную с учетом корпоративных и национальных интересов внешнеторговую политику. В результате реализации этих мероприятий рост промышленной продукции в ЛПК к 2010 году составит, по расчетам министерства, 51,2% к уровню 2004 года и достигнет 539 млрд рублей.

Об отсутствии внятной политики со стороны государства говорил и Александр Беляков, аудитор Счетной палаты, председатель Комитета по развитию лесного хозяйства и лесной промышленности Торгово-промышленной палаты РФ. По его словам, ЛПК России может увеличить объемы продукции в 10 раз, но для этого необходимо запустить механизм кооперации, принять работоспособный лесной закон, механизировать заготовку леса, успешно бороться с теневым оборотом древесины.

Руководители российских корпораций считают, что развитию отрасли поможет не только государственная поддержка, но грамотные управленческие решения, направленные на снижение издержек производства и интеграцию. По словам Никиты Леонова, главного управляющего директора по бизнесу ЗАО «Илим Палп Энтерпрайз», развитие уже созданных холдингов возможно только при привлечении инвестиций, поскольку крупные российские компании, к сожалению, практически исчерпали возможности увеличения производства. Он также отметил, что, учитывая глобальные тенденции в лесопромышленной отрасли, связанные с перемещением производств в зоны с низкими затратами, российские производители должны придерживаться той же стратегии и ориентироваться на внутренний рынок и рынки Юго-Восточной Азии.

«Благодаря имеющимся преимуществам, российские целлюлозно-бумажные производители имеют реальные шансы занять высокие позиции в мировом отраслевом разделении труда. Дополнительные преимущества российским компаниям дает сотрудничество с международными корпорациями, а также привлечение ресурса глобальных игроков для ликвидации серьезного технологического отставания», − заявил Н. Леонов.

Спасение утопающих − дело крупного бизнеса

Крупные игроки российского лесопромышленного рынка сейчас вовсю лоббируют свои интересы, принимая активное участие в многочисленных обсуждениях Лесного кодекса и других законодательных актов, прямо и твердо отстаивая свои позиции как основной движущей силы лесопромышленного комплекса страны. К ним не могут не прислушиваться − у них козыри. Государство постепенно осознает, что, не имея возможности финансировать работы по лесовосстановлению и развитию инфраструктуры, оно неизбежно должно сотрудничать с частным бизнесом. А частный бизнес, в свою очередь, неустанно повторяет, что эффективного лесопользования можно добиться лишь при предоставлении лесного фонда в долгосрочную аренду.

Сложившаяся сегодня ситуация (более 40% лесов сданы в аренду на срок до 5 лет) приводит к хищническому отношению к лесным ресурсам и росту коррупции. «Значит, − говорят представители крупных компаний, − нужно раз и навсегда определить, кто должен, а кто не должен получать доступ к сырью». Они подчеркивают, что, выбивая себе преимущественные права, в долгосрочной перспективе в связи с повышением требований к качеству, ужесточением экологических требований и сокращением возможностей нелегальной лесозаготовки эффективность небольших предприятий будет постоянно снижаться, и последние вряд ли смогут конкурировать с крупнейшими компаниями отрасли. Таким образом, дальнейшее динамичное развитие лесного комплекса может быть связано с созданием и развитием вертикально интегрированных структур, обеспечивающих полный технологический цикл − от лесозаготовок до реализации конечной продукции. И действительно, при нынешних условиях трудно не согласиться, что малый бизнес в ЛПК не способен выжить самостоятельно, не во взаимосвязи с этими структурами, если даже крупному бизнесу сегодня приходится непросто.

В то время как ведущие зарубежные компании, эффективно используя сырьевую базу, применяя современные технологии лесозаготовки и переработки, имеют внушительные доходы за счет ориентации на производство продукции с высокой добавленной стоимостью, что позволяет им аккумулировать ресурсы для дальнейшего развития собственных производств и продвижения на новые рынки, российские компании ежегодно используют менее четверти возможного объема древесного сырья, при этом для производства продукции глубокой переработки идет не более пятой части заготовленной древесины. Не лучше и ситуация с развитием инфраструктуры лесозаготовки: протяженность лесных дорог на 1000 га составляет лишь 1,2 км, что более чем в 30 раз меньше, чем в Финляндии, почти в 10 раз меньше, чем в Швеции, и в 8 раз − чем в США.

Эксперты считают, что современный ЛПК России отличается от других сфер отечественного сырьевого экспорта незавершенностью процесса консолидации. Мало того, что нефтяные и газовые компании сконцентрировали вокруг себя основные мощности отрасли в стране, они начали овладевать активами не только в государствах СНГ, но и на территории государств дальнего зарубежья. Металлургические холдинги завершают формирование полных технологических цепочек, устанавливая контроль над источниками сырья, и начинают внедряться в отрасли, являющиеся основными потребителями их продукции. Компании же ЛПК едва выходят из процесса передела собственности, получившего название «лесных войн».

Однако, как утверждают в «Эксперт РА», ясно одно: альтернативы консолидации лесной отрасли в России фактически нет. Вопрос лишь в том, по какому сценарию будут развиваться интеграционные процессы. Мировая практика показывает, что наибольших результатов достигают компании, организованные по принципу именно вертикальной интеграции. Причем сами вертикально интегрированные холдинги могут формироваться как в результате диверсификации деятельности компаний из других отраслей промышленности (пример тому − корпорация Anglo-American, традиционно оперировавшая в металлургическом секторе, а в 1967 году создавшая свое лесопромышленное подразделение − группу Mondi), так и вследствие слияний и поглощений фирм лесной отрасли (например, как International Paper).

Россия, руководствуясь мировым опытом, все равно пойдет по своему пути. Специалисты предсказывают у нас в стране полную вертикальную интеграцию. Центрами холдингов будут становиться крупные ЦБК, вокруг которых неизбежно сконцентрируются лесозаготовительные компании. Не останутся в стороне предприятия, занятые выпуском продуктов глубокой переработки древесины.

Основные игроки отрасли давно понимают необходимость интеграции и в настоящий момент занимаются консолидацией лесоперерабатывающих и лесозаготовительных активов, а также строительством новых производств. Первой и крупнейшей вертикально интегрированной компанией в ЛПК России, как уже говорилось выше, является «Илим Палп Энтерпрайз», занявшая 44 позицию в рейтинге крупнейших компаний России. Основными видами деятельности «Илим Палп» являются лесозаготовка, деревообработка, производство целлюлозы, картона и упаковки. Холдинг активно модернизирует действующие ЦБК, а также строит новые деревообрабатывающие заводы.

Группа компаний «Титан» координирует свои действия с Архангельским ЦБК. Суммарный объем продаж этих структур в 2004 году составил более $650 млн. Группой разработана стратегическая инвестиционная программа развития собственной лесозаготовительной базы, предусматривающая реструктуризацию леспромхозов, слияние активов ряда предприятий в целях укрупнения и концентрации лесозаготовительного производства, а также внедрение в леспромхозах передовой скандинавской технологии, предусматривающей заготовку леса вахтенным способом.

Холдинг «Северо-Западная лесопромышленная компания» контролирует Неманский ЦБК, Каменногорскую фабрику офсетных бумаг, Вельский завод деревянных клееных конструкций, Кропоткинский завод деревообрабатывающих станков и несколько леспромхозов. Он производит высококачественную бумагу и широкий ассортимент бумажно-беловых изделий.

Большой экспортный потенциал обусловил повышенный интерес к отрасли со стороны крупных финансово-промышленных структур, относящихся к другим секторам экономики. Инвестиционная компания «Ост Вест Групп», приобретя в 2004 году у компании «Альфа-Эко» 46,5% акций ОАО «Волга», крупнейшего отечественного производителя газетной бумаги, и став обладателем контрольного пакета акций (93%), собирается строить целый лесопромышленный комплекс.

Иветта КРАСНОГОРСКАЯ, по материалам рейтингового агентства «Эксперт»