Российский рынок ламината: динамичное развитие

Некоторое время назад ламинату прочили успешное будущее, большую популярность у потребителя и активный рост объемов производства и продаж. Почти все прогнозы сбылись, и выяснилось, что от этого успеха никто не остался внакладе: ламинат не потеснил на рынке другие напольные материалы, а создал свой рыночный сегмент.

Несмотря на то что рынок ламината начал бурно расти в начале 2000-х годов, до кризиса 2008-2009 годов в России функционировало всего три завода, выпускавших ламинированный паркет. Первые два - это гиганты деревообработки, всемирно известные концерны «Кроностар» и «Кроношпан», которые производят широкий спектр древесных плит, включая ламинированные плиты для производства мебели, стеновых панелей, и, конечно, напольный ламинат. А третий - проект французской группы E.P.I France завод «ЕПИ Восток», который начал свое существование в 2005 году и выпускал продукцию экономкласса, правда, в настоящее время о нем почти ничего не слышно.

В течение пяти лет после 2005 года на рынке отмечалось некоторое затишье. Бум строительства новых заводов начался сразу после ослабления мирового финансового кризиса. В 2009 году в Подмосковье появилась компания «РБК-Ламинат» (марка Ritter), которая производит ламинат высокого качества, но в небольшом объеме и преимущественно по заказам. В 2010 году пущен крупный завод «Таркетт» мощностью 18 млн м2 в год в подмосковных Мытищах, что стало событием для рынка. В отличие от этого проекта, пуск завода «Юнилин» в Дзержинске Нижегородской области в 2012 году прошел почти незаметно.

ламината

Зато в 2014 году появились сразу две производственные линии: на территории сибирского лесоперерабатывающего предприятия «Партнер-Томск» и в рамках одного из крупнейших в России предприятий глубокой переработки древесины «Кастамону», которое уже два года успешно работает в особой экономической зоне Алабуга (Республика Татарстан). И если первая упомянутая компания пока неспешно осваивает выпуск нового продукта, попутно решая свои экономические проблемы, то завод «Кастамону» (мощности 20 млн м2), что называется, сразу «взял с места в карьер». Так, на второй год работы было выпущено 12 млн м2 ламината, из которых почти 3,5 млн м2 пошло на экспорт.

Наконец, в 2015 году в г. Гагарине Смоленской области ввела в эксплуатацию производственную линию по выпуску ламината мощностью 15 млн м2 австрийская компания «Эггер». До этого на обоих своих российских заводах (второй располагается в г. Шуе Ивановской области) «Эггер» производила древесно-стружечные плиты, в том числе ламинированные (общий годовой объем - около 850 тыс. м3 ДСП).

Также на рынке есть несколько марок ламинированного паркета, которые позиционируются как российские: это «Шелехов-Ламинат», «Байкал» и «Красный орел». В действительности эта продукция выпускается в Китае по заказу нескольких российских торговых предприятий. Общий объем продаж такого российско-китайского ламината в наиболее благополучные времена был около 600-700 тыс. м2.

Максимальная доля на рынке изначально принадлежит компании «Кроностар», она и сейчас продолжает сохранять лидерство, выпуская около 37% российского ламината. На втором месте бренд «Кроношпан», у него примерно 18%. На третью позицию в 2015 году вышла компания «Кастамону», произведя почти столько же, сколько и «Кроношпан», который работает на российском рынке более десяти лет. Турецкая компания не скрывает своих амбиций, рассчитывая в 2016 году обогнать основного конкурента.

Компания «Таркетт» обеспечивает более 13% производства, компания «Юнилин» - около 9%. Австрийская «Эггер» начала работать только в 2015 году, поэтому ей принадлежит примерно 3%. У других производителей (без учета российско-китайских марок) менее заметные доли.

Рынок ламината

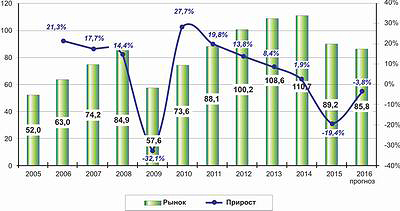

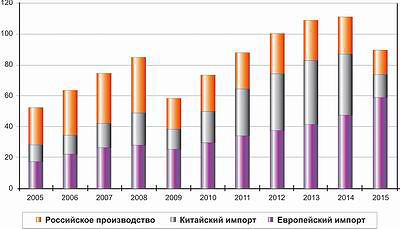

Рис. 2. Динамика российского рынка ламината в 2005–2015 годы и прогноз

на 2016 год, млн м2

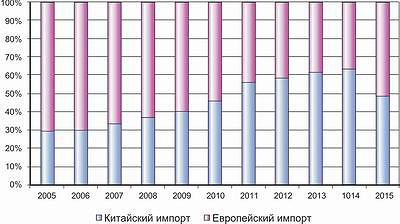

Рис. 3. Изменение доли импорта на российского рынке ламината

в 2005–2015 годах и прогноз на 2016 год, %

Сегмент ламината - один из самых активно растущих на рынке напольных покрытий. Но довольно долго, причем именно в те годы, когда рынок рос на 20-30% в год, новых производителей (во всяком случае, крупных) в России не появлялось. Поэтому рекорды роста рынок ставил в основном за счет увеличения импортных поставок.

Почти вплоть до 2014 года доля импортного ламината на российском рынке составляла более 60%. И тенденция к ее сокращению хоть и была, но малозаметная - в основном она наблюдалась в кризисные годы. Кардинально ситуация изменилась только в 2015 году. Доля импорта упала с 60 до 35%, и причиной этого падения стали сразу несколько внешних и внутренних факторов: ухудшение экономической ситуации и снижение потребительских возможностей в отношении дорогих отделочных материалов; рост валютных курсов, в одночасье превративших даже дешевый китайский ламинат в весьма затратный товар; но главное - это стремительное наращивание объемов производства новыми крупными заводами, появившимися в 2014-2015 годы, в первую очередь предприятием «Кастамону».

Основной угрозой для потенциальных производителей отечественного ламината долгое время был импорт из Китая. Противостоять дешевому разнообразию китайской продукции действительно очень сложно. Несмотря на сложившееся мнение о китайских материалах как о ширпотребе сомнительного качества, ламинат китайского производства, начиная с 2000-х годов, продавался в России во все возрастающих объемах и создавал серьезную конкуренцию даже известным европейским брендам.

Детализация импорта

Рис. 4. Структура российского рынка ламината по источнику происхождения,

млн м2

Рис. 5. Структура импорта ламината в Россию в 2005–2015 годы

Если посмотреть на структуру импорта, то можно увидеть, что доля китайского ламината росла, пока в 2014 году не достигла 63%. И только 2015 год изменил расстановку сил: общий объем импорта упал в два раза, и доля китайского ламината в нем стремительно сократилась. Теперь доли продукции китайских и европейских производителей на российском рынке одинаковые. Вероятно, доля китайского импорта будет сокращаться и дальше.

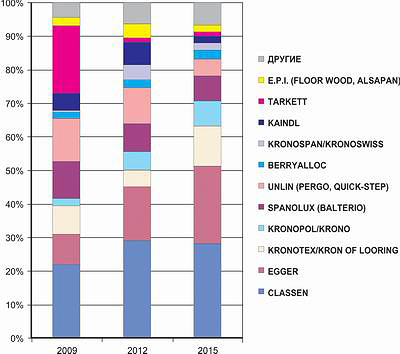

Перечень европейских марок ламината с 2009 по 2015 год мало изменился, ведущих брендов по-прежнему чуть больше десяти (из тех, что составляют в объеме импорта хотя бы больше 3%). Лидерство удерживает бренд Classen; в трудные времена импорт этой марки снижается до 4 млн м2 в год, а в благополучные достигает 6-7 млн м2, и с годами его доля только растет. Объем импорта компании Spanolux, представленной на рынке брендом Balterio, почти не меняется: в Россию ежегодно ввозится более 2 млн м2 этого ламината, снижение поставок произошло только в 2015 году, но эта тенденция коснулась почти всех западных производителей. Исключением стала продукция компании Egger, которая в 2015 году поставила ламината значительно больше, чем в предыдущие годы.

Вообще заметна следующая закономерность: сокращается импорт тех марок, которые замещаются внутренним производством при открытии заводов в России. Так, если в 2009 году доля «Таркетта» составляла 20% (было ввезено 4 млн м2), то после открытия собственного завода она сократилась до 1%. Доля «Юнилина» (бренды Pergo, Quick-Step) сокращается медленнее: производственная линия заработала в 2012 году, а доля импорта за этот период снизилась с 13 до 5%. А многочисленные марки международного концерна «Кроно» (Kronotex, Kronopol, Kronoflooring, Kronospan, Kronoswiss) продолжают поступать на российский рынок с завидным постоянством, несмотря на работу двух предприятий в России.

Потенциал рынка ламината

Рис. 6. Импорт в Россию европейских марок ламината по брендам в 2009,

2012 и 2015 годах

Рис. 7. Соотношение рыночных сегментов линолеума и ламината, млн м2

В те годы, когда рост рынка ламината был наиболее бурным, создавалось впечатление, что новый материал будет интенсивно вытеснять некоторые привычные напольные покрытия, что кардинальным образом изменит структуру рынка. Каким же сегментам ламинированный паркет представлял наибольшую угрозу? Как оказалось, сегменту традиционного паркета бояться нечего: штучный и художественный паркет, натуральный массив, террасная доска - это самодостаточная рыночная ниша, которая живет по своим законам, и никакие комбинированные материалы не в состоянии пошатнуть ее позиции.

Наиболее уязвимым для ламината материалом представлялся ПВХ-линолеум, особенно когда средняя цена на ламинированный паркет стала весьма демократичной. Действительно, если ламинат и «заехал» на чужую рыночную территорию, то это была территория линолеума и отчасти керамической плитки. Однако по прошествии нескольких лет оказалось, что никакое стремительное вытеснение не наблюдается. Рынок ПВХ-покрытий продемонстрировал не просто устойчивость к появлению новинок, а потенциал развития - все последние годы он не стоял на месте. В результате, если в 2005 году на рынке напольных покрытий доли линолеума и ламината составляли 65 и 35% соответственно, то через десять лет доля виниловых покрытий сократилась незначительно, уступив ламинату всего каких-то 5-6%.

Причем линолеум с точки зрения технических особенностей производства оказался не так уж прост, во всяком случае, китайские производители так и не научились производить его в тех же масштабах, что ламинированный паркет. Доля китайского линолеума на российском рынке вообще незаметна, чего нельзя сказать о китайском ламинате. Исключением является, пожалуй, лишь сегмент штучного, так называемого модульного, линолеума.

Вообще тенденции рынка напольных покрытий в последние годы демонстрируют явное смещение интереса потребителей с рулонных на штучные покрытия. Штучные покрытия дают больше возможностей для дизайнерских решений, а эстетический фактор в отделке теперь выступает на первый план. Доля модульного линолеума увеличивается с каждым годом. Начиная с 2013 года, его объем в России превышает 10 млн м2, и в этой нише линолеум опять успешно конкурирует с ламинатом, точнее, в ней он встретился с его новой ПВХ-разновидностью. ПВХ-ламинат - это удачный симбиоз линолеума и ламината, новое покрытие, объединившее все лучшие качества того и другого материала. Активное будущее нового сегмента подтверждается огромным количеством производителей, включившихся в производство: торговых марок ПВХ-ламината, продающегося в России, насчитывается уже более тридцати.

Таким образом, выходит, что потенциал потребления напольных покрытий в России все еще настолько высок (даже при всех экономических потрясениях), что места на рынке по-прежнему хватает всем. И нельзя сказать, что ламинат отвоевал какой-то значительный кусок рынка, он просто создал собственный сегмент, в котором устанавливаются свои правила игры, рождаются свои лидеры, подражатели и догоняющие. Рынок ламината продолжает развиваться, он активно осваивает новинки. С большой долей вероятности древесная основа ламината останется прежней, а вот финишные покрытия могут быть самыми разными: как из полимерных, так и из натуральных материалов, а также из их сочетания. Возможно, через какое-то время мы увидим ламинат с износостойким шпоном или какие-то другие интересные решения.

Вера НИКОЛЬСКАЯ, директор по исследованиям ABARUS Market Research