Общая экономическая ситуация и плитный бизнес в России

Общая ситуация для производителей древесных плит по сути не изменилась по сравнению с прошлым годом - производители продукции, ориентированной на внутренний рынок, существуют в режиме выживания и вытеснения импортной продукции; а производители экспортно ориентированной продукции в целом чувствуют себя довольно уверенно и планируют наращивать мощности. Эксперты ожидают, что такая ситуация сохранится в ближайшие два-три года. С некоторыми оговорками...

Внутренний рынок переживает затяжной спад - с 2015 года он явно ощущается и в потреблении мебели, и в ремонте, а поскольку эти два сектора во многом определяют общий уровень спроса на древесные плиты, то и в общем спросе на плиты.

Общая характеристика внутреннего рынка

Достоверной и доступной статистики по этим секторам нет, поскольку значительную часть бизнеса, к которой относятся т. н. гаражники и прочие компании «серого» бизнеса, статистика не охватывает. Косвенно масштаб падения спроса в потреблении мебели и в ремонте можно оценить по объему продаж автомобилей. Возможно, это несколько неожиданный подход, но уровень спроса на автомобили и уровень ремонтной активности в жилом секторе неизбежно связаны - поскольку зачастую деньги на ремонт квартиры или на кредит по автомобилю берутся из одного и того же семейного бюджета, и денег недостаточно либо на одно, либо на другое.

Спрос на новые легковые и легкие коммерческие автомобили в 2015-2016 годах упал почти вдвое по сравнению с 2011-2013 годами (см. график на рис. 1) и находится на уровне 2009 года. Но, в отличие от кризиса 2009 года, падение спроса носит более затяжной характер. Положительный момент - доля автомобилей отечественной сборки выросла с 67% в 2011-2013 годах до 78% в 2015-2016 годах (по июнь 2016 года включительно). Похожая ситуация в производстве и потреблении мебели - общий объем мебельного рынка в РФ в 2015 году оценивается в $5,2 млрд (для сравнения: $9,6 млрд в 2012 году). Это данные с учетом поправок на производство вне государственной статистики. Падение производства мебели в физических объемах в 2015 году составило около 10% к уровню 2012 года, падение потребления - около 20%. Доля отечественной мебели на российском рынке (в стоимостном выражении) пока выросла незначительно - с 63% в 2012 году до 65% в 2015 году, но продолжает расти и уже в 2016 году может превысить 70% (оценка Pöyry).

В сфере потребления товаров для отделки помещений похожая картина - небольшое падение в физических объемах рынка и рост доли отечественного товара. К примеру, рынок ламинированных полов составлял около 85 млн м2 в 2012 году и упал примерно до 79 млн м2 в 2015 году. При этом доля продаж отечественных ламинированных полов увеличилась с 46% в 2012 году до более чем 70% в 2015 году. Ожидается, что тенденция получит продолжение в 2016 году. Таким образом, доля отечественных ламинированных полов на российском рынке может составить 75-80% уже в 2016 году. Еще один пример - производство деревянных дверей: его объемы упали в 2015 году по отношению к 2012 году на 10%, в 2016 году ожидается дальнейшее падение - еще на 1,5-2% по отношению к 2012 году.

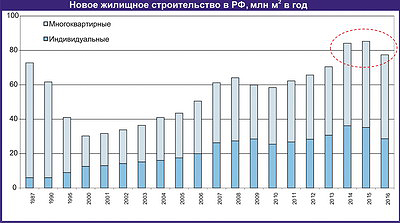

Падение физических объемов потребления мебели и товаров для ремонта согласуется с общей динамикой валового внутреннего продукта (-3,8% в 2015 году), но выглядит странно на фоне роста ввода нового жилья. По уточненным данным, опубликованным Росстатом в июле 2016 года, рост ввода нового жилья по общей площади в 2015 году составил 1,4% к уровню 2014 года. В 2014 году этот показатель был на 18,2% выше 2013 года, в 2013 году - на 7,2% выше 2012 года. Почему динамика ввода нового жилья противоположна динамике ВВП и динамике потребления мебели и товаров для ремонта?

Ответ простой - потребление мебели и товаров для отделки помещений в секторе нового жилья в несколько раз меньше потребления этих товаров в секторе ремонта, т. е. показатель ввода нового жилья не является определяющим. К примеру, общее потребление финишных напольных покрытий в секторе ремонта примерно в 6 раз больше, чем в секторе нового жилья (подразумевается, что потребление в секторе «новое жилье» - это всегда покупка первого напольного покрытия). Такая покупка может быть сделана как до сдачи помещения в эксплуатацию, так и несколькими годами позже. Любая покупка второго и последующего покрытия попадает в категорию «жилье после ремонта».

Остается вопрос: почему ввод нового жилья вырос в 2015 году несмотря на кризис? На первый взгляд это странно, но если посмотреть на мотивацию строительных компаний «изнутри», то все встает на свои места. Поведение строительного бизнеса в кризис довольно стандартно: максимально быстрое завершение строительства тех проектов, которые уже начаты и резкое сокращение числа новых проектов, что объясняется падением спроса на новое жилье и ростом стоимости/доступности заемных средств. Результат подобного поведения строительных компаний - довольно высокий уровень ввода нового жилья в 2009 году, когда было зафиксировано лишь небольшое падение по сравнению с 2008 годом, несоразмерное общему падению ВВП (7,8% в 2009 году, в то время как падение ввода нового жилья составило 6,6%), а также высокий уровень ввода нового жилья в 2014-2015 годах. Небольшое число новых проектов (закладок нового жилья) в 2015 году должно вызвать сокращение объемов ввода нового жилья в 2016-2017 годах. Для сравнения, в посткризисном 2010 году падение ввода нового жилья составило 2,5% к уровню 2009 года и 8,9% к уровню 2008 года.

Возможно, низкий уровень ввода нового жилья будет отмечен и в 2018-2019 годах - все будет зависеть от того, когда начнется полноценное оживление экономики. Текущие прогнозы не очень радужные: падение ВВП в 2015 году составило 3,8%, еще около 1,0% составят потери в 2016 году. По прогнозам экспертов Международного валютного фонда, ВВП в России восстановится до уровня 2014 года только к 2020 году (см. таблицу), показатель ВВП в РФ в 2020 году составит 100,5% к уровню 2014 года. Это один из худших показателей в топ-25 экономик мира. Хуже показатель только у Аргентины (100,3%), на 23-м и 22-м местах - Япония (104,4%) и Бразилия (105,5%). Для сравнения: в числе лидеров по росту ВВП в 2020 году по сравнению с 2014 годом будут Индия (155%), Китай (144%) и Индонезия (138%). Прогноз развития мировой экономики на этот период составляет 119,9% - т. е. мировая экономика прирастет в период 2014-2020 годов почти на 20%, в то время как экономика РФ всего лишь вернется к уровню 2014 года. О чем говорят эти цифры для России? Можно сказать так: экономически оправданный ожидаемый уровень потребления товаров долгосрочного пользования в период 2015-2019 годов будет ниже уровня 2014 года.

Общая характеристика экспортных возможностей

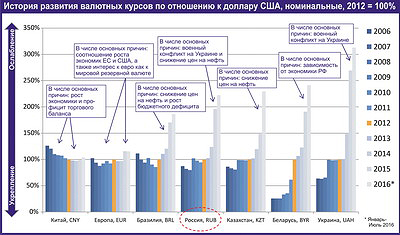

Позиции российских экспортеров улучшились в 2015-2016 годах в значительной степени. Главная и по сути единственная причина - ослабление рубля, а значит и падение рублевой составляющей себестоимости производства и транспортировки для продукции, нацеленной на экспортные рынки. На графике (рис. 2) представлены данные о динамике курсов евро и валют Китая, России, Бразилии, Казахстана, Белоруссии и Украины по отношению к доллару США. Среднегодовые курсы в 2012 году взяты за 100%, данные за 2016 год - в период до июля включительно.

За довольно короткий промежуток времени, начиная с конца 2014 года конкурентоспособность российских предприятий в ЛПК по себестоимости продукции на условиях ex-works улучшилась по многим позициям более чем в полтора раза по отношению к предприятиям, работающим в зоне доллара и евро. В третьем квартале 2014 года средний курс российской валюты был 48,1 руб./1 евро и 36,3/$1. В первом квартале 2015 года курс рубля упал до 70,3 руб./1 евро (падение в 1,48 раза) и 63,1/$1 (падение в 1,74 раза). В аналогичной ситуации оказались производства Белоруссии и Украины. Некоторые составляющие себестоимости (например, смола) значительно выросли в цене (хотя и не вровень с ростом курса), но основная часть себестоимости (рабочая сила, древесина, энергия) осталась почти неизменной в рублях.

Как долго продлится эта ситуация? Возможны ли значительные изменения до 2020 года? Это довольно сложные вопросы даже если предположить, что политическая ситуация внутри и вокруг России будет оставаться стабильной весь этот период. Основным фактором неопределенности (помимо политической стабильности и связанных с ней изменений в инвестиционном климате) выступает цена на нефть. Так сложилось, что цена на «черное золото» почти напрямую диктует ожидаемый курс рубля, а ожидаемый курс «невидимой рукой рынка» превращается в реальный.

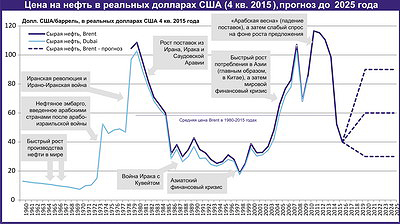

Основным сценарием развития цен на нефть до 2020 года в большинстве проектов для проектов в управленческом консалтинге в Pöyry является плавный рост к уровню $60 за баррель нефти марки Brent. Этот прогноз почти совпадает с основным сценарием МВФ и со средней ценой нефти Brent в долларах США за последние 35 лет (см. график на рис. 3), причем курс рубля в реальном выражении (т. е. без учета инфляции) должен находиться у отметки 50-55 руб./$1. Это будет означать некоторое ухудшение позиций российских экспортеров, но оно во многих случаях компенсируется небольшим восстановлением внутреннего спроса.

Дополнительными сценариями могут выступать: низкий сценарий (около $30 долларов за баррель нефти марки Brent в 2020 году) и высокий сценарий (около $90 за баррель в 2020 году). Оба сценария сильно отличаются от основного по условиям для производителей в РФ. Низкий сценарий будет означать усугубление ситуации для производителей, нацеленных на внутренний рынок, и улучшение ситуации для экспортеров, а также более высокие риски для инвестиционного климата. Курс российской валюты (в реальном выражении) при этом будет тяготеть к отметке 80-85 руб./$1. Высокий сценарий будет означать восстановление внутреннего спроса, но более тяжелые условия для экспортеров. Курс рубля при этом может вернуться к уровню 40-45 руб./$1.

И высокий, и низкий сценарии нельзя считать маловероятными. Цены на нефть за последние 30-40 лет почти всегда демонстрировали непредсказуемость, а сейчас - тем более. Падение цен может быть вызвано, главным образом, ростом предложения из-за повышения добычи нефти (в т. ч. сланцевой), роста доли альтернативной энергетики (в основном, солнечной), а также замедлением роста экономики в Азии, что оказало влияние на уровень потребления. Рост цен может быть вызван, главным образом повышением спроса на нефть из-за роста численности населения Земли и среднедушевого потребления энергии, а также из-за сложностей с обеспечением стабильного предложения на рынке нефти (например, ввиду военных конфликтов в регионах добычи).

Экономически обоснованный потолок среднегодовых цен на нефть можно принять за $90-100 за баррель ввиду возможностей наращивания добычи сланцевой нефти и газа при высоких ценах на нефть. Экономически обоснованный нижний уровень среднегодовых цен на нефть может составить $20-30 за баррель ввиду сложившихся больших объемов производства и потребления нефти, а также их широкого географического распределения. В этих условиях любые нововведения, значимо снижающие цены на энергию (в частности - технологические), едва ли смогут привести к снижению среднегодовых цен ниже обозначенного уровня в среднесрочной перспективе (три-семь лет).

Рассмотрим вкратце ситуацию с предложением и спросом на основные древесные плиты в РФ в 2010-2015 годах и то, как общеэкономическая ситуация отражается на динамике бизнеса в сфере производства древесных плит.

ДСП

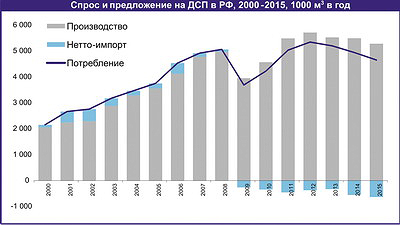

Древесно-стружечные плиты (ДСП) являются основным видом древесных плит, производимых и потребляемых в РФ. Почти все производимые в РФ ДСП используются в производстве мебели. Объем производства ДСП в 2015 году составил около 5,3 млн м3, объем потребления - около 4,7 млн м3. В первом полугодии 2016 года производство ДСП в РФ было почти на уровне первого полугодия 2015 года - прирост составил всего 1,1% (после внесения поправок в официальные данные Росстата).

Официальные данные, публикуемые Росстатом, не дают возможность реально оценить положение дел в производстве ДСП: сведения публикуются в условных кубических метрах (усл. м3), к тому же некоторая их часть относится к плитам OSB. По данным официальной статистики, в 2015 году произошло сокращение объемов производства ДСП на 0,2% по сравнению с 2014 годом, а общий объем выпуска в 2015 году составил 6,8 млн усл. м3. В реальности, в 2015 году было произведено около 5,3 млн м3 ДСП, что меньше почти 4%, чем в 2014 году.

Нетто-экспорт (превышение экспорта над импортом) ДСП из РФ в 2015 вырос на 14% и составил около 0,6 млн м3 в год. Эта цифра получена после внесения поправок с учетом неточности декларирования, отсутствия в официальной статистике объемов торговли с Республикой Беларусь и ряда других факторов. Крупнейшими импортерами плит ДСП из России в 2015 году были Казахстан и Узбекистан, суммарный объем закупок этими странами составил почти 0,8 млн м3, крупнейшими экспортерами были Белоруссия и Польша с суммарным объемом поставок в 0,2 млн м3. Возможен рост нетто-экспорта, подстегиваемый низким спросом (и низким уровнем цен) внутри страны.

Уровень цен в РФ остается крайне низким - почти все заводы работают на грани безубыточности или в убыток. Ожидается, что такая ситуация уже в ближайшие годы приведет к закрытию значительной части мелких предприятий и усилению концентрации производства. Исключение могут составить производства ДСП, интегрированные либо в производство фанеры (и выживающие за счет прибыли от фанерного производства), либо в производство мебели, либо живущие за счет разных дотаций.

У пяти крупнейших линий по производству ДСП в России единичная мощность от 0,4 до 0,8 млн м3 в год (их суммарная мощность - 2,7 млн м3 в год). Они обеспечивают треть всех мощностей производства ДСП в стране. Четыре из этих пяти производств введены в эксплуатацию после 2005 года и принадлежат западным концернам - Kronospan Group, Egger и IKEA. Предприятия с линиями мощностью от 0,15 до 0,4 млн м3 в год дают еще треть мощностей. Оставшаяся треть приходится на небольшие компании мощностью ниже 0,15 млн м3 в год, причем у половины их оборудования возраст более 30 лет. Средний возраст линий по производству ДСП в РФ составляет 19 лет, что создает предпосылки для выбытия значительной части мощностей в ближайшем будущем.

ДСП остается сырьевым товаром (доля бренда в формировании цены незначительна), поэтому основным фактором выживания для производителей ДСП является работа над повышением эффективности производства, т. е. над снижением себестоимости продукции при довольно небольших усилиях для повышения уровня сервиса для покупателя. По запросам производителей плит ДСП и MDF на услуги нашей компании мы ощущаем рост интереса именно к такой работе в 2015-2016 годах.

Плиты MDF

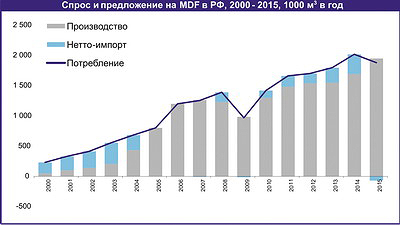

Плиты MDF активно завоевывали рынок в РФ в последние 10-15 лет - сначала за счет импортных поставок, а затем и за счет производства на крупных конвейерных линиях, появившихся внутри страны. В основном этот плитный материал используется для производства дверей, погонажа, мебели, ламинированных полов и настенных панелей. Объем производства плит MDF в 2015 году составил около 2,0 млн м3, что было примерно равно объему потребления. В 2016 году ожидается рост производства как минимум на 10-15% и рост нетто-экспорта почти на весь этот объем, то есть на 200-300 тыс. м3.

Официальные данные, публикуемые Росстатом, почти бесполезны, когда речь идет о статистике по производству плит MDF: они публикуются в условных квадратных метрах, нет принятых всеми производителями коэффициентов перевода и нет четкого деления на плиты MDF и прочие древесноволокнистые плиты. Официальная статистика показывает рост объемов производства «Плит древесноволокнистых сухого способа производства (кроме отделанных, облицованных и плит со специальными свойствами)» в 2015 году по сравнению с 2014 годом на 35,1% (!). В реальности рост производства составил около 15%, причем объем потребления в 2015 году немного сократился.

Нетто-экспорт плит MDF из РФ в 2015 стал положительным впервые с 2009 года и составил около 0,1 млн м3. Эта цифра получена после очистки данных по импорту и экспорту от информации по объемам продаж ламинированных полов (которые в официальной статистике значатся под тем же кодом ТН ВЭД, что и MDF/HDF толщиной 5-9 мм), а также после внесения поправок с учетом отсутствия в официальной статистике данных об объемах торговли с Республикой Беларусь. Крупнейшими импортерами плит MDF из России в 2015 году были Турция, Узбекистан и Белоруссия. Крупнейшими экспортерами были Белоруссия, Китай, Германия и Польша. Рост нетто-экспорта в 2016-2018 годах почти неизбежен за счет вывода новых линий на проектную мощность при довольно низком спросе внутри страны.

Уровень цен в РФ остается низким, причем суммарные мощности по производству плит MDF выросли с 2,6 млн м3 в 2014 году до 4,1 млн м3 в середине 2016 года за счет почти одновременного пуска на нескольких заводах линий большой мощности. Такая ситуация в совокупности со стагнацией спроса должна привести к дальнейшему падению цен, росту нетто-экспорта, а также (с высокой степенью вероятности) временной остановке нескольких производств в 2017-2019 годах. Можно отметить, что на крупных производствах имеются интегрированные линии по выпуску ламинированных полов, что позволяет несколько повысить общую прибыльность.

У пяти крупнейших линий по производству плит MDF в России единичная годовая мощность - 0,4 млн м3 и выше, суммарная годовая мощность этих пяти линий равна 2,2 млн м3, что составляет чуть более половины всех мощностей по производству плит MDF в стране. Лишь на одном из предприятий - в г. Шарья (Костромская обл.) возраст линии Swiss Krono более 10 лет, на остальных четырех линии по выпуску этого материала были введены в эксплуатацию в 2014-2016 годах. Четыре линии из топ-5 принадлежат западным концернам - Kastamonu, Egger и Swiss Krono. Линии средней мощности (более 0,1 млн м3 в год, но менее 0,4 млн м3 в год) - это чуть более трети мощностей по производству плит MDF в РФ, средний возраст линий в этой группе - семь лет. На линии малой мощности (0,1 млн м3 в год и ниже) приходится около 10% общих мощностей, средний возраст линий в этой группе - почти 20 лет. Таким образом, доля линий большой мощности в производстве плит MDF гораздо больше, чем в производстве ДСП. При этом средневзвешенный по мощности возраст линий по производству плит MDF в РФ составляет всего шесть лет - что по сути не обеспечивает запас на выбытие устаревших линий и вместе с тем фактом, что суммарные мощности по выпуску плит MDF превышают 4 млн м3 в год, при спросе около 2 млн м3 в год обещает очень высокий уровень конкуренции в этом секторе в ближайшие годы.

Аналогично производству ДСП доля бренда в формировании цены на плиты MDF незначительна. Доля бренда и маркетинга растет для продукции с добавочной стоимостью - в частности, для ламинированных полов. На производство ламинированных полов уходит около четверти всего объема производимых в России плит MDF/HDF. Причем в общем числе производителей плит в этом секторе рынка доля предприятий, на которых производство ламинированных полов интегрировано с производством плиты-основы, составляет около 75%.

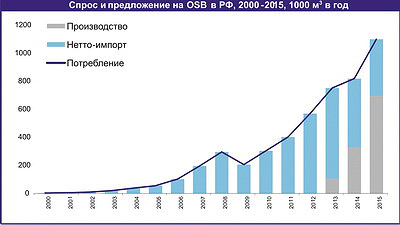

Плиты OSB

Производство и потребление плит OSB - самый быстрорастущий сегмент рынка древесных плит в России. Производство плит OSB в нашей стране началось в 2012 году, когда уровень потребления этого материала превысил 0,5 млн м3 в год. С 2013 года происходит активное вытеснение импорта, идущее параллельно с ростом потребления. Этот плитный материал в основном используется для производства кровельных систем, ремонта (в частности, для создания черновых полов), а также в каркасном домостроении. Объем выпуска плит OSB в 2015 году составил около 0,7 млн м3, потребление - около 1,1 млн м3. Основным экспортером плит OSB в Россию были предприятия Белоруссии.

В 2015 году производство выросло по сравнению с 2014 годом более чем вдвое. Потребление выросло на треть даже в условиях кризиса, что объясняется отчасти вытеснением плит OSB с рынка дешевой березовой и хвойной фанеры. В официальной статистике производство плит OSB попадает в одну категорию с плитами ДСП, поэтому достоверные сведения об объемах выпуска собираются, главным образом, по результатам интервью с производителями.

В 2016 году ожидается рост производства за счет повышения загрузки мощностей на действующих заводах, а также пуска нового производства («Талеон Терра», г. Торжок, мощность - 0,5 млн м3 в год). В следующем году должна заработать еще одна - вторая - линия на заводе Kronospan Group в Уфе, ее мощность - 0,5 млн м3 в год (линия перекуплена у остановленного проекта «Орис» в Пермском крае).

Нетто-импорт (превышение импорта над экспортом) плит OSB в РФ всегда был положительным, поскольку производство внутри страны началось недавно. Основные импортеры часто менялись: в середине «нулевых» годов поставки шли в основном из Польши и Германии, затем основными импортерами стали Латвия, Чехия и Канада, а в 2015 году доминирующим экспортером плит OSB в Россию стала Белоруссия - на долю завода Kronospan Group в Могилеве пришлось около 75% всех поставок в Россию. В ближайшем будущем нетто-импорт может существенно снизиться или даже стать отрицательным ввиду заметного превышения установленных в РФ мощностей над уровнем потребления внутри страны. Ситуация похожа на ситуацию с балансом спроса и предложения на плиты MDF с небольшим временным лагом.

Уровень цен в РФ на плиты OSB существенно ниже, чем в Европе, - как результат агрессивной ценовой политики новых игроков рынка, а также ввиду превышения предложения над спросом. Цены в Европе находятся на уровне 220 евро/м3 (плита OSB3 толщиной 15-18 мм с доставкой крупному потребителю). В России цены на 15-20% ниже. Экспорт выглядит экономически возможной опцией для всех крупных заводов в РФ. Ожидается, что уже в ближайшие годы Россия сможет превратиться в нетто-экспортера плит OSB.

Суммарные мощности по производству OSB в РФ после пуска заводов в Тверской области и Республике Башкортостан составят 2,0 млн м3 в год (для справки: объем потребления в 2015 году - 1,1 млн м3). После пуска этих заводов в России будет четыре крупных линии OSB (мощность каждой - около 0,5 млн м3 в год) и три линии малой мощности суммарной мощностью около 0,2 млн м3 в год. Сегодня на одном из заводов большой мощности (ДОК «Калевала» в Карелии) пока установлена только часть пред-прессового оборудования, и поэтому фактическая мощность предприятия всего 0,3 млн м3 в год. Средневзвешенный по мощности возраст заводов по производству OSB в РФ - менее двух лет.

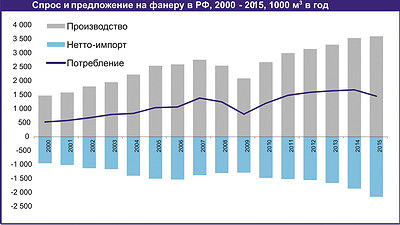

Фанера

Фанера является основным видом древесных плит, экспортируемых из РФ. В 2015 году изготовлено 3,6 млн м3, в т. ч. около 3,3 млн м3 березовой фанеры. По сравнению с 2014 годом производство выросло всего на 1,8% - в среднем с 2010 по 2014 год средний рост производства составлял более 11% в год. Объем потребления в 2015 году упал до 1,5 млн м3 (1,7 млн м3 в 2014 году). Основные причины падения потребления - общее замедление в секторах основного спроса на фанеру (ремонт, мебель, строительство); повышение конкуренции с плитами OSB на внутреннем рынке; привлекательность цен внешних рынков по сравнению с ценами внутри страны.

При почти нулевом импорте экспорт вырос с 1,9 млн м3 в 2014 году до чуть менее 2,2 млн м3 в 2015 году. Березовая фанера российского производства в основном конкурирует с березовой фанерой из Прибалтики, Финляндии, Белоруссии и Украины.

Эксперты считают, что производство березовой фанеры вырастет в 2016 году на 3-4% по сравнению с 2015 годом. В 2017-2020 годах ожидается дальнейший рост объемов выпуска - главным образом за счет появления новых предприятий.

Крупнейшим производителем березовой фанеры в России (и в мире) является группа «СВЕЗА», шесть заводов группы в 2015 году изготовили 1 млн м3 березовой фанеры - это почти треть всего объема, выпущенного в России. На пятерку других крупнейших производителей в РФ приходится около 20% выпускаемой березовой фанеры. Единственным крупным производителем хвойной фанеры является компания «Илим Тимбер» (завод в г. Братске в 2015 году изготовил чуть менее 0,2 млн м3). Кроме того, в официальную статистику попадают два производителя плиты LVL (заводы в г. Торжке и в г. Нягани, суммарное производство в 2015 году составило чуть менее 0,1 млн м3).

Болезненными точками для производителей фанеры остаются конкуренция (рост предложения плит OSB, рост предложения фанеры, в т. ч. березовой в РФ, РБ и Прибалтике) и долгосрочная доступность качественного фанерного кряжа.

В качестве резюме

Ближайшие два-три года не будут легкими для производителей древесных плит. Более-менее благополучное положение у производителей березовой фанеры, именно этого сегмента рынка касаются основные планы инвесторов. Что касается производства ДСП, плит OSB и древесноволокнистых плит, то по сути ни одно предприятие из этого сегмента рынка не может чувствовать себя комфортно: предстоит решить немало проблем - от обеспечения долгосрочной работы хотя бы с минимальной прибылью до выхода из бизнеса с наименьшими потерями и наименьшими рисками. Позитивные моменты здесь также есть: страны Восточной Европы уже прошли период «перетряски» индустрии, освоения (в т. ч. новыми игроками рынка) новых практик управления и работы с низкой маржинальной прибылью, и российским компаниям надо учиться на этих примерах.

Алексей БЕСЧАСТНОВ, Pöyry Management Consulting