Конкурентоспособность российских производителей березовой фанеры

Россия приобретает все больший вес на мировом рынке березовой фанеры, в связи с чем западные производители уже ощущают «мороз по коже», ведь есть все предпосылки, для того чтобы российские фанерщики заняли позицию лидера. Стоимость сырья и рабочей силы в России по-прежнему довольно низкая, а росту экспортных поставок способствует слабый рубль.

Производительность и эффективность российских компаний, выпускающих фанеру, значительно ниже показателей западных конкурентов. Последние несколько недель цены на нефть более-менее стабилизировались и рубль укрепился. Более того, стремительно растущие производственные затраты в рублях, такие как расходы на рабочую силу и сырье, могут привести к тому, что российские предприятия сильно потеряют в конкурентоспособности на мировом рынке.

Некоторые компании уже успели откорректировать курс развития, в то время как другие по-прежнему недооценивают сложившуюся ситуацию. Долгосрочная конкурентоспособность российской промышленности прежде всего зависит от эффективности работы отечественных предприятий.

Производство фанеры в России сегодня

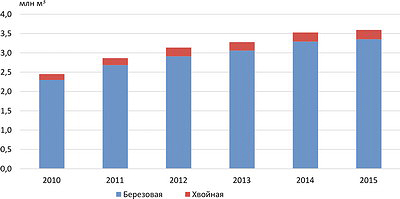

Рис. 1. Производство фанеры в России в 2010–2015 годы, млн м3

В последние годы в России наблюдался стабильный рост объемов производства фанеры, особенно березовой. В мире растут объемы выпуска хвойной фанеры, в российской же фанерной промышленности эта тенденция не прослеживается: на долю хвойной фанеры приходится лишь около 3% общего объема производства.

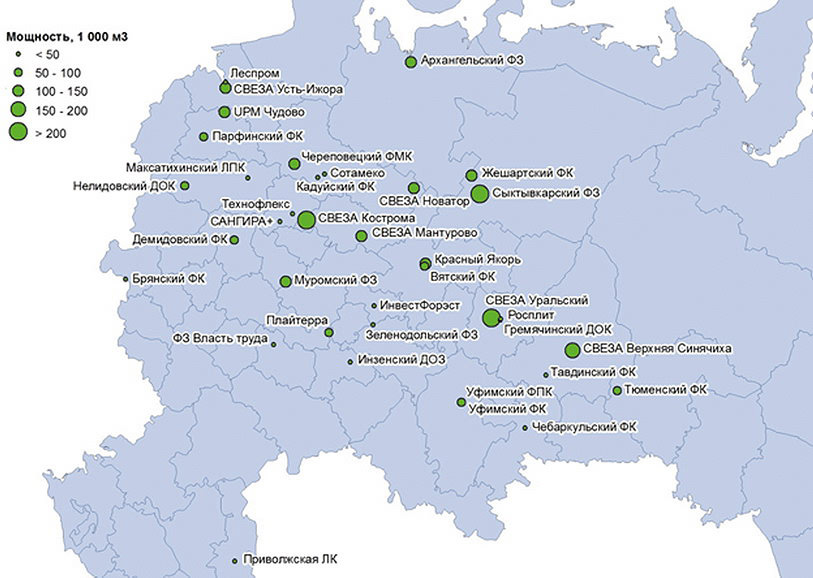

Традиционно производство березовой фанеры сконцентрировано в европейской части России. Некоторые компании модернизировали свои технологии, чтобы соответствовать требованиям экспортных рынков, в то время как другие по-прежнему полагаются лишь на внутренний рынок. То есть экспортно ориентированные компании выпускают фанеру форматов 4х8 и 5х10, в то время как компании, ориентированные на российский рынок, - формата ФК 5х5.

В России есть лишь несколько крупных компаний-производителей, среди которых несколько комбинатов.

Рис. 2. Российские производители березовой фанеры

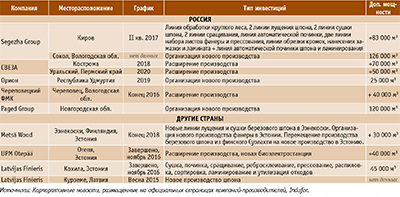

Инвестиции в производство березовой фанеры

Экспортно ориентированные российские производители фанеры проявляют больший интерес к инвестициям в расширение производственных мощностей и изготовление продукции с добавленной стоимостью. Наиболее амбициозные планы по наращиванию производственных мощностей были объявлены группами компаний «Сегежа» и «СВЕЗА». Ко второй половине 2017 года мощности «Вятского фанерного завода» вырастут до 180 тыс. м3 в год. Вдобавок компания планирует организацию нового производства фанеры в г. Соколе Вологодской области. «СВЕЗА» также объявила об увеличении производственных мощностей на Костромском и Уральском комбинатах. Ожидается как открытие новых производств, так и расширение действующих. В ноябре 2016 года польская компания Paged Group сообщила о намерениях инвестировать в организацию нового производства березовой фанеры в Новгородской области. Запланированная мощность завода - 120 тыс. м3 в год.

Европейские производители фанеры инвестируют в новые мощности в странах Балтии. 15 ноября 2016 года компания Latvijas Finieris ввела в эксплуатацию предприятие по выпуску березовой фанеры в Эстонии, в Кохила, мощностью 45 тыс. м3 в год. Компания UPM торжественно открыла модернизированное производство и новую котельную на биотопливе в эстонском Отепя. Теперь мощность этого завода 90 тыс. м3. Финская компания Metsä Wood заключила предварительный договор о покупке промышленной площадки там же, в Эстонии, в Пярну, с целью реализации планов компании по организации производства фанеры из березового шпона, изготовленного на новой линии лущения, и сушки в Ээнекоски, Финляндия. Также компания планирует перевезти из Финляндии в Эстонию линию по выпуску березовой фанеры. Окончательное решение о строительстве завода будет принято, когда руководство Metsä Wood выберет месторасположение завода, варианты: Пярну и Тарту.

Запасы древесного сырья

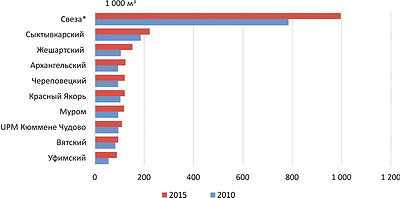

Рис. 3. Топ-10 производителей березовой фанеры в России

(данные за 2010 и 2015 годы)

Обычно производители березовой фанеры не арендуют лесные участки, а закупают фанкряж. Наличие собственных участков аренды леса позволит укрепить самодостаточность и независимость компаний в поставках березового сырья. Сейчас наиболее доступные участки использованы уже на 80%. Поэтому увеличение объемов выпуска сопряжено с высокими затратами, определенными сложностями и рисками, которые связаны в том числе и с неразвитостью лесной инфраструктуры.

В последнее время Россия значительно увеличила экспорт березового фанкряжа (причем импорта этого сырья почти нет) в условиях продолжающегося роста цен на него. Отечественные производители фанеры испытывают значительный дефицит сырья, в связи с чем 27 октября 2016 года Министерство промышленности и торговли РФ предложило временно ограничить экспорт березового фанкряжа из-за внутреннего дефицита сырья для производства фанеры. Этот законопроект был опубликован на федеральном портале нормативных правовых актов.

Динамика производства березовой фанеры в РФ

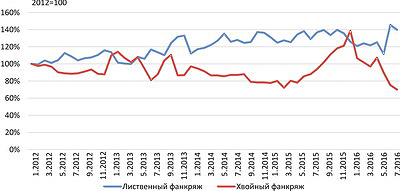

Рис. 4. Цены на фанкряж в Российской Федерации в 2012–2016 годах, %

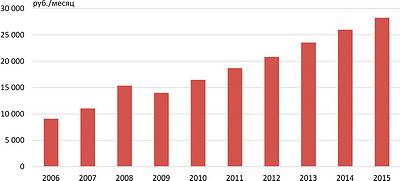

Рис. 5. Затраты на рабочую силу в 2006–2015 годах (руб./мес.)

Цена на фанерный кряж в России постоянно растет. В реальности стоимость березового фанкряжа хорошего качества, закупаемого фанерными заводами, намного выше стоимости, приведенной в официальных источниках. В связи с недостаточным объемом сырья некоторые комбинаты обеспечили поставки фанкряжа посредством снижения требований к его диаметру. Тем не менее стоимость древесины в России значительно ниже, чем за рубежом. Себестоимость березового фанкряжа в Финляндии и странах Балтии примерно одинаковая. Так, например, стоимость фанерного сырья на корню в Эстонии ниже, чем в Финляндии, но более высокая себестоимость лесозаготовки и транспортировки в Эстонии нивелирует это преимущество, и цены на древесину с доставкой в этих странах сопоставимы.

Помимо низкой стоимости фанкряжа по сравнению с ценами предприятий Финляндии и стран Балтии, у российских компаний также явное конкурентное преимущество по стоимости рабочей силы. Сегодня средняя заработная плата работника российского завода по производству фанеры и шпона немного ниже 30 тыс. руб. в месяц. Для сравнения: средняя зарплата на финском или балтийском производстве - 245 тыс. руб. (3,5 тыс. евро) и 125 тыс. руб. (1,8 тыс. евро) соответственно (по курсу 70 руб./евро).

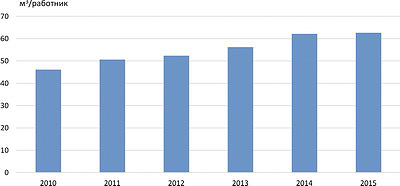

В среднем выработка на одного работника на российских предприятиях составляет примерно 60 м3 в год. Аналогичный показатель на типичных финских и балтийских производствах - 220 и 250 м3 соответственно. С 2010 по 2015 год производительность труда на отечественных заводах выросла на 36%, в то время как число работников осталось, по сути, прежним.

Сравнение структуры затрат в России, странах Прибалтики и Финляндии

Рис. 6. Производительность труда в 2010–2015 годах (м3/ед.)

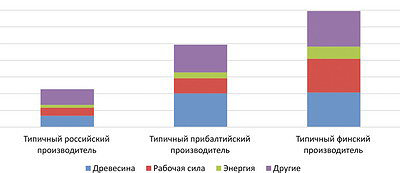

Согласно оценкам специалистов, затраты финских производителей березовой фанеры в три раза выше затрат типичных российских предприятий. Высокие затраты на персонал в Финляндии привели к их специализации на производстве продукции с высокой добавленной стоимостью, например, фанеры под заказ по особым спецификациям или с особыми покрытиями, а также к повышению степени автоматизации производства.

Экспорт фанеры

Рис. 7. Переменные производственные затраты, евро/м

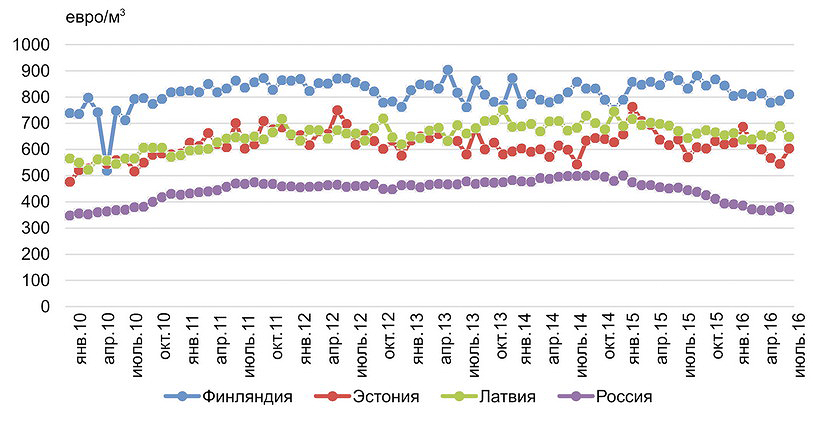

Выгодный для российских производителей курс валют привел к значительному росту объемов экспорта, особенно в США, Европу и Северную Африку. Ценовая конкурентоспособность российской березовой фанеры значительно выросла во второй половине 2014 года в связи с резким падением стоимости российского рубля. Одновременно с этим внутренний спрос на фанерную продукцию, особенно на ламинированную, ослаб. Средняя экспортная цена в евро упала с 500 евро/м3 в конце 2014 года до 370 евро/м3 в июле 2016 года. В течение этого периода цена на продукцию западных производителей, если не принимать во внимание сезонные колебания, не снижалась.

Что касается каналов сбыта, то российские предприятия, выпускающие березовую фанеру, по-прежнему полагаются на посредников. Налаживание прямых продаж продукции промышленным потребителям позволит производителям достичь большей независимости в ценообразовании. Оба канала сбыта необходимо поддерживать и развивать, так как стандартная продукция реализуется трейдерами, а продукция с высокой добавленной стоимостью зачастую продается конечным пользователям напрямую. Совокупность прямых продаж и продаж через импортеров может быть использована для смягчения негативного эффекта от колебаний цены и спроса. Выстраивание прямых отношений с клиентами представляет собой долгосрочный процесс. Для того чтобы обеспечить будущие поставки и справиться с жесткой конкуренцией, российским производителям фанеры следует уделить особое внимание организации продаж и маркетингу. Необходимо сосредоточить усилия не только на выпуске продукции и повышении ее качества, но и на предоставлении клиентам дополнительных пакетов услуг и формировании лояльности клиентов. Это позволит устанавливать высокие цены и сделает возможным достижение высокой рентабельности.

Рис. 8. Средние цены на березовую фанеру в ЕС, поставленную из России, Финляндии, Эстонии и Латвии в 2010–2016 годах

Строительство - самый крупный сегмент потребления березовой фанеры в Европе, но и транспортный сектор играет существенную роль в больших странах-потребителях. По оценкам экспертов, больше половины общего спроса в самых больших странах-потребителях составляет спрос на ламинированную фанеру.

Ключевые сегменты потребительского рынка восстанавливаются после резкого падения в 2007-2008 годы. Учитывая позитивные тенденции рынка фанеры и ограниченную угрозу товаров-заменителей, специалисты позитивно оценивают перспективы его роста. Восстановление строительной сферы в Европе обеспечивает спрос на фанеру (годовой рост 2-3%). Ожидается, что спрос на фанеру для опалубки будет развиваться в соответствии с общим промышленным ростом. Потребление паркета зависит от динамики развития жилищного строительства.

Ключевые сегменты рынка коммерческого транспорта (трейлеры большегрузного транспорта и грузовые автомобили средней грузоподъемности) испытали в 2009 году большие трудности, вызванные общим спадом экономики. Финансовый кризис привел к тому, что в настоящий момент трейлеры нуждаются в замене (средний годовой рост сегмента составляет 4%).

Танкеры для перевозки СПГ

В период кризиса строительство танкеров для перевозки сжиженного природного газа (СПГ), в котором используется фанера особых сортов, стагнировало в связи с избыточными производственными мощностями и спекулятивной закупкой в период до 2008 года. Ожидается, что рынок танкеров для транспортировки СПГ останется устойчивым в связи с желанием многих стран обеспечить стабильные поставки энергии, что поддерживает спрос на этот тип танкеров. На сегодня в мире есть примерно 100 заказов на танкеры для перевозки СПГ. В октябре 2016 года фанерный комбинат «СВЕЗА Усть-Ижора» получил сертификат GTT (Gaztransport & Technigaz), подтверждающий соответствие спецификациям мембранных систем танкеров для транспортировки СПГ. «СВЕЗА» стала первым российским производителем фанеры, который получил лицензию на поставку продукции для строительства танкеров подобного типа. В планах компании завоевание по крайней мере 30% этого сегмента рынка фанеры с годовыми объемами поставок примерно 60 тыс. м3 березовой фанеры. «СВЕЗА» стала четвертой компанией в мире, сертифицированной GTT, помимо UPM, Metsä Wood и Latvijas Finieris.

Indufor Oy