Вторая волна кризиса и ее последствия для контейнерного экспорта продукции ЛПК

Экспортеры продукции ЛПК, имеющие опыт работы в кризисные 2009-2010 годы, хорошо помнят характерные для этого периода дефицит контейнерного оборудования, нехватку мест на судах и повышение ставок фрахта. Однако потери прибыли морских контейнерных линий в 2011г привели к беспрецедентно резкому повышению ставок фрахта в марте 2012

Рисунок 1. Доли перевозчиков на рынке ЮВА – Европа по суммарной вместимости флота, %

Рисунок 2. Количество невостребованного тоннажа на мировом рынке, TEU

Рисунок 3. Контейнерооборот Большого порта Санкт-Петербург в 2007–2011 годах, ед. TEU

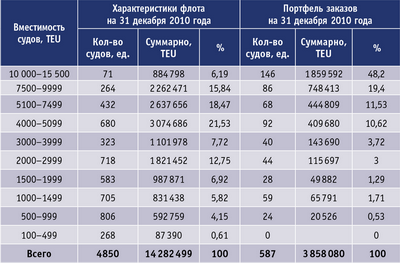

Таблица. Существующий контейнерный флот и портфель заказов на 31.12.2010

Рисунок 4. Показатель соотношения объемов перевалки «сухих» импортных и экспортных контейнеров на терминале ЗАО «ПКТ» в 2009 году, ед. TEU

Рисунок 5. Показатель соотношения объемов перевалки «сухих» импортных иэкспортных контейнеров на терминале ЗАО «ПКТ» в 2010 году, ед. TEU

Рисунок 6. Соотношение объемов перевалки «сухих» импортных и экспортных контейнеров на терминале ЗАО «ПКТ» в 2011 году (включая январь-февраль 2012 года), ед. TEU

Рисунок 7. Динамика ставок фрахта на перевозку ЦБП на условиях LI St. Petersburg – LO Shanghai, $/40’ контейнер (2008–2009 годы)

Рисунок 8. Динамика ставок фрахта на перевозку ЦБП на условиях LI St. Petersburg – LO Shanghai, $/40 контейнер (2010 год)

Рисунок 9. Динамика ставок фрахта на перевозку ЦБП на условиях LI St. Petersburg – LO Shanghai, $/40 контейнер (2011 год)

Рисунок 10. Динамика ставок фрахта на перевозку ЦБП на условиях LI St. Petersburg – LO Shanghai, $/40 контейнер (январь – апрель 2012 года)

Рисунки и таблицу смотрите в PDF-версии журнала

Начало 2012 года ознаменовалось резким обострением ситуации на российском рынке контейнерных перевозок. Казалось бы, уже знакомые кризисные явления проявляются сейчас гораздо острее, чем в предыдущий период, и более динамичны.

В этой публикации мы рассмотрим проблемы, возникшие на мировом контейнерном рынке в 2011 году, проанализируем их влияние на текущую ситуацию на российском рынке транспортной логистики ЛПК, а также назовем основные факторы, определяющие конъюнктуру рынка в настоящее время.

Конкуренция на азиатско-европейском рынке в 2011 году

После оживления мировой торговли в 2010 году перевозчиками были инвестированы существенные средства в покупку новых судов. По данным французского ИАА Alphaliner, вместимость мирового флота к концу 2010 года была увеличена на 14% по сравнению с предыдущим годом и к январю 2011 года достигла 14, 277 млн TEU*. При этом в структуре портфеля заказов компанийперевозчиков в 2011 году преобладали суда вместимостью более 10 тыс. TEU (табл. 1) [1].

Эксперты Alphaliner высказали опасения, что превалирование больших судов в структуре портфеля заказов может привести к избытку мощностей на основных направлениях контейнерных перевозок. Уже в апреле 2011 года было отмечено снижение активности на азиатскоевропейском рынке и падение объемов перевозок. В условиях дальнейшей стагнации рынка во втором и третьем кварталах 2011 года конкуренция между линейными перевозчиками стала усиливаться.

В октябре 2011 года компания Maersk Line анонсировала открытие сервиса Daily Maersk. В качестве основного достоинства этого сервиса называлась возможность избежать потери времени на хранение грузов на терминалах в ожидании подхода судов (как при еженедельном сервисе). Такая оперативность обеспечивалось благодаря ежедневному «конвейерному» курсированию судов из портов Нингбо, Шанхай, Янтянь и Танджунг Пелепас в направлении портов Феликстоу, Роттердам и Бремерхафен.

Другие перевозчики приняли ответные меры: проведена реструктуризация и объединение сервисов на направлении Юговосточная Азия (ЮВА) - Европа для обеспечения большей, чем до того, частоты судозаходов.

Был образован альянс компаний CMA CGM и MSC и т. н. «ГрандАльянс» (G6), объединяющий компании APL, Hapag, HMM, MOL, NYK, OOCL.

В результате этих объединений доли перевозчиков на рынке ЮВА - Европа распределились в порядке, информация о котором представлена на рис. 1.

При сохранении лидерства компании Maersk (27%) солидная доля заказов перешла альянсу MSC и СМА CGM (23%), альянсу G6 (20%) и объединению перевозчиков Cosco, Hanjin, Yang Ming, Kline (16%) [2].

Избыток мощностей на мировом контейнерном рынке в 2011 году

Ожесточенная конкуренция между перевозчиками и стремление обогнать конкурентов по суммарной вместимости судов привела к избытку мощностей (рис. 2).

В кризисном 2009 году объем неиспользованной вместимости судов достиг рекордных 1,51 млн TEU (что составило 11% суммарной вместимости мирового контейнерного флота). После оживления рынка к декабрю 2010го этот показатель сократился до 326 тыс. TEU. 27 февраля 2012 года показатель неиспользованной вместимости достиг 840 тыс. TEU, что составило 5,4% суммарной вместимости мирового контейнерного флота.

Показательным событием для отрасли стала постановка на якорь 10 февраля 2012 года судна Maersk Evora вместимостью 13 тыс. TEU. По прогнозам экспертов, объем неиспользованной вместимости может достичь к концу года 1,1 млн TEU [3].

Дефицит контейнерного оборудования в I квартале 2012 года

на 31.12.2010

В целом 2011 год можно назвать вполне успешным для Большого порта СанктПетербург. Объемы контейнерной перевалки к концу года превысили докризисные показатели (рис. 3). Более того, сложные погодные условия в I квартале 2011 года привели к ограничению перевалки в портах и введению конвенции на железной дороге, что вызвало у участников рынка ощущение его «перегруженности».

Очевидно, главной причиной дефицита контейнеров является нарушение баланса импортных и экспортных грузопотоков. При падении объемов импорта сокращается и приток контейнерного оборудования на рынок. Поэтому для поддержания регулярных отгрузок экспорта необходим «встречный» поток импорта, как минимум сопоставимый по объему. В период «первой волны» кризиса это соотношение было нарушено в марте - мае 2009 года (рис. 4).

Во второй половине 2009 года и в 2010 году благодаря оживлению мировой экономической конъюнктуры объемы импорта увеличились и превысили экспортные на 30-40% (рис. 5).

Подобные показатели соотношения импорта и экспорта наблюдались в течение почти всего 2011 года. Однако из анализа информации, представленной на рис. 6, можно сделать вывод, что с октября 2011 года по февраль 2012 года произошло существенное сокращение объемов импорта и столь же резкое увеличение объемов экспорта [4; 5].

В связи с тем, что в 2012 году Новый год по восточному календарю пришелся на период с 23.01.12 по 06.02.12, первая половина апреля 2012 года оказалась «провальной» с точки зрения прибытия импортных контейнеров из ЮВА.

Другой объективной причиной такого положения стал глобальный дефицит контейнерного оборудования, отмеченный перевозчиками еще в марте 2011 года. А именно отставание в производстве необходимого количества контейнеров для обеспечения нового флота, введенного перевозчиками для обслуживания линий в 2010-2011 годах.

Резкое повышение ставок фрахта в начале 2012 года

Нынешнее повышение ставок фрахта в направлении ЮВА - рекордное в период 2008-2012 годов - как по размеру, так и по динамике. Рассмотрим эволюцию ставок фрахта на экспорт целлюлознобумажной продукции в 40футовых контейнерах на условиях LI St. Petersburg - LO Shanghai. В целях анализа, к рассмотрению принимаются индикации, несколько превышающие реальные ставки фрахта, предлагаемые линейными перевозчиками на рынке.

При этом следует особо отметить ключевые факторы, определяющие себестоимость перевозок на экспорт в направлении портов ЮВА:

- баланс импортного и экспортного грузопотока;

- цена топлива и уровень топливной надбавки BAF;

- стабильность курсов валют и уровень валютной надбавки CAF;

- прочие сборы, включая стоимость ПРР, плата за прохождение судов по Суэцкому каналу и т. д.

Очевидно, что импортный поток является основным источником дохода для линий этого направления. Доля транспортной составляющей в цене импортной продукции существенно ниже, чем в цене экспортной. Поэтому при нормальной конъюнктуре ставки фрахта на импорт в 3-4 раза выше экспортных ставок при одинаковой себестоимости рейса. По сути, доход от экспортных перевозок рассматривается как частичная компенсация расходов по «переброске» порожних контейнеров из СанктПетербурга в порты ЮВА для загрузки импортными товарами.

Усиление конкуренции в 2008 году в преддверии мирового финансового кризиса привело к падению ставок фрахта (рис. 7).

Параллельно перевозчиками был начат массовый вывод судов, и к февралю 2009 года дефицит на рынке «переломился» в пользу предложения. Далее в условиях падения объемов импорта перевозчики повысили ставки и на экспорт для компенсации своих расходов. На рынке Большого порта СанктПетербург рост ставок продолжался до июля 2010 года. К лету этого года за счет оживления мировой торговли грузопоток импортаэкспорта сбалансировался. В таких условиях у перевозчиков появилась возможность снижения ставок на экспорт (рис. 8).

Как было отмечено, 2011 год оказался очень тяжелым для перевозчиков, что отразилось и на снижении ставок до беспрецедентно низкого уровня в процессе конкуренции (рис. 9).

Показательно, что в мае 2011 года было зафиксировано рекордное увеличение топливной надбавки BAF до уровня $776/TEU. Это превысило показатель $766/TEU, установленный конференцией FEFC в сентябре 2008 года. Таким образом, резкий рост операционных издержек начался для перевозчиков еще со второго квартала 2011 года. А «работа в минус» по экспорту поддерживалась до тех пор, пока объемов импортных грузов хватало для компенсации убытков и достижения «экономически разумного» баланса. Резкое падение объемов импорта и рост экспорта в ноябре 2011 года - феврале 2012 года стимулировали повышение ставок фрахта (рис. 6, 10).

Интересно, что за три недели в мартеапреле 2012 года произошло повышение ставок фрахта, сопоставимое с отмечавшимся в период, продолжавшийся полтора года (с февраля 2009 года до июля 2010 года). По мнению грузовладельцев, такая резкая динамика в 2012 году объясняется колоссальными убытками перевозчиков, понесенными изза невостребованности флота, приобретенного в 2010-2011 годах. По мнению исполнительного директора Гонгконгской ассоциации грузоотправителей Суни Хо, такое повышение ставок фрахта перевозчиками в целях компенсации своих убытков за счет грузовладельцев является несправедливым. «Перевозчики приняли неправильное решение, заказав такое количество новых судов. Это было ошибкой менеджмента (в условиях стагнации рынка). Они не должны заставлять грузовладельцев расплачиваться за такие ошибки» [6].

По нашей оценке, текущий уровень ставок превышает пиковый уровень июля 2010 года.

В то же время, согласно заявлениям некоторых перевозчиков, ожидается дальнейшее повышение ставок. Судить о том, примет ли экспортный рынок дальнейшее повышение, в отсутствие прецедента затруднительно.

Надеемся, частичное оживление импортного грузопотока в конце апреля (прибытие первых контейнеров, отгруженных после новогодних праздников по восточному календарю) разрядит ситуацию с дефицитом оборудования и стабилизирует уровень ставок на экспортные направления.

Александр МАКАРЕНКОВ

Источники:

1. The containership market in 2010 // Annual Review 2011. - Alphaliner: Paris, France, 2011.

2. Maersk halts eastbound bookings from North Europe. - Alphaliner Weekly Newsletter // Issue 13, Volume 2012.

3. Idle fleet on track to reach 1.1 Mteu by end 2012. - Alphaliner Weekly Newsletter // Issue 10, Volume 2012.

4. Итоги работы ЗАО «Первый контейнерный терминал» за 2011 год // Информационное письмо от 16.01.2012.

5. Итоги работы ЗАО «Первый контейнерный терминал» за 2010 год // Информационное письмо от 17.01.2011.

6. Lines raise rates to claw back 2011 losses. - Newsletter, February 06, 2012 // Cargonewsasia.

7. А. Макаренков. После кризиса. Транспортная логистика ЛПК: проблемы и перспективы // ЛесПромИнформ, 2011, № 2(76).

Полную версию статьи cо схемами и иллюстрациями смотрите в PDF-версии журнала.