На рынке ламината все свои

Иностранные производители глубоко пустили корни

Российский рынок ламината интересен тем, что на нем все крупные игроки – зарубежные бренды. Но с началом нового кризиса никто из них не последовал примеру многих иностранных компаний и не объявил об уходе из России. Слишком длинный путь был проделан за два десятка лет и слишком много усилий было приложено для развития рынка, чтобы в одночасье все бросить. К тому же почти все лидеры являются гигантами деревообработки, а производство ламината – лишь одно из многих направлений их деятельности.

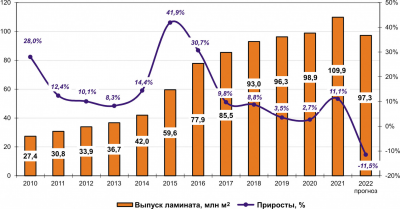

По состоянию на середину 2022 года в России работали девять заводов по производству ламинированных напольных покрытий, четыре из них считаются относительно новыми – их запустили в 2014 году и позже. И регулярный запуск новых заводов позволил общему производству ламината не потерять темпы даже в условиях непрекращающихся кризисов. Причем в 2015–2016 годах прирост производства был поистине рекордный – по 30–40% в год. В 2017 и 2018 годах производство прирастало скромнее – на 9,8 и 8,8% соответственно. А в 2019 и 2020 годах – всего на 3,5 и 2,7%. Но на тот момент даже такие результаты выглядели вполне успешными по сравнению с другими сегментами отделочных материалов. Зато в 2021 году выпуск вырос весьма значительно – на 0,8%, а в 2022 году впервые за 12 лет возможно небольшое снижение.

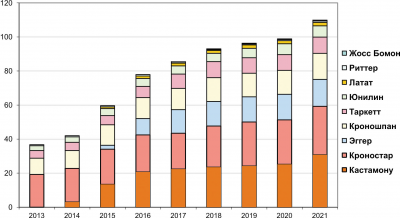

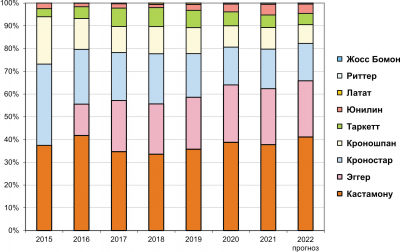

На рынке лидируют две компании: «Кастамону» (обеспечивает 28% общего производства в 2021 году) и «Кроностар» (25,9%). К предприятиям второго эшелона можно отнести «Эггер» (14,4%) и «Кроношпан», доля которого теперь 13,9% общего выпуска. На заводы «Таркетт» и «Юнилин» приходится от 6 до 9% суммарного производства.

Названия ведущих предприятий выдают их иностранное происхождение, конечные собственники этих торговых марок расположены в Австрии, Германии, Швейцарии, Польше, Бельгии и других европейских странах, поэтому участники рынка часто называют их локальными производителями в противовес российским или отечественным. И только три небольших предприятия – «Ламинат-Трейд» (марка Ritter, ранее принадлежала компании «РБК-Ламинат»), ООО «Латат» и ООО «Ламинели» (марка Laminely) и ООО «Бебель» (марка Joss Beaumont), – несмотря на зарубежные названия, действительно отечественные, оперируют российским капиталом, хотя и работают на зарубежном оборудовании.

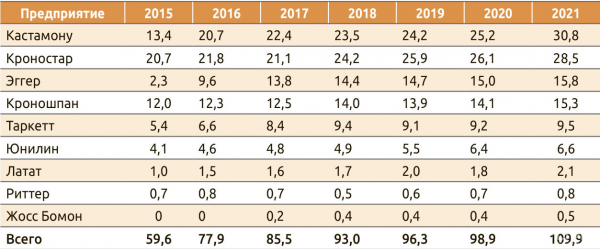

Производство ламината по заводам

Общее производство ламината российскими предприятиями представлено в табл. 1, производители приводятся в порядке снижения объемов производства по состоянию на последний отчетный период (2021 год). Объем исчисляется в миллионах квадратных метров.

Долгое время ведущими производителями были компании «Кроностар» (концерн Swisskrono, Швейцария) и «Кроношпан» (Австрия), но после 2010 года их доминирование уже не так очевидно, поскольку на рынке начинают появляться новые игроки почти такого же крупного или среднего масштаба, в связи с чем в 2016 году общая доля этих двух производителей впервые оказалась ниже 50% совокупного производства. А ведь когда-то эти заводы были единственными в России производителями ламината. Сейчас они производят около 40% общего объема.

Открытый в 2014 году «Кастамону» в следующем году сразу перепрыгнул с пятой на вторую позицию, потеснив «Кроношпан», занимавший второе место все время, на третью строчку. На четвертом месте в 2015 году был «Таркетт» (работает с 2010 года). На пятом месте нижегородский «Юнилин», а на шестом оказался новичок «Эггер», который в следующем 2016 году поднялся на четвертое место, а в 2017 году – на третье.

В 2017 году компания «Кастамону» по объемам производства вышла на первое место, но затем была вынуждена уступить первенство прежнему лидеру – предприятию «Кроностар», которое, почувствовав конкуренцию, в 2018–2020 годах наращивало выпуск активнее, чем обычно. Но в марте 2021 года на заводе «Кастамону» запустили третью линию, за счет которой мощности были увеличены с 35 до 45 млн м2. Производственные усилия помогли турецкому бренду снова оказаться среди ведущих производителей российского ламината, и, по всей видимости, надолго.

Тем временем «Эггер» продолжал увеличивать объемы (в 2020 году выпустил 15 млн м2, а в 2021 году – 15,3 млн м2), надежно укрепившись на третьей позиции. «Кроношпан» и «Таркетт» тоже демонстрировали неплохие приросты, но остались на четвертом и пятом месте, а завод «Юнилин», расширивший производственные мощности в 2018 году, в 2021 году сохранил за собой шестую позицию.

На рис. 2 можно видеть доли всех предприятий, а также скорость, с которой некоторые из них завоевывают все больше места на рынке. Максимально быстро продвигается «Кастамону», доля которой в общем объеме производства российского ламината стремительно росла в течение восьми лет работы. Австрийский «Эггер» начал работать в 2015 году, поэтому в 2016 году его доля составляла около 12%, но уже четыре года подряд колеблется между 14 и 16%.

На втором месте (после «Кроностара») традиционно был бренд «Кроношпан», но из-за активной работы молодых конкурентов холдинг каждый год теряет рыночную долю. В 2015 году он занимал примерно столько же, сколько «Кастамону», – около 20%, тогда как в 2005 году ему принадлежала почти треть рынка. Но к 2021 году «Кроношпану» пришлось потесниться еще больше, теперь у него не больше 13,9%, а в дальнейшем, даже если объем выпуска не перестанет расти, доля на рынке может снизиться до 11–12%.

«Таркетт» сейчас обеспечивает 8,6% всего производства, а «Юнилин» – около 7%. Доли других отечественных производителей (без учета российских марок, выпускаемых в Китае) весьма скромные – меньше 2–3%.

Общее производство

С момента возникновения рынка ламината Россия пережила немало кризисов. Так, с 2014 года стал развиваться кризис, связанный с крымскими событиями. Но производство ламинированных полов в этот непростой период не только не падает, но иногда растет докризисными темпами, по 25–30% в год. Так было до 2016 года включительно. Этому росту рынок был обязан крупным зарубежным концернам, открывшим свои заводы в России. Выпуск наращивали, чтобы заменить подорожавшую импортную продукцию, а также в расчете на улучшение экономической ситуации (которое все не наступало).

Реальность более или менее укладывалась в прогнозные интервалы: в 2018 году производство выросло на 8,8%, в 2019 году – на 3,5%. В 2020 году, из-за сложностей, вызванных пандемией коронавируса, рост составил 2,7%. Но 2021 год принес настоящий реванш – увеличили объем производства абсолютно все производители, даже те, у которых прежде были проблемы.

Таким образом, в 2019 году было выпущено 96,3 млн м2 «локального» ламината, в 2020 году – 98,9 млн м2, в 2021 году – почти 110 млн м2. Сегодня страна располагает мощностями для производства 145 млн м2 ламината в год, но даже в самом успешном 2021 году они были загружены на 75%. В 2022 году разразился новый кризис, серьезнее всех предыдущих, поэтому ожидается, что объем выпуска снизится и составит 97–98 млн м2. И если так произойдет, это будет первым падением производства ламината за все время после кризиса 2009 года.

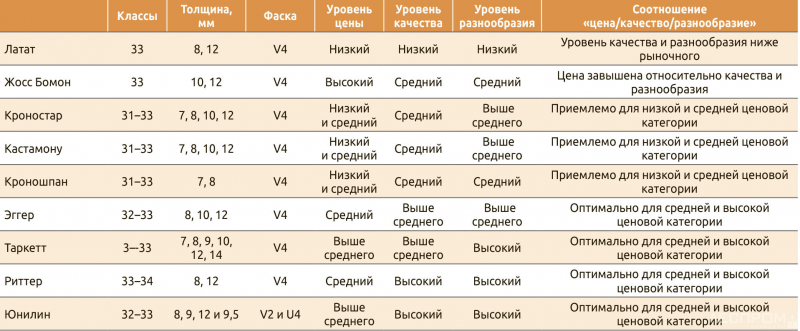

Ассортимент, предлагаемый производителями

На рынке много вариантов ламинированных покрытий, которые различаются узором, рисунком и качеством. Современный ламинат радует широким разнообразием не только рисунков, но и текстур, то есть эффектов, в том числе определяемых на ощупь. Конечно, все заводы предлагают традиционную древесную структуру – простую и рельефную, имитирующую натуральный деревянный пол. Дополнительный эффект матовости также доступен большинству предприятий. На этом разнообразие декоров у крупнейших игроков первой тройки («Кроностар», «Кастамону» и «Кроношпан») заканчивается.

Эффект состаренной, потертой древесины для покрытий используется на заводах «Эггер», «Таркетт», «Юнилин», «Латат» и «РБК-Ламинат» (Ritter). Такие эффекты, как гладкая глянцевая поверхность, мультидекор (разный рисунок на одной половице), имитация камня или плитки, а также кожи рептилий, есть в ассортименте только нескольких производителей. Самый широкий выбор структур предлагает марка Ritter (подмосковный завод «Ламинат-Трейд»), самый скромный – марка Laminely (томский завод «Латат»).

Ярких, кричащих расцветок и необычных сочетаний цветов в каталогах отечественных компаний не обнаружено. Такой необычный ламинат можно найти только в коллекциях зарубежных производителей. Импорт на рынке ламината долгое время играл весьма заметную роль, но в 2015 году упал в два раза из-за роста внутреннего производства и удешевления российской валюты. Снизился даже импорт из Китая.

Толщина современного ламината варьирует от 7 до 14 мм. Конечный размер зависит от толщины доски-основы (как правило, это HDF), все остальные слои, как правило, такой же толщины и у тонкого, и у толстого ламината. Зачем нужен такой широкий диапазон толщины, и зависит ли от толщины качество?

Толщина определяет следующие свойства ламината:

- прочность – чем толще напольное покрытие, тем оно надежнее и долговечнее;

- способность выдерживать нагрузки – динамические (прыжки, движение по поверхности, перемещение мебели, бытовой техники) и статические (установленные стационарно тяжелые предметы);

- степень изоляции – чем больше толщина, тем ниже теплопроводность и выше уровень шумоизоляции.

Таким образом, чем толще материал, тем выше его прочность, надежность и цена. Чем тоньше ламинат, тем меньше требуется материала для его изготовления, следовательно, стоимость квадратного метра будет ниже. Но и долговечность тоже. Тонкий ламинат выгоден в помещениях с относительно ровным полом при низкой проходимости. Также тонкий ламинат гораздо больше подходит для теплого пола. Используют его и для отделки стен и потолка.

Толщина разных классов ламината:

- 31-й класс – толщина ламелей от 6 до 8 мм, значение – детские комнаты, спальни и гостиные;

- 32-й класс – толщина ламелей от 7 до 10 мм;

- 33-й класс – толщина ламелей от 9 до 12 мм, применение в помещениях с большой площадью и стабильной механической нагрузкой;

- 34-й класс – толщина от 10 до 14 мм.

Самая распространенная толщина ламината – 8 мм. Анализ ассортимента российских производителей показывает, что это соответствует действительности. Также довольно популярна толщина 12 мм. Именно такие виды ламината выпускают компании «Латат» и «Риттер».

Ламинат толщиной 8 мм предлагают почти все заводы, кроме «Жосс Бомон», который специализируется на толстых ламинатах. А «десятка» отсутствует у завода «Кроношпан», выпускающего лишь тонкий ламинат, 7–8 мм. Самый широкий ассортимент по толщине у завода «Таркетт» – все варианты, даже 14 мм. Завод «Юнилин» предлагает ламинат нестандартной толщины 9,5 мм.

Лидеры производства «Кроностар» и «Кастамону» выпускают тонкий ламинат, толщиной 7–8 мм, и толстый, 10–12 мм. Завод «Кастамону» намерен в ближайшее время начать производить ламинат 34-го класса. Возможно, в новых коллекциях появятся и варианты толщиной 14 мм.

Все производители выпускают ламинат с фаской – скошенной, то есть созданной под углом, кромкой панели. Фаску делают на ламелях толщиной не меньше 10 мм, по форме она бывает двух типов. Срезанный фрезером скос (имеет форму, напоминающую латинскую букву V) чаще всего просто отшлифован либо дополнительно покрыт защитным слоем краски, лака или ламинирующей пленки. Вальцованный скос получают продавливанием краев ламинированной панели. Такая фаска по форме напоминает букву U и не нуждается в дополнительном покрытии. Глубина канавки может варьировать от 1 до 4 мм.

Ламинат без фаски придает напольному покрытию вид безграничной ровной поверхности. По сравнению с обычной формой доски ламинат с четырехсторонней фаской более фактурный, так как все линии стыка отдельных половиц становятся заметны. Покрытие приобретает благородный вид настоящего деревянного пола. Если фаска сделана только по продольной стороне, то половицы кажутся удлиненными и хорошо смотрятся в просторных помещениях.

Итак, отечественные производители выпускают разнообразные виды ламината. Неудивительно, что доля импорта на рынке неуклонно уменьшается. Десять лет назад импорт составлял примерно 70% внутренних продаж, а теперь его доля едва дотягивает до 20%. После начала СВО и закрытия европейских границ можно прогнозировать, что импортные поставки сократятся еще больше, но российский потребитель от этого вряд ли сильно проиграет.

Экспорт

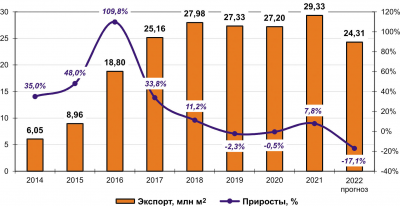

Экспорт ламината активно растет. В 2014 году было вывезено больше 6 млн м2, в 2015 году – около 9 млн м2. Затем ввели в строй сразу три крупные производственные линии в стране. Неудивительно, что в 2016 году экспорт ламината увеличился в два раза – до 18,8 млн м2. В 2017 году было вывезено 25,16 млн м2, в 2018 году – около 28 млн м2, то есть 30% всего произведенного в России ламината. Это почти в пять раз больше объема экспорта десятилетней давности.

Главной движущей силой на тот момент выступали новые заводы – «Кастамону» и «Эггер». В 2016 году на эти две компании пришлось более 55% всего экспорта ламината. В 2019–2020 годах объем экспорта немного уменьшился, но в 2021 году снова отмечен рост.

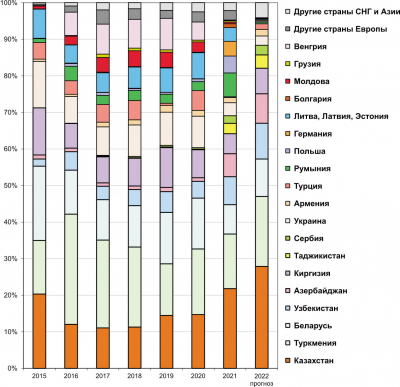

До недавнего времени российский ламинат пользовался спросом только в странах бывшего СССР, ведущими рынками сбыта много лет подряд выступали страны СНГ – Украина, Казахстан, Белоруссия и страны Азии. Но когда в борьбу за зарубежные рынки вступили такие новые компании, как «Кастамону» и «Эггер», направления стали сильнее меняться в сторону дальнего зарубежья. Так, в 2016 году впервые ведущей страной внезапно стала Румыния, доля которой в совокупном объеме экспорта составила почти 30%. В Румынию «Кастамону» отправила в 2016 году около 4,3 млн м2 ламината, а «Эггер» – больше 1 млн м2. Также в Румынию осуществляли поставки «Кроностар» и «Таркетт». В 2017–2018 годах российские производители не утратили интереса к румынскому рынку, хотя его доля от общего объема экспорта немного снизилась – до 24% в 2017 году и до 19% в 2018 году. Среди других получателей из дальнего зарубежья Сербия, Венгрия, Турция, Болгария, Польша, Германия, Грузия, Молдова, страны Прибалтики. В 2017 году к этому списку присоединились США, Канада и еще ряд западных стран.

Из-за расширения экспортного диапазона создавалось впечатление, что страны СНГ снижают спрос на российский ламинат. Например, Казахстан раньше получал от 25 до 30% общего экспорта ламината, а Белоруссию – 13–15%. Затем доля Казахстана снизилась до 15%, а в Белоруссии в 2021 году поставлено примерно 10%. Однако в абсолютных значениях экспорт в этих направлениях не уменьшался.

Но теперь двери на западные рынки близки к полному закрытию, поэтому можно прогнозировать, что в 2022 году продажи в Казахстан, Туркмению, Белоруссию, Узбекистан, Азербайджан и Киргизию вырастут. А экспорт в страны Евросоюза может упасть почти до нуля. Разумеется, в сложившихся условиях производители ламината вместе с другими российскими экспортерами будут искать новые направления для экспорта, но страны СНГ по-прежнему остаются наиболее интересными рынками сбыта для российских производителей ламината ввиду давно налаженных культурных и экономических связей.

Также можно предположить, что в 2022–2025 годах будут постепенно увеличиваться поставки строительных и отделочных материалов в Украину (преимущественно в Донецкую и Луганскую области и другие занятые территории, нуждающиеся в восстановлении после военных действий).

Прогноз динамики рынка в новых условиях

Спрос на ламинат формируется за счет двух направлений – нового строительства, а также ремонта и облагораживания вторичного жилья. Вероятно, в 2020–2021 годах немалую роль сыграл именно ремонт. Оказавшись в режиме самоизоляции, многие домохозяйства решили использовать высвободившееся время и средства на завершение начатого ранее ремонта многих объектов. По свидетельству торговых сетей, спрос на отделочные материалы в течение 2020 года был достаточно высоким. Высказывались опасения, что эта активность отрицательно повлияет на спрос в следующем году – эксперты полагали, что ремонтные работы могут уменьшиться. Однако последствия «ковидного» кризиса растянулись еще на полтора года, к этому добавился рост строительства нового жилья, поэтому в 2021 году резко вырос рынок строительных и отделочных материалов, и ламинат не стал исключением.

Кризис 2022 года, с одной стороны, имеет привычные черты – экономические санкции внешнего характера, которые стимулируют игроков искать внутренние резервы и не слишком рассчитывать на зарубежные ресурсы. С другой стороны, непривычно почти полное отключение от западных технологий, которые играют ключевую роль в производстве ламината. Конечно, в течение ближайшего года производители адаптируются к новым ограничениям, остается только надеяться, что отложенный эффект не даст о себе знать в более поздние периоды. Впрочем, предыдущее три десятилетия были богаты на кризисы, и участники рынка сумели к ним приспособиться.

Что касается строительства нового жилья, то его объем в 2021 году вырос на 12,6%, а «ковидный» фактор сказался на увеличении доли строительства индивидуального жилья до 53% от общего объема. От 2022 года ждать позитивного продолжения не приходится, но падение не должно быть большим. Доля ИЖС при этом продолжает расти и обещает увеличиться до 60% и больше. Но даже если в 2022 году объем строительства снизится, в дальнейшем ожидается стабильный рост, поскольку правительство уделяет проблемам строительства жилья большое внимание, гораздо более пристальное, чем после кризиса 2009–2010 годов.

Вслед за ростом жилищного строительства будет расти и производство ламината. Импорт, почти втрое сократившийся в 2015–2016 годах, в 2022 году может совсем «схлопнуться», разве что кроме китайского.

И весь этот выбывший объем необходимо будет возмещать. Рано или поздно макроэкономические показатели пойдут вверх, а вслед за ними снова начнет расти платежеспособный спрос на отделочные и строительные материалы. Как уже отмечалось, производственных мощностей работающих отечественных предприятий вполне достаточно для удовлетворения даже активно растущего спроса.

Сейчас не загружены примерно 35% мощностей, а многие предприятия имеют возможность быстро нарастить их при острой необходимости. Импортный ламинат в привычном объеме на российский рынок вернуться уже не сможет, хотя какое-то время еще будет поступать и занимать 8–10% всех продаж.

Почти у всех производителей хороший потенциал, и у тех, кто рассчитывает выпускать недорогой ламинат в больших объемах, и у тех, кто занимает узкие ниши. На растущем рынке места должно хватить всем, хотя подавляющее число игроков на российском рынке – это крупные зарубежные концерны. Компании с российским капиталом им немного уступают и пытаются искать другие способы продвижения.

Текст

Вера Никольская, директор по исследованиям агентства Abarus Market Research

Графика

Abarus Market Research, по данным Росстата и таможенной статистики