Куда девать лес

Первоначальное авторство известной фразы «Бойтесь своих желаний, ибо они имеют обыкновение сбываться» приписывают китайским мудрецам. Встречается она и у русских классиков, например у Булгакова, в знаменитом романе о человеческой гениальности и дьявольских розыгрышах.

Возможно, это ирония судьбы, но именно на китайцев российская лесная промышленность возлагает теперь главную надежду на свое спасение. Да и от помощи нечистой силы мы бы сейчас тоже не отказались.

Падение

Еще несколько лет назад одной из главных бед страны многие общественники и чиновники называли безудержное расточительство, с которым российская древесина разбазаривалась направо и налево. Тогда казалось, что страны Европы и Америки буквально выкачивают русский лес за бесценок, и активисты требовали срочно остановить это варварство. На подготовку закона об ограничении экспорта древесины было потрачено немало времени, сил и средств. Наконец его приняли и он даже стал работать, но настоящее ограничение пришло откуда не ждали – Запад взял и сам все запретил.

Казалось бы, мечта сбылась: теперь российский лес точно в безопасности. Но что получилось? Внутренний рынок быстро насытился готовой продукцией, лесопиление почти стоит, склады затоварены. Последствия антироссийских санкций сказались на многих сферах лесной промышленности, и теперь все спорят, кому пришлось тяжелее. Первенство по потерям делят почти поровну производители фанеры, древесных плит, напольных покрытий и топливной древесины.

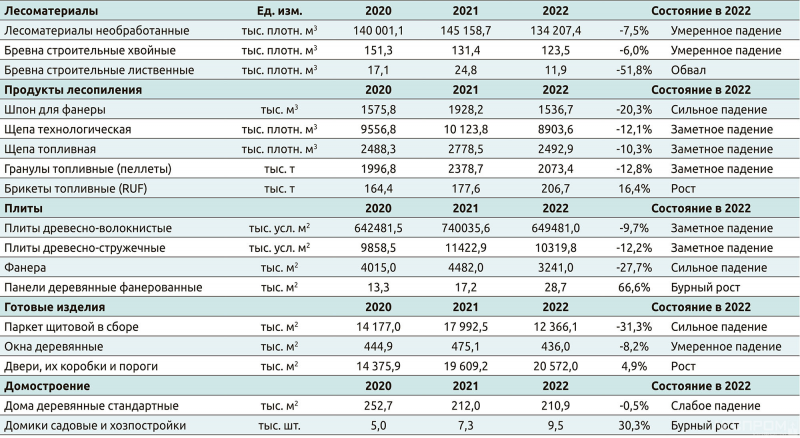

Как и ожидалось, 2022 год выдался непростым для большинства предприятий лесной отрасли. Кризис почти не затронул только целлюлозно-бумажную промышленность, все остальные сегменты в той или иной мере ощутили удар санкций. Большинство производителей вынуждены были снизить объемы выпуска, но масштабы спада в производстве были разными. Умеренным падением можно считать сокращение производства до 9% включительно, заметным – на 10–20%, сильным – свыше 20%. Снижение больше чем на 40% – это настоящий обвал, но по ряду категорий, как ни странно, был рост, а у некоторых даже бурный. То есть нашлись сегменты, которые нащупали точки роста в сложившихся условиях, но они, как правило, очень узкие и нишевые, и на общую ситуацию в лесной промышленности никак не влияют.

Есть всего несколько мощных товарных рынков, которые способны сыграть роль тормоза для отрасли, несущейся в пропасть, – это деревянное домостроение, производство мебели, топливный сектор и рынок готовых изделий (напольных покрытий, дверей, окон и т. д.). Посмотрим, в каком состоянии эти рыночные сегменты сейчас и каковы их ближайшие перспективы (табл. 1).

Домостроение

Деревянное домостроение воспринимается как главный шанс выхода из лесного кризиса, но пока здесь больше разговоров, чем реальных подвижек. Казалось бы, для его развития есть все что нужно – и предложение, и спрос. Минстрой рапортует о рекордных объемах ввода жилья, но жилья в стране все равно не хватает. Цены на новостройки кусаются, ипотека на «вторичку» для многих неподъемна, а ветхий жилой фонд разрастается как раковая опухоль. Жильцы аварийных домов, как и переселенцы из зон ЧС, мерзнут в многолетних «льготных» очередях, да и проблема обманутых дольщиков до сих пор не решена окончательно.

Несмотря на скептическое отношение части населения к деревянным домам, немало жилищных проблем можно было бы решить таким способом, особенно в сельской местности. Строительство домов из древесины располагает широким выбором технологий, и практически по всем технологиям имеет преимущество как по цене, так и по времени (любые деревянные дома возводятся быстрее кирпичных и бетонных). Для домов из древесных материалов в короткие сроки можно разработать линейку типовых проектов, не говоря уже об экологичности и теплоэффективности таких зданий. Но все эти решения, словно красные ковровые дорожки, теряются в бесконечных бюрократических коридорах.

Журналисты пишут, что новая государственная политика сдвинула дело с мертвой точки и деревянное строительство набирает обороты. Однако официальная статистика пока никаких набранных оборотов не фиксирует. Выпуск стандартных домов в последние пару лет, наоборот, снижается, как и производство строительных бревен. Да, росло производство новых материалов (OSB, CLT, LVL), но они применяются не только в домостроении. Единственная категория, по которой в 2022 году был резкий рост, это «Конструкции сборные деревянные строительные (здания сборные деревянные)». Рост составил целых 170% – 15,1 млрд руб. против 5,6 млрд руб. в 2021 году. Но, поскольку учет вели в денежном выражении, большая часть этого успеха обязана двукратному подорожанию строительных материалов. Подорожание произошло еще в 2021 году, а в отчетном периоде затраты были переложены на конечных потребителей, то есть покупателей домов.

Что касается государственной политики, то президент страны действительно в течение 2022 года неоднократно упоминал ипотеку как главный способ решения жилищных проблем, а в начале 2023 года, обсуждая развитие леспрома в Архангельской области, поручил разработать программу льготной ипотеки для социально незащищенных слоев населения. И в этом контексте указывал на доступность деревянного жилья. Первая льготная ипотечная программа для ИЖС была запущена два года назад, в декабре 2020 года. Это была пилотная программа «Дом.РФ», получившая продолжение. Предыдущую версию госпрограммы в июне 2022 года поправили, а теперь будут расширять. Основное новшество – возможность использования ипотечного кредита для строительства частного дома силами заемщика. По условиям таких кредитов уложиться нужно в четко обозначенные сроки (обычно за 12 месяцев), а у деревянных домов как раз есть преимущество – их можно строить круглый год.

Но при широком освещении «деревянной ипотеки» в прессе банковская система в этом плане пока только раскачивается. Выдают такие кредиты медленно и крайне неохотно. Чтобы снизить риски, банки разрабатывают длинные и подробные перечни требований к земельным участкам, заемщикам и их будущим домам, соответствовать которым весьма непросто. Поэтому рассчитывать на взрывной рост ИЖС с широким использованием технологий деревянного домостроения в ближайшие годы не приходится.

Помимо ипотеки, есть возможность прямого участия государства в финансировании строительства деревянных домов, например по программам переселения. Но все упирается в издержки – стоимость квадратного метра деревянного жилья оказывается выше, чем в стандартных домах, и в итоге обойдется бюджету гораздо дороже. Добавят издержек и инженерные коммуникации, которые в небольших населенных пунктах приходится прокладывать на большие расстояния. Одноэтажные деревянные дома строить невыгодно и крупным застройщикам, несмотря на скорость их возведения и другие преимущества. Для застройщиков прибыльны деревянные «небоскребы», но для них пока не разработаны нормативы. Так что в ближайшие несколько лет ни тот, ни другой тип деревянного строительства не развернется в достаточном объеме, чтобы переварить столько лишнего леса.

Строительство обычных многоэтажных деревянных домов уже реализуется, первые квартиры начали продавать в Вологодской области (г. Сокол). Дома красивые, четырехэтажные, но цены на квартиры в них ничуть не ниже обычных, поэтому привлекательность для покупателей спорная.

Мебель

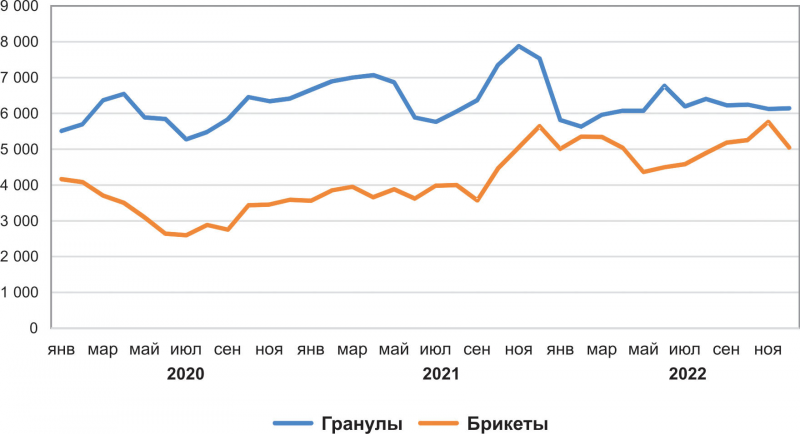

В 2022 году при умеренном снижении производства произошло заметное падение мебельного рынка в количественном выражении, примерно на 10–15%. Выпуск деревянной мебели снизился на 1,8%: в 2021 году было выпущено 38,4 млн единиц деревянной мебели, а в 2022 году – 37,7 млн. То есть производство почти не сократилось. В денежном выражении производство мебели выросло на 15% (309,3 млрд руб. в 2021 году против 356,2 млрд руб. в 2022 году) вследствие продолжавшегося роста цен. Но из-за санкций отечественные мебельщики за год потеряли примерно 18 млрд руб., так как ввоз мебели из РФ в страны ЕС оказался под запретом. В 2021 году Россия экспортировала приблизительно 16% произведенной деревянной мебели, а в 2022 году – около 10%. В общей сложности поставки мебели за рубеж упали больше чем на 40%.

До санкций импорт на рынке мебели играл большую роль, и отечественные игроки старались ее умерить. По оценкам АМДПР, доля импорта на рынке составляла 49% в 2019 году и снизилась до 42% в 2020 году. В количественном выражении это примерно 23–25 млн единиц (в 2020–2021 годах). При этом почти 60% импортной мебели – это белорусская продукция. В 2022 году импорт сильно упал, до 12–14 млн единиц (мебель из древесных материалов, без учета металлической и пластмассовой). Довольно много мебели поставляли нам Польша, Литва, Италия, Украина, которые резко стали недружественными. На китайскую продукцию в мирные времена приходилось около 10%. В 2022 году китайцы, вероятно, свою долю сохранили, а может, и увеличили. Теперь доля импорта на российском рынке близка к 25%.

Судя по статистике производства, в последние несколько лет активнее всего развивался сегмент кухонной мебели, а сегмент мебели для столовой и гостиной сокращался. Возможно, это связано с тем, что люди все чаще объединяют кухню и столовую, и товарные группы по принадлежности стали перекочевывать в кухонную. Особенно заметен этот разрыв в 2022 году: кухонной произвели на 35% больше, чем в 2021-м, а производство мебели для гостиной упало больше чем на 40%. Вероятно, это произошло в том числе из-за схлопывания импорта качественной раздвижной фурнитуры. Металлические механизмы трансформации для мягкой мебели завозились из Германии, Австрии и других стран Европы, и параллельный импорт получается существенно дороже. Тогда как петли и ручки для кухонной мебели быстро заместили дешевыми китайскими. Вообще кухонная мебель проще в производстве, часто изготавливается на заказ по размерам, и почти все сырье в этом сегменте российское. Спрос на кухонную мебель всегда высокий, а без нового дивана можно и обойтись, тем более если он сильно подорожал. Больше стали производить и мебели для спальни. Более мелкие мебельные сегменты – для прихожей, ванной и другие – тоже с тенденцией роста. Сегмент офисной мебели стабилен.

Последствия санкций усугубились предшествующим ростом цен. Весь 2021 год цены на мебель росли из-за подорожания сырья. Средний рост по итогам года составил 15–25%. В начале 2022 года предпосылок для дальнейшего ценового ралли не наблюдалось. Стоимость мебели резко подскочила в марте 2022 года – на 10–12%. Затем до декабря цены постепенно снижались, но годовой рост все равно составил 8–10%. В январе 2023 года цены снизились на 3–6% по сравнению с уровнем декабря 2022 года, но это обычное для начала года падение, когда из-за праздников уменьшается спрос. Можно смело прогнозировать дальнейшее падение спроса в 2023 году, но насколько серьезным оно будет, сейчас сказать сложно. Меняются собственники заводов, есть проблемы с экспортом. Вероятно, главная тенденция – разрозненность игроков и уменьшение влияния лидеров. В предыдущие годы как раз наблюдались концентрация рынка и процессы укрупнения. Гигантов отрасли было пять, в их число входила группа IKEA с ее четырьмя российскими заводами. Другие крупные игроки – ООО «Мебель Стиль» и фабрика «Стильные кухни» (ООО «ДОК-15»). Также в первой пятерке оказались производители матрасов – «Аскона» и «Орматек». Крупных (с выручкой 2–5 млрд руб.) заводов насчитывалось пятнадцать – двадцать, причем много производителей кухонной, корпусной и мягкой мебели.

IKEA в количественном выражении занимала не слишком большую долю, но рынок отреагировал на уход известного игрока, а потребители уже скучают по бренду. Компания собирала под одной крышей самые разные товары для дома и обеспечивала им громкую рекламу. С уходом группы у российских производителей появился шанс на расширение, однако расширяться в таких экономических и политических условиях – большой риск. Впрочем, нельзя сказать, что IKEA совсем исчезла. Мебель, текстиль, посуду и многое другое для шведов производили в основном российские заводы. На три из четырех российских фабрик IKEA уже нашли покупателей: «Слотекс» (купил новгородский завод) и «Лузалес» (тихвинский и вятский заводы). Остался еще завод в Московской области. Общая проблема четырех заводов – 60–80% продукции они прежде поставляли на экспорт. Теперь новым собственникам придется развивать другие направления сбыта или как-то подстегивать рост на внутреннем рынке.

Возможно, какая-нибудь российская компания возьмет на себя эту роль, поскольку потребители привыкли к такому формату (мебельный и галантерейный гипермаркет), к тому же он дает большие преимущества. На рынке есть отечественные аналоги большинства товарных групп, но пока они разрозненные.

Сейчас производители мебели держатся, решают проблемы по мере их поступления, и коллапса на рынке не намечается. Однако санкции могут сказаться со временем. Настоящие сложности начнутся, если пострадает кто-то из первой десятки. Чаще всего основная проблема крупных игроков – это сложности с обслуживанием кредитов, так как некоторые предприятия брали средства на развитие в периоды потребительского бума. Небольшим предприятиям, наверное, будет легче выжить в таких условиях.

Напольные покрытия

На рынке ламината, на первый взгляд, все спокойно. Большая часть производителей – иностранные компании, все они остались на рынке, но чувствуют себя в сложившихся условиях не лучшим образом. Компания «Кастамону» в 2021 году запустила третью производственную линию и увеличила годовые мощности до 45 млн м2 ламината. Но в 2022 году стало известно, что завод уменьшил закупки древесины у лесхозов на 25% и остановил производство на двух линиях из трех.

По оценкам BusinesStat, в 2022 году производство ламинированного паркета в России упало на 22% – до 95 млн м2. Но еще больше уменьшился выпуск щитового паркета – на 30%. Это означает, что сокращение выпуска коснулось всех игроков деревянных напольных покрытий, хотя плохих новостей по большинству предприятий нет. Заводы «Кроношпан» стабильно работают в разных регионах страны, особенно в Калуге, где в декабре 2022 года компания открыла новый завод по производству декоративной бумаги для ламината и собирается его расширять. Предприятия компании «Кроностар» всегда работали стабильно, АО «Таркетт» еще совсем недавно планировало потратить на модернизацию производства свыше 830 млн руб. Справляется с ситуацией и нижегородский «Юнилин», а компания «Эггер» в Гагарине намерена расширяться.

А вот сибирским предприятиям нелегко. В прошлом году был построен завод по производству OSB компанией «Монолит-Строй» (бренд «Латат»), которая выпускает MDF и ламинат марки Lamineli, однако новый проект строительства заморожен. Местные власти сетуют, что в Томске производство плит MDF снизилось на 12%, и ламината это падение тоже коснулось. До кризиса томская компания планировала построить еще три завода (по производству фанеры, OSB и спецконцентрата), но теперь эти планы под вопросом.

Экспорт ламината существенно сократился, а ведь еще год назад он составлял 30% объема производства, причем рынки сбыта почти на треть состояли из европейских потребителей, что было особым предметом гордости для экспортеров. Импорт тоже заметно упал. Санкции повлекли серьезное снижение покупательского спроса, а усложнение внешнеторговой логистики делает импорт невыгодным. Некоторые европейские производители ламината почти полностью исчезли из ассортимента российских магазинов, зато возвращаются китайские.

Двери и окна

Производство межкомнатных дверей в 2022 году выросло на 5%, а импорт и так был небольшой, всего 6–7%, и по большей части это дружественные поставки из Белоруссии. Марки «Двери Белоруссии», ПМЦ, «Порте Виста», «ОКА», «Стройдетали», «Грин Плант», «Исток», «Плектор Порте», «Беловежские двери», «Итальянская легенда», «Вист», «Халес», «Юркас», «Дока», «Белвуддорс» и некоторые другие обеспечивают больше 50% всего импорта. Также до 2022 года на российском рынке встречались двери из Италии, Финляндии, Китая, Сербии, Турции, Польши, Германии, Испании и довольно много изделий из Украины (марки Korfad, FDoor, «Новый стиль», «Реликт», «Экодверка», а также безымянные), во всяком случае до 2020 года украинских дверей поставлялось почти столько же, сколько европейских. Так что в 2022 году почти половина привычного импорта была отсечена, но дверной рынок не претерпел сильного падения. Он вообще стабильно растет, ведь двери всегда востребованный товар. Последний период падения был в 2014–2016 годах.

Совсем другая картина все эти годы была на рынке деревянных окон: стагнация отечественного производства на фоне более или менее стабильного импорта. Производство деревянных окон в 2022 упало на 8% (а пластиковых выросло на 1,5%). Во внешнеторговом плане сократились как импорт, так и экспорт, хотя в 2021 году неожиданно подскочили и тот, и другой. Зарубежных марок на рынке было много: Sokolka, Stolbud, Galux (Польша), Geka-Exklusiv, Bayerwald, Anton Wetzel, Unilux AG Kneer-Sudfenster, Unilux, Wessel Fenstertechnik (Германия), Bocchio, Molaro (Италия), Silber (Австрия), Doleta, Megrame (Литва), Flora (Латвия), Fenestra (Эстония), Falke (Белоруссия-Германия), Skandi-Inwido Group (Польша-Швеция), Tiivi, Skaala, Lammin, Profin (Финляндия), Eurodeck Windows (Чехия), Sky-Frame (Швейцария). Сегодня большинство этих брендов ушли в историю, а некоторые поставщики окон разорились.

Энергетический сектор

До 2022 года все говорили, что перспективы биоэнергетики огромные, поэтому российское производство древесных пеллет активно росло. Каждый год на российском рынке появлялись новые предприятия и цеха. Государство такое разрастание всячески поощряло и усложняло жизнь «непрогрессивным» комбинатам, повышая утилизационные сборы и вводя штрафы за неправильное складирование древесных отходов. В результате рост производства гранул год от года был все внушительнее, а в 2022 году упал на 13%. Но эта цифра не отражает реальную картину, ведь большая часть произведенного лежит на складах.

В прошлом году отечественные пеллетчики потеряли основной рынок сбыта – европейский. А ведь экспорт составлял больше 90% всего производства. Беларусь, Россия и Украина в совокупности сократили экспорт топливных гранул на 35%. А американцы воспользовались этим и сейчас завозят в Европу не только сжиженный газ, но и биотопливо.

Можно, конечно, развивать новые экспортные направления, но Юго-Восточная Азия не настолько страдает от холода, а в Китае и своих пеллет достаточно. Страны СНГ – Казахстан, Азербайджан, Узбекистан тоже характеризуются мягким климатом и обеспечены собственным газом, поэтому на них рассчитывать не стоит. Так что к проблеме потенциального банкротства предприятий (а компании закрывались и в благоприятные времена) добавляется проблема утилизации отходов.

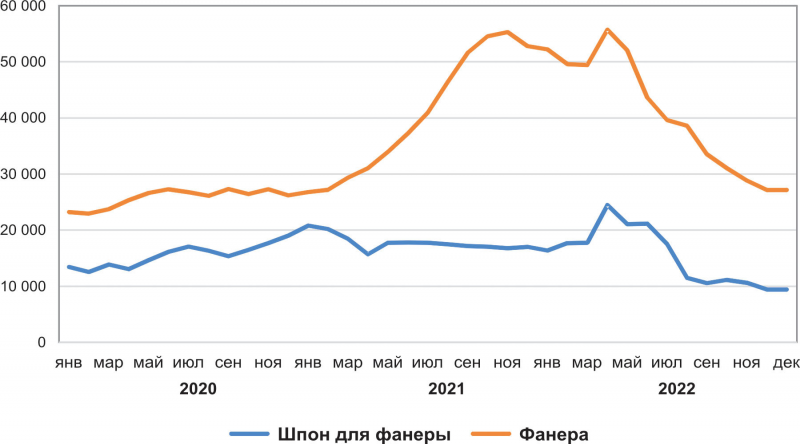

Частный спрос в России ограничен, так как пеллеты непривычны для печного отопления и обходятся дороже дров. Зато большим спросом пользуются топливные брикеты. В 2017 году в совокупном производстве гранулы и брикеты соотносились как 96% к 4%, а в 2022 году доля брикетов выросла до 9%, то есть больше чем вдвое за пять лет. Брикеты используются и в муниципальных котельных (без замены оборудования), но цена плавает, и чаще брикеты дороже другого твердого топлива.

Уже не первый год обсуждается перевод муниципальных котельных с традиционных видов топлива (угля и мазута) на биотопливо. И если раньше основным мотивом был экологический, то теперь речь идет о выживании подотрасли. Для крупных городских ТЭЦ этот вариант не подходит. Гранулы можно применять на объектах малой энергетики в труднодоступных местах и небольших предприятиях. В принципе, в России полно труднодоступных мест, как и маленьких муниципальных котельных, только их нужно переоснастить. На переоснащение правительство обещает выделить бюджетные кредиты, но эта процедура не быстрая.

Цены

В прессе можно встретить оценки, согласно которым стоимость продукции лесного комплекса из-за санкций снизилась почти в два раза. Но для разных видов ценовая ситуация складывается по-разному. Некоторые товары во втором полугодии действительно сильно потеряли в цене, а для других ценовая гонка до сих пор не остановилась.

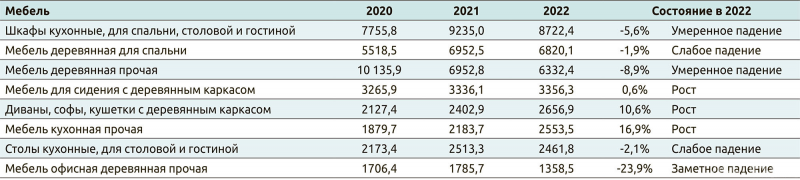

Так, согласно статистике, максимальная цена на товарную категорию «лесоматериалы хвойных пород» наблюдалась в марте 2022 года – 3727 руб./м3, а в январе 2023 года она опустилась до 2509 руб. Падение за десять месяцев составило 33%. И для большинства видов лесной продукции санкционное снижение цен укладывается в диапазон 25–35%. Однако есть и более драматичные примеры. Цены на фанеру, например, за тот же период упали больше чем в два раза. Это стало болезненным ударом для производителей, тем более что бурный ценовой рост начался еще весной 2021 года. Стоимость основного сырья – лущеного шпона также подскакивала в апреле-мае 2022 года и точно так же стала снижаться после введения пятого пакета европейских санкций и к концу года опустилась ниже уровня 2020 года. В 2022 году Россия сократила экспорт фанеры на 41%, до 2 млн м3. Стоимость поставок, по оценке Lesprom Network, упала на 39%, до $1,2 млрд. Стоимость 1 м3 – примерно $600, а в начале 2020 года была $380.

Конечно, всеобщее внимание в течение года было приковано к товарам экспортной направленности, так как считается, что именно этот сегмент пострадал от санкций больше других. Россия уверенно занимала третье место на европейском пеллетном рынке. В 2022 году, согласно обновленным оценкам WhatWood, экспорт пеллет из России сократился на 26%, до 1,8 млн т, относительно 2,4 млн т в 2021 году. В 2023 году ожидается, что экспорт будет еще меньше, так как все российские склады затоварены. Наиболее перспективные потребители российских гранул сейчас Турция, Южная Корея, Китай, Гонконг, Япония. Раньше пеллеты покупали в основном страны Европы и Северной Америки. Поставки в Европу не прекратились полностью, но серьезно упали. США, Канада и страны Прибалтики тоже пока не могут совсем отказаться от наших топливных гранул.

Цены на пеллеты и брикеты сильно колеблются, но даже при больших колебаниях можно заметить осенний всплеск 2021 года, который быстро сменился падением в начале 2022 года. Интересной тенденцией можно считать уменьшение ценовой разницы между пеллетами и брикетами, а раньше пеллеты были дороже почти в два раза. Теперь же рост спроса на брикеты подстегивает цену на них, а цена гранул сильно не падает, но и не повышается, так что в отдельные месяцы они почти совпадают.

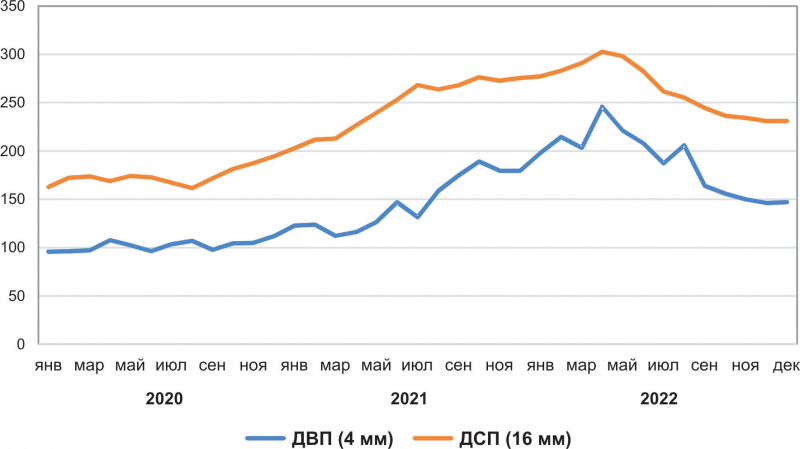

Динамика отпускных цен древесных плит – ДСП и ДВП более сглаженная, чем в случае биотоплива. В отличие от экспортно ориентированной фанеры, эти материалы востребованы на внутреннем рынке, поэтому ценовое падение не катастрофично. Максимум для обеих категорий пришелся на апрель 2022 года.

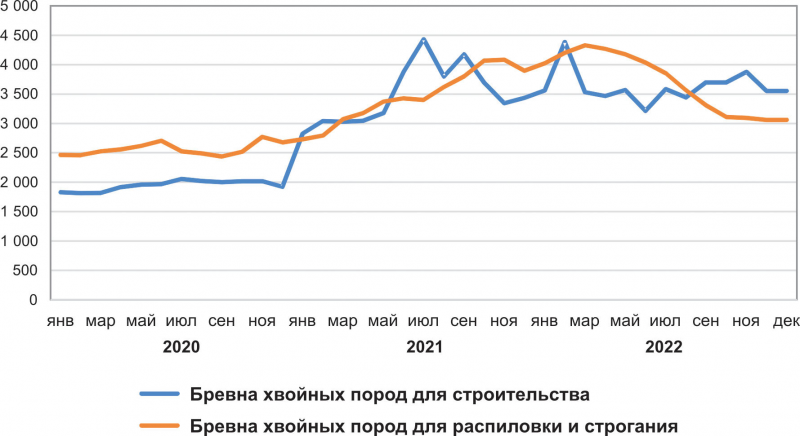

Кривая цен на круглые лесоматериалы почти такая же, как цен на плиты, – поступательный рост с лета 2020 года до весны 2022 года, а затем снижение. Разница лишь в том, что цена бревен для строительства больше подвержена колебаниям от месяца к месяцу, поэтому кривая «нервная». При этом до начала повышения цен бревна для распиловки и строгания были примерно на 35–40% дороже бревен для строительства, однако ценовой ажиотаж сбил привычные соотношения и цены стали перекрещиваться. В январе 2023 года строительные бревна все еще на 15% дороже.

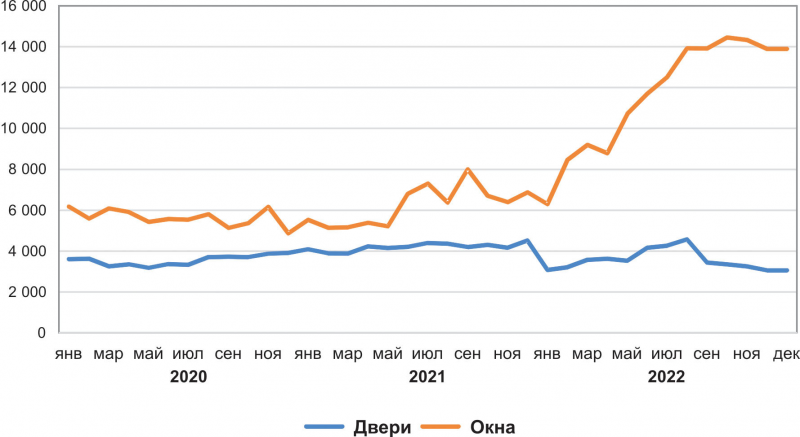

Что касается цен готовой продукции, такой как деревянные окна, межкомнатные двери и напольные покрытия, то здесь много интересных наблюдений. Как отмечено выше, в 2022 году производство дверей было стабильным, цены тоже держались почти на одном уровне, пережив лишь кратковременное падение в начале года и такой же всплеск в конце лета, а в декабре показали медленно ниспадающий тренд.

А вот рынок деревянных окон устроен иначе. Импортный товар на нем последние десять лет имел большое значение, и, как только в феврале 2022 года стало понятно, что границы вот-вот закроются, резкий спрос на окна зарубежного производства тут же подстегнул цены, которые за два месяца прибавили 50%. Цены на окна российского производства, вероятно, потянулись вслед за импортными расценками. Немаловажную роль также сыграл внезапный дефицит оконной фурнитуры, ведь на самые востребованные и качественные линейки российского ассортимента устанавливается фурнитура немецкого, австрийского, итальянского и другого западноевропейского производства. Поставки этой продукции весной-летом прошлого года либо сократились, либо немало повысились в цене из-за логистических проблем, отсюда и рост себестоимости. Таким образом, цены на деревянные окна стремительно росли весь прошлый год и, вероятно, продолжат расти в текущем году. Европейскую фурнитуру трудно заменить китайскими аналогами, хотя не исключено, что производители попытаются найти более доступную альтернативу.

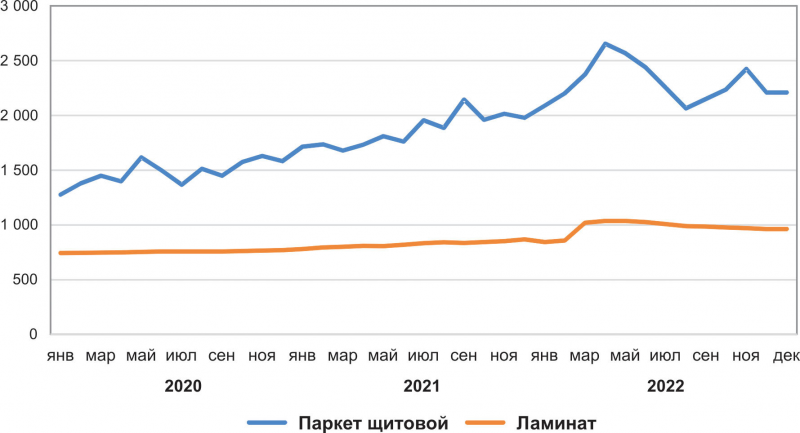

Более предсказуемая ценовая картина на рынке напольных покрытий, поскольку этот сегмент опирается на российского производителя. Так, доля локального производства ламинированного паркета к началу кризиса достигла 80%, а все сырье производится внутри страны, поэтому цены на ламинат росли в 2022 году умеренно. Самый резкий скачок – на 20% пришелся на март, но затем пошла медленная адаптация с постепенным снижением. В итоге ламинат за 2022 год подорожал на 11% (декабрь к декабрю). Почти такое же подорожание (12% за год) продемонстрировал и щитовой паркет, с той только разницей, что скачок цены пришелся не на март, а на апрель, а ее снижение пару раз сменялось кратковременным ростом. Выпуск ламината в прошлом году упал на 22%, а щитового паркета – на 31%.

Меры поддержки

Правительство и региональные власти Сибири и Дальнего Востока видят спасение отрасли в расширении китайского направления, но, несмотря на дружеские отношения с Поднебесной, в 2022 году возникли некоторые сложности: медленное таможенное оформление товаров, низкая пропускная способность перевалочного пункта, нехватка железнодорожных контейнеров. Да, честно говоря, и спрос на продукты российской лесопереработки оказался не таким уж высоким, как рассчитывали.

Что до деревянного домостроения, то там необходимо решить немало вопросов. Небоскребы из дерева в России, вероятно, строить пока не будут, но продвижение деревянных многоэтажных домов вполне реально. Однако для надежности нужно не просто разработать нормативы, а еще и провести технические мероприятия, снижающие риск непредсказуемого поведения древесины при длительной эксплуатации.

Деревянное домостроение весьма актуально для нацпроектов по освоению регионов – строительства библиотек, школ, детских садов, медпунктов, домов культуры, почтовых отделений. Также можно расширить диапазон объектов в программах промышленной ипотеки. Использование ипотеки может оказаться выгодным для строительства деревянных зданий коммерческого назначения – небольших складов, офисов, сельских магазинов, пунктов выдачи товаров сетевых ритейлеров и т. д. При этом стоит тиражировать типовые проекты зданий, и для производителей будет эффект масштаба.

Текст

Вера Никольская, директор по исследованиям агентства Abarus Market Research

Инфографика Abarus Market Research