Кредит недоверия

Лесопромышленные предприятия во всех регионах нуждаются в кредитной поддержке. Однако в условиях низкого внутреннего и экспортного спроса, нехватки оборотных средств и неплатежей покупателей привлечь в бизнес дополнительные средства крайне сложно. Процентные ставки растут с каждым днем. Но и под высокий процент банки выдавать кредиты не торопятся.

Лесопромышленный комплекс переживает не лучшие времена. Причина прежде всего в падении спроса на продукцию предприятий ЛПК. По некоторым данным, сегодня больше половины проектов в сфере жилой недвижимости заморожено. Вслед за сокращением проектов в строительной сфере страдают и мебельные производства: нет готовых жилых домов − нет и спроса на мебель. В результате серьезно сокращается спрос на продукцию ЛПК на внутреннем рынке. Из-за кризиса продукция российских деревоперерабатывающих предприятий в последние полгода не востребована и за рубежом.

Ситуацию осложняет то, что значительному числу крупных предприятий ЛПК приходится расплачиваться по текущим кредитам. В докризисные годы они получили солидное проектное финансирование на модернизацию и собственные инвестиционные проекты и теперь должны платить. Однако получить профит от модернизации и форсирования мощностей из-за неблагоприятной экономической конъюнктуры предприятия не могут. Денег не хватает даже, чтобы содержать персонал. Из-за низкого экспортного и внутреннего спроса многие вынуждены останавливать производство.

Так, например, компания − собственник Парфинского фанерного комбината в Новгородской области вложила около $25 млн в строительство нового современного предприятия по выпуску фанеры большого формата, которое возведено рядом со старым комбинатом. Несмотря на завершение строительства, новое производство, ориентированное на сферу строительства, проблем, очевидно, не решит. Сегодня половина сотрудников комбината оказались на улице. И это далеко не единичный случай.

Те предприятия, что ещё могут держаться на плаву, ищут возможность привлечь кредитные средства. О кредитах, впрочем, надо было думать раньше.

Денег не хватает

Эксперты банковской сферы отмечают, что сегодняшнее состояние предприятий ЛПК близко к критическому. Так, средний возраст машин и оборудования − почти 25 лет, износ большинства из них составляет более 60%. Наиболее значительный износ на базовых лесозаготовительных предприятиях − 62%, в целлюлозно-бумажной промышленности − более 80%.

Из-за дефицита инвестиций в последние годы практически не осуществлялся ввод производственных фондов, низкими темпами велись техническое перевооружение и модернизация производства. За последние десять лет в целом по отрасли более чем в 2 раза уменьшился коэффициент обновления основных фондов и одновременно почти вдвое возрос коэффициент их выбытия. Сегодня в отечественной целлюлозно-бумажной промышленности только чуть более 5% основного технологического оборудования соответствует мировому уровню. Более 50% требует модернизации. Остальные 45% − полной замены. Фактические сроки эксплуатации основного технологического оборудования превышают нормативные в среднем на 80%.

«В лесной промышленности крайне низки инвестиционная активность и привлекательность. Несмотря на почти двукратное увеличение инвестиционных поступлений в 2008 году по сравнению с 2007-м, средств, привлекаемых ежегодно в ЛПК, крайне недостаточно. Основными источниками по-прежнему остаются собственные средства предприятий. Ежегодная потребность отрасли в инвестициях оценивается в настоящее время в 25−35 млрд руб.», − так оценивает ситуацию Татьяна Логинова, директор по развитию корпоративного бизнеса в регионе филиала «Санкт-Петербургский» ОАО «Альфа-Банк».

Эти данные говорят о том, что ЛПК требуются серьезные кредитные вливания. Несмотря на высокий спрос со стороны промышленников, банки крайне осторожно и редко выдают сейчас кредиты. Очевидно, что те же причины (падение спроса и неплатежи), которые заставляют крупные компании брать деньги взаймы, являются препятствием на пути к получению кредитных миллионов.

Банки берегут ликвидность

В кризис банки осторожничают с кредитами крупным компаниям не меньше, чем с выдачей займов физическим лицам. «Учитывая нестабильность на финансовых и валютных рынках, банки стремятся сохранить свою ликвидность и не торопятся выдавать кредиты даже под высокие проценты, − считает независимый консультант в сфере банковских услуг Татьяна Макурова. − Проще говоря, банкам необходимы деньги, чтобы в случае второй волны девальвации иметь достаточно средств для покупки валюты».

Пересматривают банки и процентные ставки. Если раньше кредиты для закупки оборудования и производственных линий можно было взять под 13−15%, то теперь заемные средства обойдутся в 18−25% годовых. Сергей Пиляк, заместитель управляющего петербургским филиалом ОАО «НОМОС-БАНК», отмечает, что в условиях экономического кризиса банки стараются выдавать «короткие» кредиты, на срок не больше года.

«Ситуация, складывающаяся на финансовых рынках в сентябре−октябре 2008 года, обусловила сложности компаний с получением финансирования, привела к увеличению процентных ставок по кредитам и сокращению сроков кредитования, − добавляет Татьяна Логинова. − Тем не менее следует отметить, что такие тенденции связаны и с замедлением темпов роста ряда основных показателей деятельности промышленных предприятий. Отмечаются также задержки платежей со стороны потребителей за отгруженную продукцию предприятий ЛПК. В настоящее время ситуация несколько стабилизировалась, но о возврате к условиям кредитования лета 2008 года говорить пока рано».

В «Абсолют Банке» успокаивают, что пропорционально увеличению процентной ставки по кредитам, растет и прибыль по доходным инструментам.

Многие банки и вовсе пересматривают условия кредитования. «Такие действия вполне оправданны, ведь ставки, по которым выдавался кредит год-полтора назад, сейчас не покрывают ни уровня инфляции, ни процентов по привлеченным средствам, − комментирует консультант Татьяна Макурова. − Ставки кредитования в целом могут сильно зависеть от кредитного рейтинга заемщика, который присваивается ему на основе анализа предоставленных финансовых и юридических документов».

Кто ж ему даст?

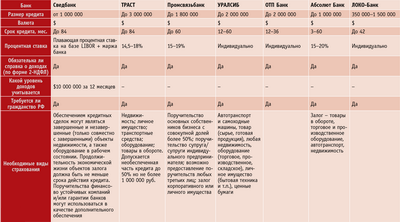

2009 года (в таблице указаны кредитные программы,

предлагаемые в Санкт-Петербурге и ЛО)

Несмотря на то что изменений в требованиях к заемщикам у банков не так много, в сегодняшней кризисной реальности им отвечают единицы крупных предприятий ЛПК.

Судите сами: не многие могут похвастать устойчивым финансовым положением, положительной динамикой выручки или отсутствием задолженности по долгам и заработной плате. Эксперты отмечают, что большое число банков при оценке долговой нагрузки используют показатель EBITDA/(Interest + debt). Как правило, нормативным для банков является значение 0,35.

Кроме того, если раньше раздутый штат предприятия или неэффективная структура несущественно влияли на бизнес из-за высоких прибылей, то теперь ошибки в организационной структуре довольно ощутимы для многих компаний.

«Менеджмент компании должен быстро и адекватно реагировать на изменения, происходящие на рынке. Квалификация специалистов финансовой службы должна соответствовать уровню, необходимому для работы с внешними кредиторами. Умение планировать денежные потоки, рассчитывать процентные платежи, составлять и обосновывать бизнес-планы, знание правовых и законодательных документов, регулирующих отношения между кредитором и заемщиком, − важнейшие требования к работе этих специалистов. Немаловажна также открытость заемщика по отношению к банку», − говорит о требованиях к заемщику Татьяна Логинова из филиала «Санкт-Петербургский» ОАО «Альфа-Банк».

В «Абсолют Банке» считают, что проблемы с займами у лесоперерабатывающих предприятий нередко возникают из-за потребности в «длинных» деньгах. «Особенностью кредитования крупных предприятий лесопромышленного комплекса является их заинтересованность в долгосрочном инвестиционном финансировании, − уверяет управляющий филиала банка в Санкт-Петербурге Виталий Демидов. − Лесопромышленников нетрудно понять. Компании ЛПК характеризуются большой изношенностью основных фондов и потребностью в их обновлении. Сроки окупаемости проектов модернизации зачастую составляют более 10 лет, что, безусловно, затрудняет получение банковских кредитов».

Отказы в кредитовании обычно связаны с неудовлетворительными итогами деятельности предприятия, большим размером уже имеющегося кредитного портфеля и недостаточной стоимостью обеспечения.

И полгода не пройдет

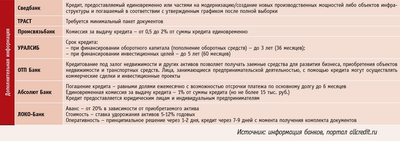

Если компания все-таки отвечает всем предъявляемым кредитными организациями требованиям, то необходимо правильно выбрать вид кредитования. Большинство банковских продуктов универсальны и подходят для финансирования предприятий ЛПК. Один из вариантов − проектное финансирование. В период кризиса этот вид кредита самый распространенный.

«Проектное финансирование − один из способов кредитования, который может использоваться для приобретения дорогого профессионального оборудования. В этом случае бизнес-план проекта будет главным документом для банка при оценке рисков. Тем не менее компания должна учитывать, что заявка на подобный кредит, сумма которого может составлять миллионы долларов, будет рассматриваться довольно долго − иногда до полугода. Это связано с тем, что банк детально изучает бизнес-план и взвешивает все возможные риски проекта», − говорит Сергей Пиляк из ОАО «НОМОС-БАНК».

Долгий срок рассмотрения − ещё не гарантия того, что компания получит кредит. Плохо то, что банки, не отвечая на кредитные заявки по нескольку месяцев, волей-неволей усугубляют ситуацию с закрытием предприятий.

Не все компании смогут пережить следующие полгода без заемных средств.

Ещё один распространенный банковский продукт − кредит под залог приобретаемого оборудования и уже имеющихся у предприятия недвижимости и иных активов. Основная сложность с такими кредитами сегодня в том, что любой банк считает залог приобретаемого в будущем оборудования лишь дополнительным обеспечением. Гарантом для банка служит лишь то, что уже находится в собственности заемщика. «При финансировании покупки оборудования Абсолют Банк, как правило, берет в залог покупаемое имущество, − рассказывает Виталий Демидов. − Например, такую сделку с длительным сроком финансирования можно оформить посредством лизинга. В зависимости от схемы оплаты по контракту может потребоваться также дополнительный залог в виде имущества, принадлежащего компании-заемщику или третьему лицу».

В нынешней сложной обстановке таким залогом могут быть только имущественные комплексы промышленных предприятий − совокупность объектов недвижимости и технологического оборудования, смонтированного на них.

Кроме того, сегодня значительно ужесточены условия дисконтирования оценочной стоимости залога при определении степени покрытия кредитных обязательств и изменены правила оценки залогового имущества.

Как уже было отмечено, для модернизации основных фондов можно использовать классическое кредитование.

«Однако с учетом того, что оборудование обычно изготавливается производителем после подписания контракта, по согласованной спецификации, а оплата предусматривается частями, наиболее эффективно использовать банковские гарантии и аккредитивную форму расчетов по контракту», − отмечает Татьяна Логинова.

Специалисты банковского сектора советуют также прибегнуть к привлечению западного фондирования − когда средства привлекает какой-либо из банков поставщика оборудования.

В этом случае процентная ставка может составить около 12% на срок три года. Это вдвое дешевле, чем в российских банках.

Правда, такая схема потребует определенных затрат на страхование.

Несмотря на сложную ситуацию, банки видят в ЛПК значительный потенциал потребления кредитов. Эксперты отмечают, что отрасль недовооружена, объемы производства российского ЛПК недостаточны, для того чтобы серьезно влиять на мировой рынок.

Соответственно, всем крупным предприятиям есть к чему стремиться, и они нуждаются в долгосрочном инвестиционном кредитовании. В отрасли также наблюдается устойчивая тенденция к консолидации и есть потребность в заемном капитале для проведения сделок M&A.

Оксана КУРОЧКИНА

Справка

О каком кредите для развития бизнеса мечтает предприниматель:

- прямое кредитование под залог приобретаемого имущества и уже имеющихся у заемщика имущественных комплексов;

- покрытые и непокрытые импортные аккредитивы;

- кредитование с фондированием западных банков под страховку ЭСА (экспортных страховых агентств);

- кредитование зарубежных банков под залог экспортной выручки;

- банковские гарантии в пользу западных банков

Источник: данные банков

Как подготовиться к привлечению финансирования?

- выработать стратегию развития компании и составить бизнес-план;

- подготовить консолидированную управленческую отчетность;

- максимально упростить и сделать легитимной юридическую составляющую бизнеса;

- разработать и внедрить мероприятия по реструктуризации кредиторской задолженности с целью ее перевода из краткосрочной в средне- и долгосрочную;

- оптимизировать структуру активов с целью максимального повышения капитализации компании;

- провести аудиторскую проверку, охватывающую последние три года работы компании;

- определить оптимальный вариант финансирования (краткосрочное, долгосрочное или инвестиционное кредитование, лизинг, факторинг или иной инструмент привлечения).

Источник: филиал СПб ОАО «Альфа-Банк»

Комментарий

Константин Куров, генеральный директор ООО «Группа Вудвэй»:

− В связи с финансовым кризисом в последнее время банки повысили внутренние нормативы коэффициентов риска на заемщиков, в связи с чем многие компании перестали удовлетворять критериям для получения кредитов.Коэффициент отношения суммарной выручки к объему кредитного портфеля вырос в 2 раза. При этом у большинства предприятий лесопромышленного сектора выручка снизилась.

Ощутимо осложнилось получение кредитов на оборудование, на развитие производства. Это связано с тем, что банки не рискуют в нынешней ситуации давать «длинные» деньги под новые инвестиционные проекты.

На наш взгляд, сегодня банки диктуют условия: в одностороннем порядке повышают процентную ставку, увеличивают нормативы по залогам, уменьшают лимиты на заемщиков, досрочно сокращают лимит и кредитную линию. Также имеют место избыточные требования по залоговому обеспечению и поддержанию оборотов банка.

Как пример: стандартный строк рассмотрения заявки увеличился с трех недель до нескольких месяцев. Банки не открывают лимиты на новых клиентов, работают только с состоявшимися клиентами.

И чем дальше в лес, тем риски выше. Можно с уверенностью сказать, что банки будут сокращать объемы финансирования, и особенно в лесопромышленный комплекс, где кризис наблюдается уже несколько лет, поскольку этот сектор не успел встать на ноги после 1990-х годов. Здесь необходима помощь государства. Но пока никаких реальных мер не предпринимается. Предприятия лесной отрасли сократили до 50% производство продукции, а некоторые вынуждены и вовсе остановиться.