Российский ЛПК: 15 лет после кризиса

За последние 15 лет российская лесная промышленность пережила два финансовых кризиса, волну рейдерских захватов, несколько попыток реформирования законодательства и - невзирая на это - увеличение объемов производства и рост потребления.

Иллюстрации к статье смотрите в PDF-версии журнала.

При этом по отдельным секторам ЛПК показатели заметно разнятся: быстрее растут те секторы, на продукцию которых повышается локальный спрос (предсказуемо) и современные заводы которых не требуют больших инвестиций.

Целлюлозно-бумажный сектор:

реконструируем старое, новое не строим

В 2003 году в российском целлюлозно-бумажном секторе подошел к концу период болезненных рейдерских захватов и корпоративных войн. Сектор находился в преддверии периода модернизации отрасли, чему способствовало бурное развитие рынка потребительских товаров в России.

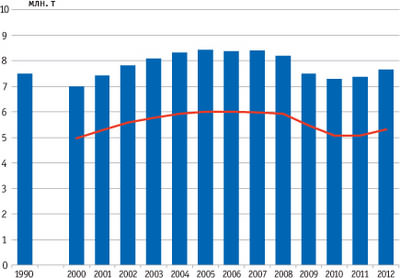

Производство целлюлозы в России

Объемы производства приближаются к уровню времен

советского строя

Текущие объемы производства целлюлозы чуть

превышают уровень советских времен, но пока не

достигли рекордных показателей середины 2000-х. После

провальных лет середины 1990-х объемы выпуска

неуклонно наращивались вплоть до разразившегося в

2008–2009 годах экономического кризиса, оказавшего

серьезное влияние на состояние целлюлозно-бумажного

сектора.

Крупные игроки уже реконструировали свои активы или находятся в процессе их модернизации. Наиболее крупные проекты реконструкции предприняты компанией «Монди СЛПК» в Сыктывкаре и «Группой "Илим"» в Братске и Котласе. Еще у одного крупного участника рынка - компании «Инвестлеспром» - были не менее амбициозные планы относительно своих активов в ЦБП, однако реализация этих планов пока под вопросом.

В то же время все сколько-нибудь крупные проекты, которые осуществлялись в России, касались реконструкции активов, испытывавших до этого в течение десятилетий нехватку средств на восстановление. Реализация некоторых проектов не прекращалась даже во время рецессии. При этом ни один из объявленных за эти же годы проектов строительства новых целлюлозных комбинатов так и не был реализован. Почему?

Строительство целлюлозного завода должно отвечать ряду требований, которые одновременно можно отнести и к препятствиям, и к рискам.

Прежде всего, это чрезвычайно затратное мероприятие: размер необходимых инвестиций оценивается минимум в миллиард евро. При этом возврат вложенных средств происходит медленнее, чем во многих других отраслях, связанных с добычей и переработкой природных ресурсов. Большой объем инвестиций при длительном сроке окупаемости превращает строительство целлюлозного завода не просто в дорогостоящий проект, а в рискованный дорогостоящий проект.

Вторым требованием является близость площадки к крупному водоему и наличие достаточных объемов лесных ресурсов для обеспечения предприятия сырьем. Это обстоятельство, несмотря на то, что согласно расхожему мнению, в России много леса и нет недостатка в полноводных реках, сужает обширную географию страны всего до двух регионов: Северо-Запада и Сибири (причем далеко не всей). К сожалению, реальность такова, что свободные лесные ресурсы Северо-Запада РФ не так уж велики, а проекты в Сибири наталкиваются на проблемы как с логистикой, так и с наличием древесного сырья в объеме, достаточном для реализации долгосрочных крупных проектов.

И еще раз о лесных ресурсах

Говоря о бескрайних лесных просторах и гигантских объемах недоиспользуемой лесосеки (в частности, в Сибири), не стоит забывать о труднодоступности лесосеки. Причем, помимо отсутствия развитой сети лесных дорог, которое давно уже стало притчей во языцех, территория Сибири характеризуется весьма сложным рельефом и наличием болот, не говоря уже о суровых климатических условиях региона. Там, где доступ к ресурсам есть, действующие предприятия вели активные рубки в радиусе сотен километров. Существует также проблема крупных лесных пожаров, ежегодно уничтожающих миллионы гектаров леса. Все эти факторы означают, что завод придется строить очень далеко, там, где еще сохранились нетронутые запасы леса, то есть там, где отсутствует инфраструктура (необходимость строительства которой, возможно, добавит еще несколько сотен миллионов евро к стоимости проекта).

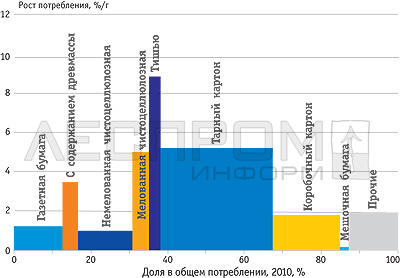

Объемы советского периода пока не достигнуты, перспективы роста умеренные

Долгосрочный прогноз изменения спроса на бумагу

в России на период 2010–2015 гг.: перспективы роста

умеренные

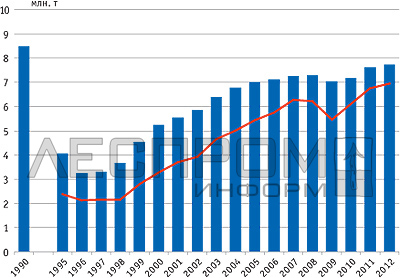

Производство и потребление бумаги и картона

в России в 1995–2012 гг.: пока ниже уровня,

достигнутого в советское время

В России прогнозируется сохранение тенденции роста спроса на бумагу и картон в среднем на 3% в год с достижением к 2015 году объема 10–11 млн т. В натуральном выражении это означает прирост потребления на 200–250 тыс. т ежегодно. В 2009 году произошло существенное падение объемов потребления из-за мирового финансового кризиса. Однако уже в 2010 году рынок почти достиг докризисного уровня. В 2011 году рост составил почти 10%. Наиболее динамично развиваются сегменты мелованных бумаг и бумаги санитарно-гигиенического назначения.

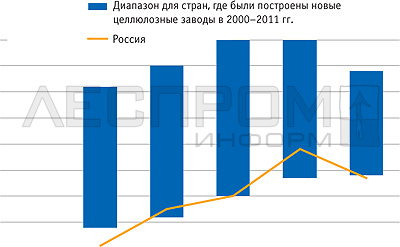

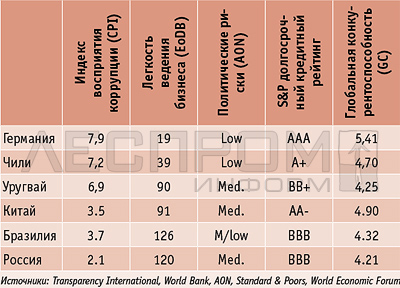

Инвестиционный климат в странах, где

в последнее время были построены

новые целлюлозные заводы

Большинство проектов строительства новых

целлюлозных заводов были в последнее время реализованы

в Бразилии, Уругвае, Чили и Китае (в основном это

производство лиственной целлюлозы).

Лес в России, безусловно, есть, и его действительно пока еще много, однако практика лесопользования такова: при заготовках брать самое лучшее, бросая огромные объемы балансовой древесины в лесу (либо используя ее, например, для строительства лесных дорог). Казалось бы, решение комплексной переработки лежит на поверхности, в альянсе деревообрабатывающих и целлюлозных заводов, однако необходимы целенаправленные усилия, чтобы сделать такой альянс экономически выгодным.

Сравнивать напрямую ситуации последнего десятилетия в мире и в России, мягко говоря, некорректно: наиболее активно строительство новых целлюлозных производств развивалось в Бразилии, Уругвае, Чили и Китае. Ситуация в этих странах отличается от российской как минимум в двух важных моментах: первый - в этих странах благоприятный климат для быстрого восстановления лесов (короткий период ротации позволяет сузить радиус лесозаготовки); второй - упор сделан в основном на развитии производства целлюлозы из лиственного сырья (качество такой целлюлозы во многом уступает хвойным полуфабрикатам).

Еще одно отличие - инвестиционный климат. Даже при наличии специфических сложностей инвестиционный климат в каждой из упомянутых стран в целом лучше российского, поскольку:

● государство оказывает значительную поддержку инвестору в части финансирования развития инфраструктуры, муниципальных услуг и строительства жилья для рабочих целлюлозных заводов;

● есть возможность оформления земли в частную собственность для организации плантационных насаждений лесов;

● политические и коррупционные риски существуют, но они вполне предсказуемы и управляемы.

Для того чтобы в России началось строительство новых целлюлозных заводов, необходимо улучшение инвестиционного климата и внедрение современных методов лесопользования. Это может быть достигнуто путем принятия различных мер государственной поддержки (начиная от присвоения статуса приоритетного инвестиционного проекта и налоговых льгот и заканчивая прямым участием государства в финансировании строительства инфраструктуры, закупки оборудования и строительства завода как такового), а также с помощью пилотного внедрения лучших зарубежных стандартов и норм интенсивного лесопользования в зонах лесообеспечения этих целлюлозных заводов.

Десять лет назад необходимость таких шагов была не столь очевидна и неотложна, как сегодня. Сейчас мы рассматриваем эти меры как почти непременное условие для строительства новых заводов и обеспечения их жизнедеятельности в долгосрочной перспективе.

Лесопиление:

доступность древесного сырья становится одним из важнейших факторов развития бизнеса

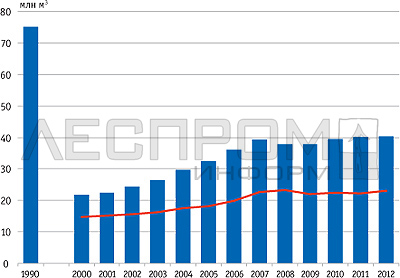

Производство и потребление пиломате-

риалов в России в 1990–2012 годы

Что должно быть основной головной болью руководителей лесопильных предприятий в России сегодня, учитывая стагнацию спроса на пиломатериалы на рынке Европы и неопределенность на рынках стран Ближнего Востока и Северной Африки?

Лесозаготовители уходят все дальше и дальше от центров переработки. Стоимость древесины растет, растет и конкуренция за древесину. Чтобы компенсировать это удорожание (а затраты на древесину - это более 50% общей себестоимости производства пиломатериалов), компании пытаются задействовать другие доступные резервы: лучше использовать низкосортную древесину и отходы, повышать выход готовых изделий из пиловочника, снижать издержки (Operational Excellence Projects in Russia. - Russian Forestry Review, № 5, 2013).

Есть, конечно, и другие, помимо снабжения древесиной, сложности для бизнеса: частые и не всегда последовательные и ясные изменения в законодательстве; непредсказуемый рост железнодорожных тарифов и тарифов на газ и электроэнергию; стабильно высокий рост стоимости рабочей силы; коррупционные и криминальные риски. Все эти факторы отодвигают собственно рыночные проблемы, какими бы они ни были, на второй план.

Тем не менее, лесопильный сектор развивается довольно успешно. К сожалению, официальная статистика охватывает только крупные (главным образом ориентированные на экспорт) предприятия. Долю малых и средних предприятий, а также долю «серого» сектора приходится оценивать по активности в секторе строительства и ремонта (принимая во внимание существующие практики строительства), а также на основе данных опроса экспертов отрасли (интервью). Официальная статистика показывает, что уровень потребления пиломатериалов в России почти равен нулю(!), то есть производство равно экспорту при почти нулевом импорте. По нашим оценкам, производство пиломатериалов в России росло в 2002-2012 годах в среднем на 5% в год, достигнув в прошлом году уровня примерно 40 млн м3. Потребление росло примерно на 4% в год, выйдя на уровень почти 20 млн м3 в 2012 году.

Рост заметен, но темпы довольно скромные. К примеру, скорость роста производства древесных плит (см. ниже) почти вдвое выше скорости роста производства пиломатериалов (притом что сравнение физических объемов оказывается все-таки в пользу лесопильного производства). Ситуация в мире в этом секторе сравнима с российской: доля древесных плит в общем производстве древесных плит и пиломатериалов выросла примерно с 30% в 2002 году до примерно 40% в 2012 году (в натуральных единицах). В денежном выражении доля пиломатериалов в 2012 году составила около 50%.

В России доля древесных плит в общем производстве древесных плит и пиломатериалов была в 1990 году на уровне около 10% (в натуральном выражении). Эта доля выросла до 20% к 2002 году и, скорее всего, приблизится к 30% в 2014-2015 годах. Сравнение с мировыми тенденциями позволяет говорить о том, что скорость роста производства древесных плит, вероятно, будет и в дальнейшем превышать скорость роста производства пиломатериалов.

Обзор возможностей снабжения древесиной новых целлюлозно-бумажных производств в некоторых регионах России и мира

Неудовлетворительное состояние инфраструктуры и сложные природные условия приводят к тому, что в России большая часть лесов недоступна.

Древесные плиты:

на пороге больших перемен... опять

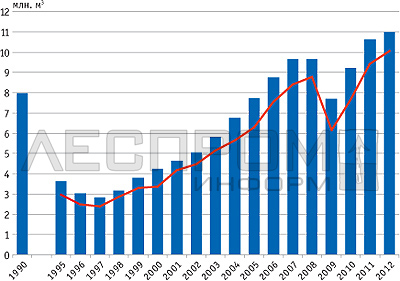

Производство и потребление древес-

ных плит (OSB, MDF*, фанера и ДСП

в сумме) в России в 1990–2012 годах

* MDF на графике не включает ДВП мокрого способа производства и

изоляционные плиты.

Древесно-плитный сектор очень богат на события в последнее время, поэтому остановимся на нем чуть подробнее. Общий настрой в секторе сегодня примерно такой же, как был в 2003-2004 годах: несколько новых заводов большой мощности находятся в стадии строительства или проектирования, - но вот достаточно ли быстрым будет рост рынка, чтобы нашлось место для этих мощностей?

В 2003-2005 годах в России было запущено суммарно новых мощностей для производства более 1 млн м3 плит MDF в год, в то время как потребление было на уровне 500-800 тыс. м3 в год. Бульшая часть новых мощностей была запущена на российских заводах крупных международных холдингов: Swiss Krono Group (430 тыс. м3 в год - одна из пяти крупнейших линий в мире на момент запуска) и Kronospan Group (две линии общей мощностью около 400 тыс. м3 в год). Каковы были настроения на рынке? Одобрение конечных потребителей, ожидающих появления дешевого продукта и вытеснения импорта, и напряженность существующих производителей MDF, ожидающих резкого усиления конкуренции и противоборства с мощными и высокоэффективными по себестоимости новыми производствами на все еще небольшом рынке.

Очень похожая ситуация сегодня сложилась в производстве и потреблении плит OSB: общее потребление превысило 500 тыс. м3 в год в 2012 году, притом что ни одного пресса большой мощности в России в этом году еще не было запущено. Первая очередь линии большой мощности недавно запущена в Петрозаводске (ДОК «Калевала», 250 тыс. м3 в год, с запуском второй очереди предприятие выйдет на выпуск 500 тыс. м3 в год). Линия Kronospan Group в г. Егорьевске Московской области находится на финальной стадии строительства (440 тыс. м3). Две линии меньшей мощности были запущены ранее: в Кировской области (100 тыс. м3 в год, линия OPB - комбинированная линия для изготовления плит ДСП и OSB) и во Владимирской области (30 тыс. м3 в год). Совокупная мощность этих четырех линий уже в этом году обеспечит поставку на рынок OSB плиты в объеме более 1 млн м3.

Разумеется, заявленная мощность не означает, что предприятие с первых же месяцев начнет производить продукцию в объеме, равном возможностям оборудования - потребуется некоторое время для достижения полной загрузки мощностей, а в некоторых случаях и дополнительные инвестиции. С другой стороны, список состоявшихся и ожидаемых пусков не ограничивается названными выше четырьмя линиями: проект ООО «Орис» в Пермском крае мощностью 500 тыс. м3 в год (по мощности основного пресса) приостановлен в очередной раз, но не забыт, часть оборудования уже на площадке. Есть и несколько других проектов - как от новичков в лесопромышленном секторе, так и от уже давно действующих игроков и в европейской, и в азиатской части России.

Будет ли рост рынка достаточно большим, достаточно быстрым и устойчивым, чтобы обеспечить загрузку всех этих мощностей?

Это нам предстоит увидеть в ближайшее время. Опыт развития ситуации на рынке MDF десятилетней давности подсказывает, что можно ожидать значительного снижения цен (на 80-100 евро за 1 м3 в реальном выражении, без учета НДС и с учетом доставки до крупного потребителя) и значительного роста потребления в течение двух-трех лет после запуска основных мощностей. Для сравнения: потребление MDF в России выросло более чем вдвое за период с 2003 по 2005 год. Кроме того, опыт прошлых лет также показывает, что поставки из-за рубежа, скорее всего, перестанут играть сколько-нибудь определяющую роль на рынке уже через два-три года.

Конечно, эти два примера нельзя сравнивать напрямую: рынок MDF расширялся - кроме прочего, за счет взрывного роста производства ламинированных полов внутри страны (интегрированно с новыми производствами MDF на заводах Swiss Krono Group и Kronospan Group) в 2004-2006 годах. Стагнация в производстве ДВП мокрым способом также способствовала укреплению рыночных позиций MDF. Тем не менее, и у производителей OSB есть сильные козыри.

Основными сферами потребления OSB, конечно, останутся устройство кровель и черновых полов, сектор ремонта и деревянное домостроение. Примечательно, что эти секторы не зависят от динамики производства мебели внутри страны. Они зависят от строительной и ремонтной активности напрямую, что несет в себе меньше рисков (в частности, отсутствуют риски вытеснения отечественной мебели импортной). Прочие секторы не станут основными, но могут существенно повлиять на общую динамику. Это и применение OSB в отделке интерьеров и производстве мебели, и использование в качестве упаковки, а также для устройства одноразовой и многоразовой опалубки. Еще одним дополнением может выступить и сектор производства транспортных средств (настилы полов и внутренняя обшивка крытых кузовов грузовых автомобилей и т. п.). Как и для многоразовой опалубки, проникновение в этот сектор потребует выпуска плит с покрытием, но если рыночная ситуация для компаний будет сложной, то производство плит OSB с покрытием будет иметь смысл уже в ближайшие годы.

В целом падение цен на плиты OSB может ударить по ценам на низкосортную фанеру, включая распространенный в России формат 1525 х 1525 мм. Опосредованно такое давление может отразиться и на ценах на фанеру более высокого качества. При запуске производства опалубочных плит OSB конкуренция с фанерой, разумеется, будет еще жестче.

Общая ситуация в производстве и потреблении фанеры больше похожа на ситуацию в лесопильном секторе, чем на ситуацию с другими плитами: производство во многом определяется доступностью фанкряжа, объемы экспорта сравнимы с объемами потребления внутри страны, большое количество предприятий работает на морально и физически устаревшем оборудовании, причем крупные предприятия больше ориентированы на экспорт, в то время как основным рынком для мелких (и старых) линий является внутренний. Барьер входа на рынок (то есть стоимость строительства и запуска завода минимально разумной мощности) для фанеры, как и для пиломатериалов, ниже, чем для ДСП, MDF или OSB. Поэтому ситуация с фанерой стоит в нашем обзоре особняком. Скорость роста производства фанеры в 2002-2012 годах была ниже скорости роста производства других плит (не считая сектор древесно-волокнистых плит мокрого способа производства, где отмечалось уменьшение объемов выпуска): в среднем 5,7% в год, в то время как рост в производстве ДСП составил 9,6% в год, а в производстве MDF - более 27% в год. Быстрее всего росло потребление плит OSB: почти 50% в год, но с очень низкого уровня.

Сейчас наблюдаются предпосылки для дальнейшего роста рынка не только плит OSB, но и плит MDF и ДСП. Исходная ситуация с плитами ДСП и MDF сегодня разная. Некоторый дефицит ДСП (временно уменьшившийся в связи с сезонным снижением спроса и запуском новых линий), возможно, будет присутствовать на рынке до того момента, пока сразу несколько новых крупных линий не будут пущены и доведены до проектных мощностей. Среди таковых уже пущенная линия компании «Русский ламинат» в Игоревской и близкий к пуску завод «Электрогорскмебель» (купленный недавно концерном Kronospan Group) - оба в Центральном федеральном округе. Среди наиболее крупных планов - предприятия в Поволжье, на Урале и в Сибири: «Кастамону», «Кроношпан», «Увадрев», «Свеза», «Томлесдрев» и другие общей мощностью более 3 млн м3 в год.

Планируемые к вводу мощности составляют почти половину (!) уже существующих, и уровень цен, естественно, будет во многом зависеть от того, какие проекты и как быстро дойдут до пуска. В производстве ДСП, как и в производстве фанеры, доля старых линий довольно высока: почти треть существующих мощностей старше 30 лет, причем средний возраст линий в этой группе составляет 47 лет!

Эти линии - наиболее вероятные кандидаты на остановку и демонтаж при ухудшении общей ситуации со сбытом и загрузкой мощностей, поскольку в большинстве случаев это оборудование наименее конкурентоспособно по цене и качеству готовой продукции.

Переходя к рассмотрению ситуации на рынке MDF, отметим, что дефицита этих плит на рынке РФ не наблюдается уже почти два года - с момента пуска заводов в Коростене (Украина) и Томске. В 2013 году ожидается пуск двух новых линий в европейской части России: «Кастамону» в Татарстане (мощностью 480 тыс. м3 в год - это будет крупнейшая линия в России и, вероятно, одна из крупнейших линий в мире на момент ее пуска) и ПДК «Апшеронск» в Краснодарском крае (мощность 300 тыс. м3 в год). Это приведет к тому, что цены, уже вплотную приблизившиеся к ценам на шлифованные плиты ДСП, скорее всего, останутся на низком уровне в ближайшие несколько лет.

Таким образом, можно сделать вывод, что доступность всех видов плит в ближайшие годы должна расти, тем самым оказывая давление на цены (иногда до очень болезненного для производителей плит уровня) и способствуя росту потребления. С другой стороны, стоимость рабочей силы, энергии и перевозок неуклонно растет, да и среднесрочные макроэкономические и политические риски не уменьшаются. Сам факт долгосрочного роста иногда уже оказывается под сомнением: в частности, в производстве древесных плит дополнительным источником рисков стал факт вступления России в ВТО, усложняющий жизнь российской мебельной промышленности, а значит, и производителям плит ДСП и отчасти MDF. То есть уровень неопределенности по прогнозу роста потребления сейчас остается довольно высоким.

Производство и потребление древесных плит в России росло в 2002-2012 годах в среднем более чем на 8% в год: производство с CAGR=8,1%, потребление с CAGR=8,4%. То есть в обоих случаях объемы выросли более чем вдвое за этот период.

Почему ситуация отличается так значительно от той, какую мы наблюдаем в целлюлозно-бумажном секторе? Причин несколько, и главные из них следующие:

● сбыт таких древесных плит, как ДСП, MDF и OSB, тяготеет к рынкам в относительной близости от места производства. А производство довольно жестко связано с доступностью древесного сырья. Экономически невыгодно перевозить низкосортную древесину или щепу на большие расстояния наземным транспортом (в отличие от морских перевозок), и ситуация с готовыми плитами не намного лучше;

● спрос на древесные плиты в России уже большой, и у него попрежнему есть перспективы роста. Новые мощности появляются главным образом для удовлетворения растущего спроса внутри страны. Этот спрос связан со строительной и ремонтной активностью, а также с производством мебели. И здесь нет факторов конкуренции с продуктамизаменителями (например, бумага против электронных носителей). Напротив, наблюдается довольно быстрое увеличение долей OSB и MDF в сфере потребления, к примеру, в таких секторах, как строительство и напольные покрытия;

● производство фанеры тяготеет к местам с хорошей доступностью фанерного кряжа. Россия, страны Балтии и Финляндия - это те немногочисленные страны, доступность березового фанерного кряжа в которых можно назвать хорошей. Благодаря этому факту Россия имеет огромные конкурентные преимущества в производстве березовой фанеры. Транспортировка высокосортной фанеры на большие расстояния в нашей стране экономически доступна, что создает возможности экспорта готовых плит;

● и, возможно, наиболее серьезная причина: инвестиции даже в крупные линии по производству древесных плит ограничиваются обычно однойдвумя сотнями миллионов евро. Это большая сумма, но она гораздо меньше суммы инвестиций в современное целлюлозное производство, что упрощает и поиск заемных средств, и восприятие долгосрочных рисков.

Но даже с учетом всех перечисленных выше причин инвестиционная активность в древесно-плитном секторе в России (в частности, как отношение новых мощностей к уже существующим) в последние 10 лет была ниже, чем в Восточной Европе и Южной Америке, и гораздо ниже, чем в Китае. Большого и растущего спроса на древесные плиты в России и доступности древесины оказалось недостаточно, чтобы компенсировать те негативные факторы, о которых мы говорили выше.

Биоэнергетика:

сложности роста или рост сложностей?

Сектор биоэнергетики в России представлен в основном производством топливных пеллет. Объем инвестиций, необходимых для организации пеллетного производства, значительно ниже, чем в строительство целлюлозного или плитного завода, поэтому среди отраслей, способных перерабатывать низкосортную древесину, производство пеллет во многих случаях является весьма привлекательным способом утилизировать отходы.

Производство может быть относительно небольшим без большого влияния на себестоимость продукции (так как эффект масштаба со стороны стоимости оборудования и падения себестоимости продукции при росте мощности относительно мал - в отличие от плит и целлюлозы). Большой спрос на пеллеты в Европе и перспективный (хотя пока, по сути, едва заметный) внутренний рынок позволяют говорить о том, что с точки зрения сбыта этот бизнес имеет большой потенциал для развития. Отрасль и в самом деле растет: так, в 2012 году объем производства пеллет в России превысил 1 млн т. По сравнению с этой цифрой объемы, выпускавшиеся в начале 2000-х годов, малы до неразличимости.

В то же время организация пеллетного производства сопряжена с рядом трудностей:

● рыночные цены (по крайней мере на пеллеты для промышленных потребителей) диктуются крупными игроками, включая крупные оптовые компании и энергетические холдинги. Производство пеллет для промышленных потребителей, вероятно, представляет собой единственный сектор лесной отрасли, в котором цены растут вместе с ростом объемов единичной партии: чем больше объем, тем выше цена. Этот аспект способствует процессам консолидации отрасли и представляет угрозу для мелких и средних производителей;

● цены невысоки, а предложение растет, в основном из Северной Америки, располагающей дешевым древесным сырьем (которое в ряде американских регионов даже дешевле, чем в России) и большими запасами низкосортного леса. Сейчас в Северной Америке планируется строительство более 20 новых крупных заводов по производству пеллет общей мощностью более 8 млн т в год. Все большую роль на рынке начинают играть и новые участники из регионов плантационных лесных насаждений: Южной Америки и Океании. Рост рынка пеллет в Азии (Южная Корея, Япония и Китай) дает шанс производителям в Сибири и на Дальнем Востоке России, которым тем не менее придется столкнуться с серьезной конкуренцией;

● бизнес по производству пеллет чувствителен к протяженности транспортных перевозок, особенно наземным транспортом и с учетом постоянного роста ж/д тарифов в России. Широко обсуждаемый вопрос возможности использования обожженных пеллет, может быть, частично решит эту проблему, но вряд ли кардинально изменит ситуацию. Производство пеллет сейчас рассматривается как наиболее перспективное для СевероЗападного и Южного округов России, которые ближе остальных к рынкам сбыта в Европе, но не располагают необходимыми объемами сырья: либо его недостаточно (ЮФО), либо в регионе конкуренция за сырье (СЗФО). Целлюлознобумажный сектор обычно располагает большими возможностями платы за сырье, что в долгосрочной перспективе представляет угрозу для производителей пеллет, не интегрированных с лесозаготовкой и/или лесопилением;

● в настоящее время Европа является самым крупным потребителем древесных пеллет, ее доля в общемировом потреблении пеллет в течение последних лет оставалась на уровне 75-80%. Финансовый кризис, наблюдаемый в последнее время в еврозоне, делает европейский рынок менее предсказуемым по наличию устойчивого спроса в долгосрочной перспективе.

Пеллетный бизнес в России за последние 10 лет, с начала 2000-х годов, полностью преобразился: по объемам (сейчас это действительно крупный бизнес), рентабельности (сейчас рентабельность довольно низкая, особенно у мелких неинтегрированных игроков), концентрированности отрасли (крупные игроки доминируют) и подходам к ведению бизнеса (в большинстве случаев это не легкий и быстрый возврат инвестиций, а, за исключением крупнейшего завода в Выборге, способ утилизации низкосортной древесины и отходов производства пиломатериалов).

Резюме

Итак, следует признать что ситуация не меняется от плохой к худшей, есть развитие, растут производство и потребление ключевых продуктов, есть предпосылки для дальнейшего подъема.

Россия остается одним из немногих мест на планете, где инвестору могут предложить одновременно и обширные запасы древесного сырья, и большой и растущий рынок продукции из древесины.

Однако немало и проблем: общий инвестиционный климат едва ли становится лучше; доступность древесного сырья все более проблематична для многих производителей; долгосрочные риски выше или равны рискам в других регионах планеты, конкурирующих с Россией за крупномасштабные инвестиции.

Оглядываясь на развитие ЛПК за последние 10-15 лет, можно отметить большой прогресс, но он мог бы быть гораздо более значительным, если учесть те специфические для лесопромышленного сектора преимущества, которые Россия может предложить.

Алексей БЕСЧАСТНОВ, старший консультант Pöyry Management Consulting