Задачи и возможности в российском бизнесе березовой фанеры

Олли Халтия, Генеральный

директор компании «Индуфор Ою»

«Индуфор» − ведущая консалтинговая компания в Европе, которая специализируется на лесной и деревообрабатывающей промышленности. «Индуфор» предлагает свои услуги во всех областях ЛПК, включая лесоуправление, разработку процессов деревообработки, разработку и управление логистикой и разработку стратегии бизнеса. Компания оказывает профессиональную помощь своим клиентам уже 30 лет, в течение которых «Индуфор» стал глобальным провайдером консалтинговых услуг для лесной и деревообрабатывающей промышленности. В «Индуфоре» работают 57 профессионалов мирового уровня. Компания имеет офисы на четырех континентах и реализовала свыше 450 проектов в более чем 100 странах. Россия стала одним из главных географических рынков компании за последние 10 лет. В настоящее время «Индуфор» − один из лидирующих провайдеров консалтинговых услуг для ведущих компаний российского ЛПК. Глубокое понимание тенденций рынка и опыт, накопленный в промышленности, наряду с постоянным стремлением к улучшению сервиса и расширению спектра услуг являются главными активами компании. В этой статье мы беседуем с генеральным директором «Индуфор Ою» Олли Халтия.

− Господин Халтия, в предыдущих своих интервью вы не раз отмечали, что в России особое внимание вашей компании должно быть сфокусировано на бизнесе, связанном с березовой фанерой. Что заставило вас сфокусироваться именно на березовой фанере?

− Одна из причин − уникальные характеристики этой индустрии: Россия − одно из немногих мест в мире, где производится березовая фанера и имеется потенциал для развития этого бизнеса. Это, конечно, обусловлено сырьевыми ресурсами: производство развивается только в регионах со значительными запасами березы. Можно сказать, что глобальная индустрия березовой фанеры расположена в России, Финляндии, в странах Балтии и Китае. Это делает данную индустрию уникальной, если сравнивать её с лесопилением или с большинством производств древесных плит.

− Мы знакомы с финскими поставщиками в этом бизнесе, но китайские поставщики менее известны россиянам. Как бы вы охарактеризовали китайских игроков в березовом фанерном бизнесе?

Лущильный станок Raute

«UPM Чудово». Финская компания UPM Group эксплуатирует один из самых современных заводов по производству березовой фанеры в Новгородской области. Самое последнее расширение предприятия было в этом году

Сушка. Типичная китайская фанерная компания покупает высушенные листы шпона у небольших производителей, вместо того чтобы производить шпон самой. Фото говорит об устаревшей технологии сушки шпона

Консультанты Микко Яскеляйнен (слева), Аллан Флинк и Юсси Сильвентойнен из консалтинговой компании «Индуфор» обсуждают продвижение лесопильного проекта в Западной России

Высококачественная березовая фанера обычно используется компаниями, производящими системы опалубки, такими как Peri GmbH. Березовая фанера играет решающую роль в этом секторе

Танкер для транспортировки природного газа является одним из самых трудных сегментов конечного потребления березовой фанеры в мире. Современное судно по транспортировке СПГ требует до 1800–2200 кв м высококачественной березовой фанеры, которая используется для изоляционных ящиков газовых цистерн

− Может показаться, что каждый раз, когда китайские компании предпринимают какие-то шаги на рынке, возникает боязнь, что они рвутся на рынок со своей исключительной конкурентоспособностью. Но реально мы считаем, что игроки в этом бизнесе очень друг от друга отличаются. Китайская промышленность сильно отстает по конкурентным показателям от всех остальных стран-конкурентов в производстве и продаже березовой фанеры. Средний китайский завод закупает шпон листами у дюжины различных поставщиков и прессует фанеру невысокого качества на устаревшем оборудовании. Их конкурентным преимуществом является очень низкая цена рабочей силы, которая позволяет китайским компаниям использовать значительное число часов ручного труда на произведенный кубический метр готовой фанеры. Когда мы говорим о качестве, китайские производители могут предложить продукцию, приемлемую по своим визуальным показателям, но не соответствующую качеству российской фанеры. Надо помнить, что китайская фанера в основном состоит из смешанных пород (тополь или хвойные породы) в среднем слое и лицевого шпона из тропических лиственных пород.

Также следует принять во внимание невысокую точность китайской статистики. Кто знает, сколько фанеры действительно производится в Китае и какая её часть является чистой березовой фанерой? Эти довольно простые вещи не очень-то легко проверить. Наши сотрудники посетили много фанерных заводов в Китае за последние 10 лет, и можно сказать, что китайская фанерная промышленность несопоставима с российской или финской.

− Что вы можете сказать об уровне развития фанерной промышленности в Финляндии, России и странах Балтии?

− Когда мы говорим об уровне технической оснащенности компаний, сервиса и качества, то надо сказать, что финские компании являются лидирующими операторами. Российским трейдерам, вероятно, более известны компании UPM и Finnforest. В странах Балтии компания номер один − это однозначно «Латвияс Финиерис», качество продукции которой возрастает с каждым днем.

Средний российский производитель все ещё отстает от финских конкурентов как по качеству продукции, так и по уровню сервиса. Это обуславливается преимуществом финских заводов в техническом развитии, их стратегией маркетинга, а также тем, как они решают задачи снабжения. Логистические решения в некоторых регионах России требуют значительных затрат и могут создавать проблемы другим компаниям. В то же время качество древесины в некоторых регионах РФ выше, чем в Финляндии и Латвии. В России существуют несколько очень хороших фанерных предприятий, например завод в Чудово (Новгородская область). Производство хорошо организовано, и завод имеет возможность выпускать продукцию высшего качества. Завод в Чудово функционирует с конца 80‑х годов и производит фанеру качества, сравнимого с лучшими производителями Финляндии. Таким образом, в том случае, если все составляющие бизнеса правильно работают, российские предприятия могут отвечать самым высоким требованиям клиентов.

В итоге можно сказать, что Россия и Китай имеют значительное ценовое преимущество по сравнению с финнами, так как в Финляндии высокий уровень себестоимости продукции, что приводит к увеличению её конечной цены. Китай является на сегодняшний день поставщиком продукции низкого качества с низкими затратами производства. В России же можно найти относительно неплохую продукцию наряду с продукцией низкоценовой категории.

− Какие тенденции вы видите в глобальном контексте?

− Я вижу значительный рост индустрии березовой фанеры в глобальном масштабе. Производство березовой фанеры основано на устойчивом использовании сырьевых ресурсов. Поэтому этот бизнес не сталкивается с такими проблемами, как производство фанеры из тропической лиственной древесины, которое уменьшается как сейчас, так и в долгосрочной перспективе. Бизнес березовой фанеры постепенно занимает место сокращающегося бизнеса фанеры из тропических сортов.

− Кто, по вашему мнению, лидирует в развитии современной индустрии березовой фанеры?

− Несомненным лидером является Россия. Китайская индустрия не может использовать отечественное сырье и во многом зависит от поставок российского сырья. Российские производители могут использовать отечественную древесину по гораздо более низким ценам, чем китайские. Мы стали в последнее время свидетелями повышения таможенных пошлин на березовый фанерный кряж. Принимая во внимание вышесказанное, можно с уверенностью сказать, что рост производства березовой фанеры будет движим Россией. Другой интересный факт − это активные инвестиции китайских производителей в Россию, в особенности в Сибирь. Стыковка российских сырьевых ресурсов и китайского рынка может быть привлекательной в некоторых регионах, близких к китайской границе. Естественно, это мишень для мер экспортной политики.

− Вы отметили разницу в технологических процессах различных стран-производителей. Какие технологические инновации являются критическими для успешной и современной фанерной компании? Какие проблемы являются фундаментальными для российских производителей, которые стремятся на глобальные рынки?

− Нельзя сказать, что это проблема одного или двух технологических решений. Это пакет решений, которые фундаментально определяют, в каких сегментах и каким конечным потребителям определенный завод продает свою продукцию. Особенно важным моментом в российской фанерной индустрии на сегодняшний день является размер плиты. Большая часть производимой в России фанеры нестандартна по размерам; я имею в виду традиционный квадратный размер. Такой тип фанеры невозможно продавать во всех сегментах, в которых имеется спрос. Поэтому начальная точка − это размер, который должен быть 4 на 8 футов, 8 на 4 фута или 5 на 10 футов. И так проектируются все современные фанерные предприятия в России.

Если мы говорим об облицовке, то здесь видится тенденция выхода на рынок более сложной облицовки в дополнение к традиционным фенольным покрытиям. Эти новые покрытия могут стать интересными для клиентов, а следовательно, и для производителей. Однако нужно заметить, что производство фанеры с новой облицовкой связано с возможностями компании поставлять продукцию для сложных сегментов рынка, таких как легкая автомобильная промышленность. Если компания может продавать фанеру с относительно простой облицовкой в этом сегменте, то уместно рассматривать производство более сложной облицовки в долгосрочной перспективе.

− Энергетические вопросы довольно эффективно решены на финских предприятиях. Почему они настолько важны в Финляндии?

Высококачественная березовая фанера также

используется как декоративный материал. Березовая фанера является одной из составляющих современного дизайна

Настенные элементы выполнены с применением

березовой фанеры

− Действительно, в Финляндии одна из самых совершенных комбинаций энергетического снабжения производства в Европе. Хороший пример − фанерный завод UPM в Ристиина (Восточная Финляндия): ТЭЦ совместно с крупномасштабным производством хвойной фанеры. Производство получает все тепло и почти все электричество из ТЭЦ, и периодически электричество продается в местную сеть. Эта ТЭЦ имеет мощность 19,6 МВт производства электричества и 72 МВт производства теплоэнергии. То есть это довольно крупное производство. Интересно также то, что ТЭЦ принадлежит отдельной компании, то есть инвестиции в ТЭЦ не повысили инвестиционных расходов на фанерное производство. В конечном счете вырабатывание пара и электричества − совсем другой бизнес по сравнению с производством фанеры.

В случае постройки крупномасштабного фанерного производства вопрос энергетического решения фундаментальный. В этом случае энергетическое решение является также решением проблемы отходов фанерного производства. Так как отходы только частично пригодны для целлюлозного производства, обращение их в энергию − часто самый эффективный способ «отделаться» от них. Мы приветствуем технологию генерации тепла и электричества, которая использует кору и отходы фанерного производства и генерирует всю теплоэнергию, потребляемую производством, одновременно давая значительную долю нужного заводу электричества. Недостатком такого решения являются значительные инвестиции. Но все-таки, как и раньше было замечено, эта комбинированная технология решает такое количество проблем, связанных с отходами производства и логистикой, что каждый инвестор, думающий об инвестициях в фанерное производство, должен оценить важность энергетического решения.

− Мы замечаем, что некоторые финские производители идут по пути более глубокой обработки фанеры. Как вы оцените привлекательность обработки фанеры на заводах с помощью станков с ЧПУ?

− Все, безусловно, зависит от сегментов и конечных потребителей продукции. Обработка фанеры с помощью станков с ЧПУ − это тоже будущее фанерного бизнеса. Но это не первый и не второй шаг на пути развития фанерного производства. Такие шаги, как обработка с ЧПУ, обрезка по заданным форматам, более сложные решения в облицовке и т. д., уместны тогда, когда компания достигла высокого уровня эффективности производства и сервиса в работе с простейшей продукцией.

− Вы как-то отметили, что подход к маркетингу в финских и российских компаниях значительно отличается. Что вы имели в виду?

− Подход к рынку и маркетингу у финских и российских компаний фундаментально разный. За последние 15 лет финны активно продвинулись от продаж через посредников и дистрибьюторов к прямым продажам. Это означает, что фактический клиент − отдельная индустриальная компания, фанера продается прямо этой компании, а не посреднику (трейдеру). Конечно, определенное количество продукции продается через трейдеров, но, если есть большой индустриальный клиент, как, например, крупная строительная компания, или автомобильный производитель, или производитель упаковки, это необязательно. Почему не продавать напрямую? Это повышает уровень знания и понимания бизнеса вашего клиента, что является важным моментом, когда компания развивает свою продукцию.

− Какое количество фанеры продается в настоящее время финскими компаниями напрямую индустриальным потребителям?

− Только сами компании знают точные цифры. Если мы говорим о березовой фанере, я скажу, что самые продвинутые фирмы продают 30–40% от производимой березовой фанеры напрямую своим индустриальным клиентам. И эти показатели постоянно увеличиваются. Эта цифра была намного ниже 10 лет назад. Вообще, важен подход, а не сегодняшние цифры. Этот подход должен быть также обдуман российскими компаниями.

− А в России какой подход сейчас доминирует?

− Продажи через трейдеров, и во многих случаях сохраняется тенденция придерживаться именно этой стратегии. Российские производители фанеры обычно выходят на рынок Великобритании через крупных трейдеров, которые ко всему прочему могут иметь эксклюзивное право на продажу на территории Британии. Это значит, что российский поставщик даже не знает, кто пользуется в конечном итоге его фанерой. Это ведет к двум вещам: потери маржи от продаж трейдеру, а также отсутствию возможности изучения бизнеса клиента. В результате очень сложно заниматься разработкой продукции с точно сформулированными целями.

− Что тогда надо делать? Как должна тогда развиваться модель бизнеса?

− Это трудная задача. Финской промышленности потребовалось 10 лет, чтобы достичь сегодняшнего уровня. Я бы сказал, что ключ подхода в том, чтобы найти такие сегменты, где прямые продажи имеют наибольший потенциал, и потом найти наиболее компетентных людей для начала продаж такого типа. Скорее всего, сегмент опалубки в Центральной Европе является наиболее вероятной тропой. Далее грузовая автомобильная промышленность, и более точно в этом сегменте напольные покрытия грузовых автомобилей, и производители тары (ящиков). Но это длинный и трудный путь.

− Вы отметили некоторые сегменты. Какие из них, с вашей точки зрения, являются наиболее привлекательными для наших производителей?

− Выбор сегментов основывается на конкурентоспособности поставщика, качестве продукции, компетентности в сервисе, а также конкуренции. Нужно помнить, что поставщики во всех сегментах постоянно меняются. Финские заводы заинтересованы сегментами опалубки, легковой и грузовой автомобильной промышленности, судостроением для перевозки СПГ (сжиженный природный газ) и отдельными специальными сегментами, а также, конечно, строительством. Для российских компаний, я думаю, наиболее привлекательны и вероятны сегменты опалубки и строительства. Сегмент опалубки разделяется на бизнес штучных плит и бизнес систем опалубки. Производство штучных плит в России сейчас уже довольно развито, и естественным шагом было бы продвинуться в бизнес систем опалубки. Например, продавать модули для опалубки компаниям, использующим фанеру. Бизнес систем опалубки привлекателен тем, что он требует большого количества фанеры, причем этот бизнес в настоящее время быстро развивается.

− Какие компании являются клиентами в этом бизнесе? Какая у них цепочка создания добавленной стоимости?

− Компании-клиенты − это крупные игроки, такие как Peri GmbH, Doka и Ulma. Эти компании используют березовую фанеру в опалубке бетонных конструкций. Одна фанерная панель может быть использована 100–200 раз, если облицовка очень хорошего уровня и клиент бережно обращается с панелями. Цепочка добавленной стоимости типично начинается в Финляндии. Фанера продается, например, Peri в Германию, где она разрезается на определенные размеры и собирается в панель. Далее весь модуль перевозится, например, в Италию для опалубки в строительном проекте. Березовая фанера − это суперпродукция для такого использования.

− А каково ваше мнение о росте потребления фанеры в России?

− Рост потребления фанеры типично связан с экономическим ростом, ростом потребления в индустриях клиентов и тенденциями субституции. Субституция − это процесс, когда березовая фанера отвоевывает долю рынка у другой продукции. В России эта тенденция не так значительна, тогда как другие факторы роста стремительно развиваются. Также ещё один фактор, влияющий на рост, − это рост использования систем опалубки в строительстве, как уже сказано выше. Конечно, у нас есть расчеты, но я не хотел бы называть каких-либо окончательных цифр. Могу сказать, что рост значительный. Мы предполагаем, что в среднесрочной перспективе он будет на уровне немногим больше 10%.

− Насколько важно развитие строительного сектора как стимулятора роста производства березовой фанеры?

− Он важен, так как стимулирует рост сегмента опалубки, а также рост прочего использования фанеры в строительстве. Хотя это гораздо более слабый фактор потребления фанеры по сравнению, например, с США, где основная масса хвойной фанеры используется в домостроительстве.

− Какие области развития вы видите в лесосырьевой базе производства фанеры в России?

− В общем, развитие и усиление эффективности в российском лесном бизнесе − это широкое поле деятельности. В случае, если заготовительные операции находятся в руках фанерного производителя, есть значительный потенциал экономии, существующий именно в развитии заготовительных операций. В себестоимости круглого леса на заводе самыми значительными составляющими являются заготовка и транспортировка. В основном развитие связано с увеличением объемов заготовки харвестерами по сортиментной технологии и уменьшением объема традиционной хлыстовой заготовки.

Для фанерного производства очень важно иметь свежий фанерный кряж. Это обычно ведет за собой оптимизацию заготовительных площадей, тем самым давая возможность заготовки также и в некоторые летние месяцы. Другим решением, возможным в северных областях, является использование «снежного склада», который позволяет хранить фанерный кряж в летнее время. При применении такого метода фанерный кряж сохраняется свежим, так что его можно использовать в трудные для заготовки месяцы − август − октябрь. Российским предприятиям нужно развивать использование харвестеров и обеспечивать поставку свежего фанерного кряжа на производство.

− Одна из задач заключается в том, что береза произрастает в России в основном в смешанных лесах и не является почти нигде доминирующей породой. Какие проблемы возникают из этого, по вашему мнению?

− Так в принципе везде, и это необязательно является большой проблемой. Лесопильный сектор в России развивается, и автоматически увеличивается количество предложений о продаже фанерного сырья. И наоборот. Низкая цена и низкий спрос на балансы − явно проблема всего сектора, особенно это касается низкокачественных лиственных балансов. Долгосрочным решением этих проблем были бы стимулирование экспорта балансов наряду с введением новых целлюлозных мощностей в регионе или использование балансов для производства энергии в России. Я не особо верю в последнее, но мы, скорее всего, увидим новые инвестиции в целлюлозное производство в ближайшем будущем.

− Вы заметили, что индустрия производства березовой фанеры − один из ключевых секторов роста в российском лесопромышленном комплексе. Почему?

− Из-за конкурентоспособности. В определенных областях России произрастает лучшая в мире по своему качеству береза. И цена сырья на заводе конкурентоспособна не только по сравнению с Финляндией и Латвией, но и с Китаем, где цена сырья на заводе самая высокая. Таким образом, компании выигрывают от высокого качества и низкой цены сырья. В большинстве случаев российские компании тратят на сырье из своих арендованных лесов примерно $33–40 за кубометр. В Финляндии цена как минимум составляет $78–85 за кубометр. Проблемой часто являются отходы фанерного производства. В России у отходов производства очень низкая цена, тогда как в Финляндии они продаются по $155–188 за тонну сухой массы с доставкой на целлюлозное предприятие.

Современное фанерное предприятие не особо трудоемко. На нем менее 280 рабочих мест при мощности в 90 000–100 000 м³ в год готовой продукции. Традиционно на российском предприятии занято 800–1000 человек. Конечно, российские предприятия имеют конкурентное преимущество в цене рабочей силы по сравнению с западными производителями.

У российских производителей также имеется преимущество в стоимости энергии. Цена газа в России во много раз ниже, чем в Финляндии. Цена электрической энергии на 15–30% ниже цены для финских промышленных потребителей. Резюмируя вышесказанное, можно сделать вывод, что месторасположение производства является важным. Например, из Ленинградской области цена доставки до петербургского порта или порта в Финляндии невысока. Россия является самым конкурентоспособным местом в мире по производству фанеры. Будет ли это достаточным аргументом с точки зрения привлечения инвестиций − это вопрос риска и окупаемости инвестиций. Высокий потенциал явно у России имеется.

− Вы работали с клиентами в фанерном бизнесе как в России, так и в других странах. Какие стратегические пути развития вы видите и рекомендуете для главных игроков рынка?

− Я считаю, что компетентные, развивающиеся компании хорошо подготовлены к проявлению тех тенденций, которые им видятся в России. Крупные игроки будут продолжать политику слияния, которую мы видим в последние несколько лет. Благодаря слияниям создаются более сильные компании, которые могут развивать маркетинг, исследования и разработки, а также оптимизировать производство между разными производственными единицами. Это дает новые возможности для прибыли, а также возможность получения более крупной доли рынка. Старые предприятия, производящие традиционные размеры фанеры, должны решить, развивать свой бизнес или увидеть со временем его увядание. Поэтому число игроков уменьшится, в то время как совершенно новые игроки с современными концепциями выйдут на рынок. Некоторые новые «суперзаводы» будут построены, а многие планы строительства останутся только планами. Скорее всего, в ближайшие несколько лет в России начнут работу несколько современных производственных предприятий с мощностью 100 000–120 000 м³.

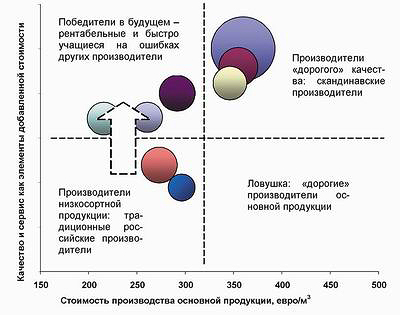

Если рассматривать стратегию маркетинга, развитие пойдет в ту же сторону, как и у конкурентов, то есть в сторону прямых продаж промышленным потребителям. Березовая фанера − это современная продукция, которая завоевывает долю рынка у фанеры, включающей в себя лиственную тропическую древесину. Российские производители будут играть значительную роль в этом бизнесе в ближайшие 10 лет. Западные будут конкурентоспособны в сегменте высококачественной продукции, но качественная маржа между ними и российскими производителями будет медленно сужаться.

Я думаю, что компания, расположенная в Западной России, у которой серьезно организована своя заготовка, может стать очень успешной в будущем. Если компания инвестирует в новые технологии, кадры и маркетинг и хорошо расположена с точки зрения логистики, она станет в будущем победителем.

Интервью подготовленно Indufor Oy