Предварительные итоги работы ЛПК России в 2016 году

Пессимистичные прогнозы относительно ситуации в российской экономике не оправдались. Не наблюдалось обвального падения промышленного производства, не было резкого снижения курса рубля. Наоборот, к концу года курс национальной валюты существенно вырос. Однако стагнация экономики продолжается, нет роста ВВП. Продолжает сворачиваться бюджетное финансирование многих проектов, прогноз по бюджетному дефициту неоптимистичный, и резервный фонд может быть исчерпан уже в 2017 году.

Инфляция - одна из основных проблем российской экономики, особенно сильно в 2016 году она сказалась на бизнесе, что отдельно обсуждалось на Давосском экономическом форуме. Однако в 2016 году инфляция впервые за три года снизилась и составила 5,38% в годовом исчислении. По итогам прошлого года Россия занимает 13-е место в мире по уровню инфляции. Но при этом продолжается падение уровня доходов граждан: рекордный уровень падения был зафиксирован в августе - 8,5%, не было ни одного месяца с положительной динамикой, а самое незначительное падение было в марте 2016 года - на 1,7%. В среднем в 2016 году доходы снизились на 5,68%. Такая негативная динамика сказывается на покупательном спросе, который не просел еще более значительно только за счет того, что граждане используют свои сбережения. Потребительский спрос снизился, консенсус-прогнозы были следующими: -3,5% от Bloomberg, -3,3% от «Интерфакса». По итогам 11 месяцев 2016 года розничная торговля в России сократилась на 5,1% по сравнению с аналогичным периодом 2015 года. Рост промышленного производства резко ускорился в ноябре после снижения на 0,2% в октябре, достигнув 2,7% - за счет улучшения ситуации во всех ключевых секторах.

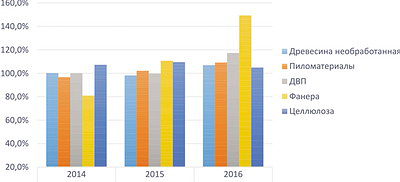

лесопродукции

Рис. 1. Темпы роста производства необработанной древесины в РФ

в 2014–2016 годы, %

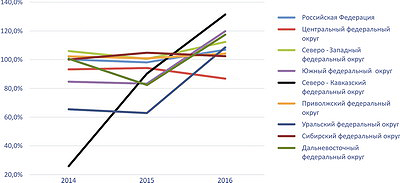

Рис. 2. Темпы роста производства необработанной древесины по

федеральным округам РФ в 2014–2016 годы, %

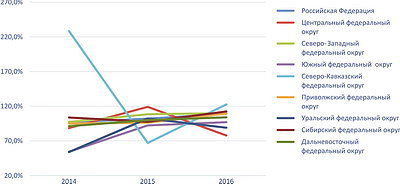

Рис. 3. Темпы роста производства пиломатериалов по федеральным

округам РФ в 2014–2016 годы, %

Рис. 4. Темпы роста производства ДВП по федеральным округам РФ

в 2014–2016 годы, %

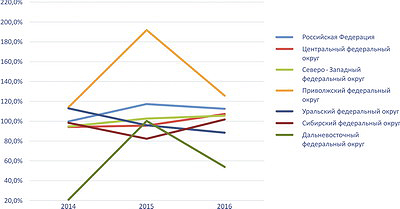

Рис. 5. Темпы роста производства целлюлозы по федеральным округам

РФ в 2014–2016 годы, %

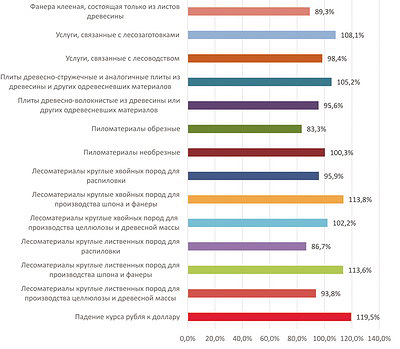

Таблица 2. Индексы цен по основным видам лесопродукции

Рис. 6. Темпы роста цен в ЛПК в 2014–2016 годы, %

Таблица 3. Выручка от реализации по основным отраслям ЛПК,

тыс. руб.

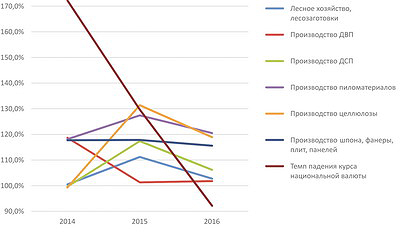

Рис. 7. Темпы роста реализации основных видов продукции ЛПК

в 2014–2016 годы, %

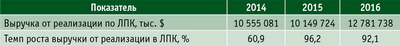

Таблица 4. Изменение выручки от реализации по ЛПК

в 2014–2016 годы, долл.

В лесном секторе на этом фоне наблюдались интересные процессы. Для того чтобы комплексно оценить состояние ЛПК, посмотрим на показатели его работы и их динамику как по России в целом, так и по федеральным округам.

В табл. 1 отражена динамика объемов отгруженной лесной продукции основным видам в натуральном выражении с 2014 по 2016 год.

По каждому из пяти основных видов продукции в 2016 году наблюдался стабильный рост по отношению и к 2015-му, и к 2014 году. За трехлетний период наиболее значительный рост можно отметить в сегменте производства фанеры - 65,2%, самый скромный рост в сегменте производства необработанной древесины - на 4,5%. Это кардинальным образом отличается от итогов 2015 года, когда многие показатели в сегментах производства продукции ЛПК снижались и нельзя было зафиксировать однозначную динамику по этим видам продукции (рис. 1).

Взглянем на ситуацию по выпуску этих видов продукции в федеральных округах.

На основании данных графика (рис. 2) можно заключить, что только в Центральном федеральном округе в 2016 году объем производства по необработанной древесине снижался на 13,2%, по всем же остальным округам он уверенно рос. По итогам трех лет (2014-2016) наиболее позитивная динамика роста производства необработанной древесины отмечена в Северо-Западном федеральном округе: 12,9%. Несмотря на рост в 2016 году, показатели работы в Уральском, Южном, Северо-Кавказском и Дальневосточном федеральных округах по-прежнему не достигли уровня 2014 года, и пока рано говорить, что ситуация нормализовалась, и делать позитивные прогнозы.

В сегменте производства пиломатериалов ситуация еще сложнее: так, в течение трех лет ни по одному федеральному округу не наблюдалось тенденций к устойчивому росту. В 2016 году объемы производства падали в трех округах: Центральном, Южном и Уральском. В 2015 году рост наблюдался в Центральном, Северо-Западном и Уральском федеральных округах. За весь рассматриваемый период наиболее значительный рост показал Северо-Западный ФО: на 19,4%. Также позитивная динамика зафиксирована в Приволжском, Сибирском и Дальневосточном федеральных округах. Именно они обеспечили общий рост в Российской Федерации. Наибольшее падение объемов производства пиломатериалов за рассматриваемый период отмечено по Северо-Кавказскому ФО: на 17,8%. Однако объемы продукции, производимой предприятиями округа, не столь значительны, чтобы повлиять на общую ситуацию в ЛПК России.

Стабильный рост выпуска ДВП на 141,1% с 2014 по 2016 год демонстрировали предприятия Приволжского федерального округа, что обусловлено в первую очередь модернизацией старых производств и открытием новых, чему способствует привлекательное географическое положение округа с точки зрения сбыта и снабжения сырьем. Более скромные показатели, но также с положительной динамикой, в Центральном и Северо-Западном федеральных округах. Хуже всего ситуация в Дальневосточном федеральном округе, где за весь рассматриваемый период падение объемов производства составило 46%.

Рост объемов производства целлюлозы с 2014 по 2016 год на 4,8% произошел в первую очередь за счет показателей предприятий Сибирского федерального округа, объемы выпуска целлюлозы на которых за этот период выросли на 16,5%. Этот показатель объясняется в первую очередь продолжающейся модернизацией предприятий и открытием новых производственных мощностей, а также переходом потребителей на использование мелованной бумаги местного производства вместо иностранной продукции.

Еще одним важным показателем, характеризующим состояние лесопромышленного комплекса, является изменение индекса цен по основным видам лесной продукции (данные представлены в табл. 2).

Данные по каждому виду продукции демонстрируют уверенный рост индексов цен за исключением нескольких позиций. Однако нет ни одного вида продукции или услуг, по которым не был зафиксирован рост цен хотя бы в одном году. Больше всего цены повышались на лесоматериалы круглые хвойных пород для производства шпона и фанеры - на 13,8%, а по аналогичной категории из древесины лиственных пород - на 13,6%. Эти показатели хорошо коррелируют с динамикой объемов производства фанеры, что свидетельствует о благополучном положении этого сегмента ЛПК. Самая существенная отрицательная динамика наблюдается по пиломатериалам обрезным, снижение цен за рассматриваемый период составляет 16,7%. Сравним общие темпы прироста цен за три года по основным видам лесопродукции и колебания курса рубля (рис. 6).

В рассматриваемый период курс рубля падал темпами, которые превышали темпы роста цен по всем видам лесной продукции. Даже самый высокий темп прироста цен на фанеру - на 6% уступает темпам падения национальной валюты. Это свидетельствует о том, что лесопродукция, в том числе идущая на экспорт, подешевела, если сравнить ее стоимость в 2016 году со стоимостью на начало периода, а спрос на внутреннем и мировом рынке существенно не изменился, даже под влиянием благоприятных факторов в валютной сфере.

Рассмотрим объемы производства в денежном выражении в сегментах лесозаготовки и лесного хозяйства (табл. 3, данные Росстата).

В целом можно говорить об устойчивой тенденции к увеличению выручки от реализации продукции в ЛПК по сравнению с 2014 годом (в рублевом выражении), однако этот рост происходил на фоне снижения курса национальной валюты. Наиболее значимо - почти на 200 млрд руб. - выросла выручка от реализации целлюлозно-бумажной продукции (рис. 7).

Темпы обесценивания рубля сначала сильно опережали темпы роста выручки от реализации продукции в рублях, поскольку у крупнейших лесопромышленных компаний есть зарубежные собственники и кредитуются эти компании в основном за счет зарубежных или валютных кредитов, что оказывало весьма негативное влияние на события в ЛПК. Однако в 2016 году ситуация изменилась. Рубль за рассматриваемый трехлетний период обесценился на 19,5%, а для большинства видов лесопродукции наблюдалась позитивная динамика выпуска, и только в лесном хозяйстве и лесозаготовке темпы роста составили 14,2%, а в производстве ДВП - 3,1%. Данные об изменении выручки от реализации по ЛПК в 2014-2016 годы представлены в табл. 4.

Ситуация на рынке в 2016 году привела к тому, что негативное влияние колебаний курса рубля было минимизировано и ЛПК начал перестраиваться, демонстрируя положительную динамику, однако даже до уровня 2013 года отрасли восстановиться будет непросто и в 2017 году.

Таблица 6. Суммарная и просроченная задолженность по

предприятиям ЛПК в 2014–2015 годы

Таблица 7. Прибыль по отраслям ЛПК в 2014–2016 годы

Рассмотрим информацию по дебиторской задолженности перед предприятиями лесопромышленного комплекса, чтобы оценить, как кризисные явления в экономике сказались на платежной дисциплине контрагентов (табл. 5).

Интересно, что, несмотря на сокращение числа организаций, у которых есть задолженность перед предприятиями ЛПК, сумма задолженности, приходящаяся на одно предприятие должника, значительно растет. Наиболее негативные тенденции наблюдаются в фанерном производстве, где выросло как общее число должников, так и объем просроченной дебиторской задолженности - на 528% (!) за весь период, что говорит о том, что при большом росте объемов производства и выручки от реализации оплата от покупателей поступает не всегда в установленные сроки. Это свидетельствует о непростой ситуации у контрагентов предприятий ЛПК, которые наращивают объемы просрочки, что в перспективе может привести к тяжелым последствиям для ЛПК ввиду перехода этой просрочки в невозвратные долги.

Теперь рассмотрим ситуацию с платежной дисциплиной и кредиторской задолженность на предприятиях ЛПК (табл. 6) - это очень важный показатель, так как многие предприятия ЛПК активно используют привлеченные заемные средства для расширения предприятий и создания новых производственных мощностей.

Ситуация с задолженностями предприятий в ЛПК неоднозначная. Задолженность существенно выросла за трехлетний период по всем отраслям - на 13,7%, причем наиболее значительный рост наблюдался в 2015 году. Однако уже в 2016 году даже по лесному хозяйству и лесозаготовкам и в производстве ДСП и ДВП наблюдалось уменьшение задолженности. Наиболее значительный рост в абсолютном и относительном выражении отмечался в сегменте производства пиломатериалов. Суммарная задолженность выросла больше чем на 40 млрд руб., или на 34,4%, по сравнению с показателем 2014 года. Наименьший рост задолженности наблюдался в сфере производства целлюлозы: на 4,1%. По лесному хозяйству и лесозаготовкам задолженность выросла на 39,5%, в производстве ДВП и ДСП - на 61,3%, в сегменте ЦБП - на 69,3%. В производстве пиломатериалов наблюдалось общее падение уровня задолженности на 10%, а в фанерном производстве - на 48,7%. В связи с общим ростом суммарной задолженности проблемы с просроченными платежами компании закрывали путем взятия новых кредитов для покрытия просрочки по старым. Это общая тенденция, которая наблюдается во всем ЛПК. Наилучшая ситуация и здесь в фанерном производстве, что говорит о том, что эта отрасль будет локомотивом роста ЛПК. Важным показателем оценки состояния ЛПК являются финансовые результаты, которые демонстрируют компании (табл. 7), главным из них является прибыль.

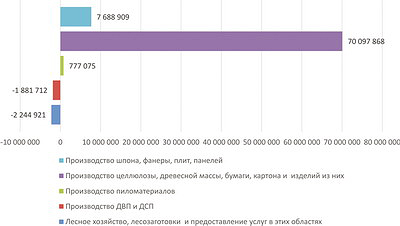

Рис. 8. Прибыльность отраслей ЛПК РФ за 11 месяцев 2016 года, млрд руб.

Показатель средней прибыльности предприятий ЛПК по отраслям существенно ухудшился за трехлетний период. Стабильно убыточными были на протяжении всего периода отрасли лесного хозяйства и лесозаготовок, а также производство пиломатериалов. В 2016 году производство ЦБП демонстрировало значительный рост прибыли. Самым стабильным по прибыльности остается сегмент производство шпона и фанеры (рис. 8).

По лесозаготовкам и лесному хозяйству убытки сократились на 40,1%, а прибыльность по самой благополучной отрасли - производству фанеры и шпона - сократилась на 11,2%. Окончательная оценка финансовых результатов работы в сфере ЛПК станет возможной, когда будет обнародована статистика за декабрь 2016 года.

Андрей ШАЛЬНЕВ