Европейский рынок клееной строительной древесины

Эта статья написана по итогам прошедшей 4 декабря в рамках Woodex-2019 конференции «Клееная древесина: новые рынки и технологии для лесопромышленников». Использована информация из доклада автора, а также докладов Игоря Хайля (группа Weinig) и Ирины Сироты (AkzoNobel).

Жилищное строительство в Европе пока не вернулось к объемам 2005–2007 годов. Наблюдавшийся с 2014 года рост довольно быстро завершился, и на ближайшие несколько лет эксперты Euroconstruct прогнозируют уменьшение числа выдаваемых разрешений и стартов до 1,6 и 1,3 млн в год соответственно. Число вводимых новостроек пока меньше не становится, поскольку завершаются проекты предыдущих лет. Однако сокращение стартов неизбежно скажется на объемах строительства в будущем, после 2021 года. Из общего тренда выбиваются только рынки Великобритании и Испании – там число стартов растет. В Испании спрос на жилье повышается, продажи домов по прогнозам должны были увеличиться с 500 тыс. в 2018 году до 625–650 тыс. в 2019 году. Впрочем, там, где наблюдается снижение затрат на новое строительство, оно с лихвой компенсируется увеличением затрат на ремонт и реконструкцию. Так, в Германии затраты на ремонт и реконструкцию традиционно превышают затраты на новое жилищное строительство вдвое, а в Италии – почти в четыре раза. Очень часто реконструкция зданий предполагает замену конструкций крыши и устройство мансард в чердаках, для чего применяется клееная строительная древесина. Если говорить о нежилищном строительстве, то ведущими рынками в Европе в 2018 году предсказуемо стали Германия, Великобритания, Франция, Италия и Испания. В инфраструктурном строительстве пятерка лидеров почти такая же: Германия, Франция, Италия, Нидерланды и Великобритания. В этих секторах также довольно широко используется клееная строительная древесина.

В результате, согласно прогнозу Euroconstruct, суммарные затраты на жилищное, нежилищное и инфраструктурное строительство и ремонт в Европе должны вырасти с примерно €1,6 млрд в 2018 году до почти €1,7 млрд в 2021 году. Для производителей клееной древесины этот прогноз означает сохранение положительной динамики спроса на их продукцию.

Основными видами клееной строительной древесины являются следующие:

- доски и брусья KVH, которые чаще всего получают сращиванием на длину 13 м;

- клееные балки и брусья (нем. BSH – от Brettschichtholz);

- перекрестно-клееные панели CLT (другие названия: BSP, XLam).

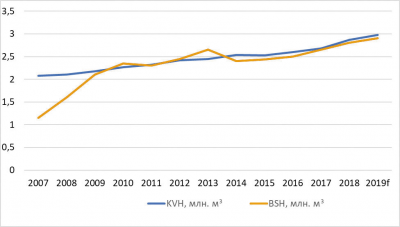

KVH и клееные балки в Европе производятся в основном в Германии и Австрии, поэтому динамику выпуска этих видов клееной древесины целесообразно изучать по данным этих двух стран. В конце 2000-х годов совокупный объем производства KVH в Германии и Австрии вдвое превосходил совокупный объем производства BSH – клееных балок (рис. 2), то есть во многих областях многослойную древесину успешно заменяли относительно дешевые брусья KVH. Однако к началу 2010-х производство клееных балок догнало производство KVH и даже превосходило его по объему выпуска продукции в отдельные периоды десятилетия. С учетом более высоких эстетических свойств многослойной древесины и растущей востребованности элементов большого сечения, можно предположить, что и в 2020-х годах объем производства клееных балок будет расти более высокими темпами, чем выпуск KVH.

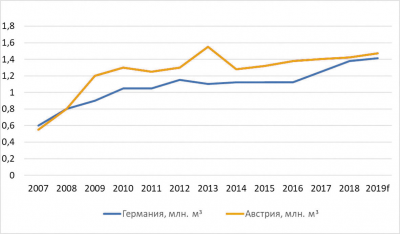

Любопытно, что основной прирост мощностей в производстве клееных балок обеспечили австрийские предприятия (рис. 3). И вот уже более десяти лет Австрия уверенно опережает Германию по выпуску этой продукции; в частности, в 2018 году австрийские заводы выпустили 1,43 млн м3 клееных балок, тогда как германские – 1,38 млн м3. В то же время мощности по производству KVH австрийские компании наращивали не так активно, и на данный момент по выпуску этой продукции значительно уступают германским предприятиям (0,55 против 2,33 млн м3 в 2018 году). Возможной причиной этого является экспортная ориентированность индустрии клееной строительной древесины в маленькой Австрии. Именно с клееными балками и панелями CLT австрийские предприятия смогли завоевать рынки соседних стран, в том числе располагающих мощной деревообрабатывающей промышленностью (рис. 4).

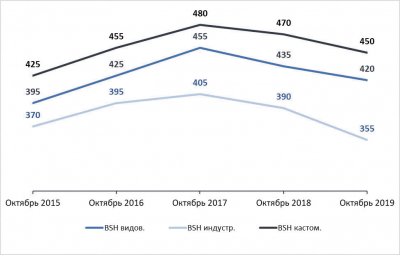

При положительной динамике объемов производства нельзя не отметить падение цен на KVH и клееные балки, наблюдающееся в последние два года. Начавшись в конце 2018 года, это падение продолжилось в 2019 году, параллельно со снижением цен на пиломатериалы на основных мировых рынках. При этом снижение цен на KVH в среднем более значительное, чем цен на клееные балки. Так, цена на позицию 140×140/240 мм снизилась с €315 в 2017 году до €270 за 1 м3 в октябре 2019 года. Цена 1 м3 клееных балок видового качества снизилась на €30–35, примерно до уровня 2016 года, однако на балки индустриального качества цена упала даже больше, чем на KVH – на €50, и это очень серьезное снижение (рис. 5). Из этого можно заключить, что производство клееных балок видового качества, особенно мелкими партиями или с доработкой по требованиям покупателя, больше защищено от колебаний цен на продукцию, чем производство KVH или балок индустриального качества.

Но еще более привлекательным бизнесом в настоящее время является производство панелей CLT. В Центральной Европе в последние годы объем их выпуска растет со средним темпом 14–15% в год, в мире еще быстрее. При сохранении таких темпов к 2025 году объем мирового производства превысит 3 млн м3 в год, а доля в нем стран Центральной Европы (Австрии, Германии, Швейцарии, Италии и Чехии), еще недавно составлявшая 2/3, в ближайшие годы, как ожидается, снизится до 50%. В ближайшие годы к Австрии и Германии как ведущим производителям CLT, вероятно, присоединится Швеция – за счет проектов компаний Martinsons, Stora Enso, Setra и Södra мощности по выпуску перекрестно-клееных панелей в этой стране вырастут до 400 тыс. м3 в год.

В Восточной Европе заводы CLT уже работают в Латвии и на Украине, а скоро появятся в Эстонии и России (небольшое российское производство уже есть). Мощность создаваемых предприятий – 25–35 тыс. м3 в год, или около 50–70 м3 в смену. Меньший объем не позволяет эффективно работать на рынке и браться за крупные проекты.

Между тем, в Центральной Европе стандартом для вновь создаваемых предприятий похоже становится мощность 100 тыс. м3 в год – по крайней мере, такой масштаб или даже больше имеют введенные или строящиеся производственные комплексы компаний Pfeifer, Derix, Theurl, Stora Enso (в городах Grüvon и Zdirec) и KLH.

Впрочем, такое бурное развитие порождает проблемы. Так, по мнению некоторых экспертов, даже в Европе все еще не много строительных организаций, способных вести строительство многоэтажных зданий из CLT. Это может стать узким местом отрасли, из-за чего не удастся загрузить заказами все вводимые мощности. Вдобавок выбор поставщиков оборудования, особенно для создания крупных предприятий, весьма ограничен. В этих условиях ажиотажный спрос на оборудование уже привел к возникновению очередей и увеличению сроков поставки. В настоящий момент все ведущие изготовители оборудования называют срок поставки не менее двух лет.

Ценообразование в производстве CLT имеет ряд особенностей. Базовая цена за 1 м3 зависит от количества и толщины слоев и при индустриальном качестве наружной поверхности примерно соответствует ценам на клееные балки. При склеивании PUR-клеем цена выше на несколько процентов. Далее начисляются надбавки за декоративное качество поверхности, обработку поверхности строганием и шлифованием, обработку по формату и вырезание проемов, вырезание каналов и пазов под электрооборудование, сверление отверстий и др. В итоге цена может в 1,5 раза увеличиться относительно базовой. При этом многие плотницкие и строительные фирмы действительно покупают необработанные панели и доводят до готовности самостоятельно. Часто приобретаются именно панели перекрытий, которыми комплектуют каркасно-панельные дома, в этом случае обработок оказывается не так уж и много.

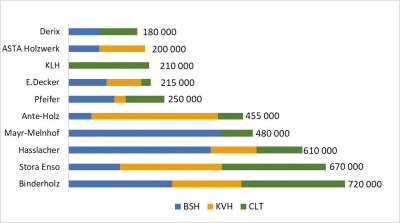

В составленном автором рейтинге ведущих европейских изготовителей клееной древесины по совокупной мощности производств, с учетом вводимых в 2020 году, (рис. 6) показатели наиболее крупных игроков поражают воображение. При этом половина участников рейтинга имеют в продуктовом портфеле три основных вида клееной древесины, а некоторые еще и являются заметными игроками на рынке большепролетных клееных конструкций, например, Derix и Hasslacher (в состав этой группы входит Hess Timber).

Финансовые показатели крупнейшего мирового производителя клееной древесины – компании Binderholz за 2018 год таковы: выручка €999,5 млн, рентабельность по EBITDA – 9,2%.

Говоря о европейском рынке клееной строительной древесины, необходимо, кроме основных ее видов, упомянуть и обычно не ассоциирующиеся со строительным сектором клееные щиты. С распространением на рынке многослойных, перекрестно-клееных щитов, являющихся ближайшими родственниками панелей CLT и их предшественниками, поскольку появились раньше, были сняты барьеры как в производстве, так и в применении клееных щитов, в том числе в строительстве. В производстве – потому что технология многослойных щитов не предполагает ручного подбора заготовок по расположению годичных колец и рисунку, то есть позволяет автоматизировать производственный процесс. В применении – потому что многослойные щиты, отличаясь от обычных формостабильностью и естественным рисунком поверхности, нашли широкое применение и в качестве многоразовой бетонной опалубки, и как материал для отделки интерьеров и изготовления современной мебели. Сегодня из примерно 40 млн м2 щитов, ежегодно выпускаемых в Европе, около 15 млн м2 приходятся на щиты опалубки, остальные 25 млн м2 – на щиты для традиционных сфер применения.

Ведущим изготовителем клееных щитов в Европе и, по-видимому, в мире является австрийская компания Tilly Holzindustrie. Совокупная мощность ее производственных линий составляет 10 млн м2, то есть примерно 200 тыс. м3 в год. Следом идут Binderholz (6 млн м2), Nordpan (5 млн м2) и другие изготовители с мощностью производства 1–2,5 млн м2, в том числе такие компании, как Pfeifer, Mayr-Melnhof Holz и Hasslacher. Российская компания «ВЛК Инок» с современной линией мощностью 1,5 млн м2 вполне могла бы претендовать на место в Топ-10 в Европе.

В ассортименте большинства производителей есть и обычные, однослойные, щиты. Однако основной объем выпуска, конечно же, составляют трехслойные щиты. Для их изготовления используются как хвойные, так и лиственные породы древесины, в том числе ценные. Некоторые предприятия предлагают отделочные и мебельные щиты с наружными слоями из старой древесины или с искусственно состаренной поверхностью (полученной брашированием и накалыванием), другие выпускают специальные акустические щиты, с отверстиями или пропилами.

Какие выводы можно сделать из всего сказанного выше? Строительный сектор в Европе неуклонно развивается. Наиболее стабильный рынок в Германии. Довольно емкие рынки Великобритании, Испании, Италии, Франции. Как перспективный рынок можно рассматривать Польшу. При этом к древесине как строительному материалу в европейских странах традиционно относятся хорошо. В Германии около 10 тыс. плотницких предприятий продвигают современные деревянные конструкции на местах. Как результат, в этой стране огромный рынок клееной строительной древесины.

В России Сокольский ДОК продемонстрировал, что производство клееных балок на экспорт в Европу может быть привлекательным направлением бизнеса. То есть заводы по производству клееной древесины вовсе не обязательно ориентировать только на российский рынок с его стеновыми брусьями. Но какое место смогут занять российские предприятия на европейском рынке с учетом удаленности от него? Вероятно, только поставщика обезличенных балок для продажи со складов европейских дистрибьюторов. Это необходимо понимать и учитывать.

CLT – наиболее динамично развивающийся сегмент рынка клееной древесины. Весьма привлекательный как по возможным объемам, так и по цене продукции. Однако закрепиться на нем российским предприятиям будет сложнее, чем на рынке клееных балок, поскольку это будут уже объектные продажи. Не следует забывать и об ограничении габаритов панелей при транспортировке по российским дорогам. В то же время для экспорта из России подходят клееные трехслойные щиты и другие продукты, которые можно реализовывать через европейские сети DIY. И вот на этом направлении пока не наблюдается большой активности отечественных деревообработчиков.

Текст Артём Лукичёв