Целлюлозно-бумажная отрасль в 2023 году

Влияние кризиса оказалось щадящим

Новости о фактическом закрытии границ со стороны Европы больно ударили по российским лесопромышленникам и производителям лесной продукции, особенно по тем, кто активно занимался экспортом. Целлюлозно-бумажная промышленность одна из таких отраслей.

Лето 2022 года ознаменовалось громкими заявлениями представителей целого ряда производственных компаний о проблемах в отрасли и приближающемся дефиците бумаги. Посмотрим, как рынок адаптировался к новым условиям за прошедший год.

Кризис 2022 года

Главная положительная новость – уже к середине 2023 года стало понятно, что катастрофы в целлюлозно-бумажной отрасли не произошло. По большинству ключевых товарных категорий в 2022 году, конечно, наблюдается производственный спад, но вовсе не драматичный.

Сильнее всего снизилось производство газетной бумаги – на 17%. Российская газетная бумага была ориентирована на экспорт, до 70% общего объема производства отправлялось за рубеж, в том числе во многие европейские страны. Для сравнения: экспорт целлюлозы и древесной массы составлял примерно 25–30% объемов выпуска в последние несколько лет.

Также заметно – на 9% – упало производство тарного картона (крафт-лайнера), что оказалось несколько неожиданным, потому что этот сегмент, в отличие от сегмента офисной бумаги, меньше зависит от зарубежного сырья и не нуждается в импортных химикатах.

Падение выпуска остальных видов бумажной продукции было незначительным по нынешним временам и не превысило 2–3%. Более того, многие категории в 2022 году показали положительный прирост. Кстати, с беленой бумагой, острый дефицит которой пророчили в прошлом году, тоже все сложилось более чем удачно – выросло производство и копировальной, и офсетной, и типографской бумаги. Нехватка импортного реагента (хлората натрия), используемого для отбеливания продукции, оказалась краткосрочной, хотя в острую фазу кризиса с ней столкнулись три четверти предприятий бумажной отрасли. Главным импортером хлората натрия была Финляндия, которую заменили поставщики из Китая, Индии и Турции. Так что офисные принтеры снова при деле и дефицита книг в магазинах не наблюдается.

Производство целлюлозы, бумаги и картона

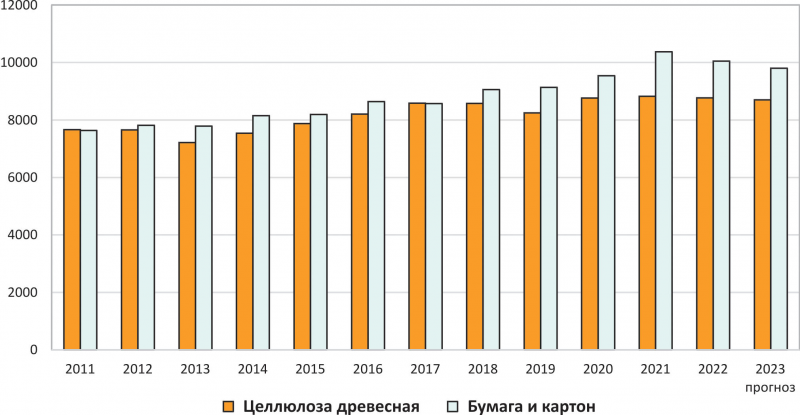

В производстве целлюлозы, бумаги и картона (рис. 1) периоды высоких темпов прироста – от 15–20% в год – давно позади. Такие цифры были характерны для конца 1990-х годов и связаны с восстановлением отрасли от перестроечных потрясений. К этому времени почти завершилась перетасовка активов и модернизированные мощности бывших советских предприятий быстро вышли на максимальные показатели. Отечественная бумажная продукция пользовалась растущим спросом как на внутреннем, так и внешнем рынке. Поэтому с начала 2000-х годов наступил период умеренного роста – по 1–3% в год. Отдельные годы с приростом 4–5% считались особенно удачными, так как нередко производство уходило и в минус.

При этом количественный объем производства древесной целлюлозы и бумажной продукции долгое время держался практически на одинаковом уровне – около 7,5 млн тонн в год. Но после 2010 года стала нарастать тенденция преобладания готовой продукции над выпуском сырья. Так, в 2013 году производство бумаги и картона впервые превысило объем произведенной целлюлозы на 8%. В дальнейшем превышение в 4–5% стало вполне нормальным явлением, а в 2021 году эта разница составила целых 18%. Примерно такой же перевес в пользу бумаги и картона наблюдался в 2022 году, и, по всей видимости, сохранится в 2023 году.

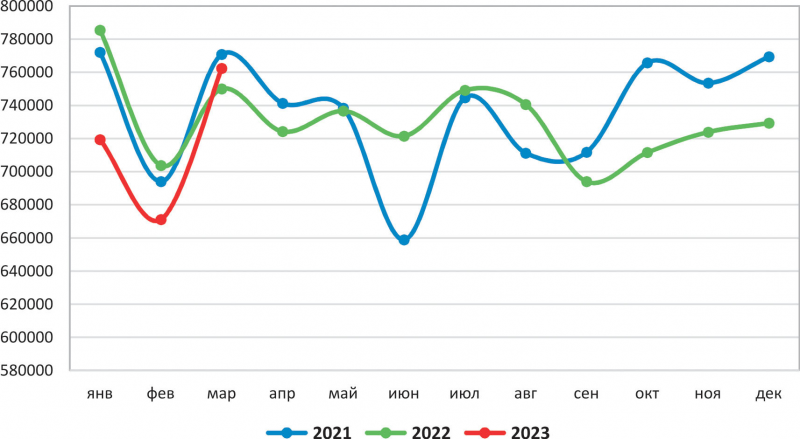

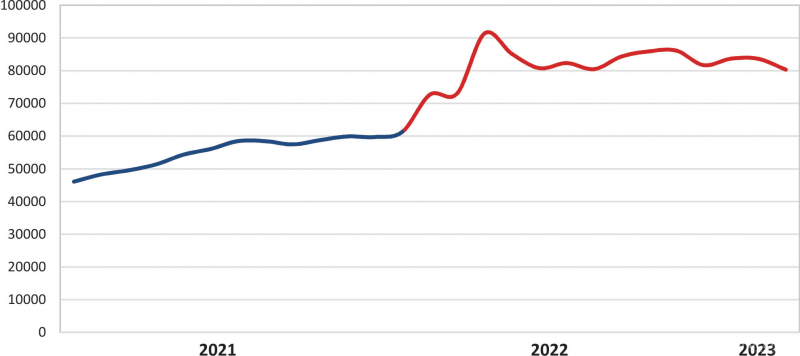

Что касается собственно 2023 года, то текущие статистические производственные показатели пока не дают возможности быть уверенными в прогнозах. Производство как целлюлозы, так и бумаги в январе стартовало с очень низких позиций, но в течение следующих трех месяцев (февраль–апрель) динамика стала выправляться в более позитивную сторону, и такая аккуратная коррекция на повышение дает надежду на то, что результат по итогам года может быть лучше прошлогоднего. Во всяком случае маловероятно повторение провала, который наблюдался в июне 2022 года (см. рис. 2). К тому же, как мы видим, выпуск целлюлозы способен быстро поправляться от локальных потрясений. Однако год очень сложный, и неприятных сюрпризов впереди может быть еще много, поэтому будет прагматично рассчитывать на небольшое снижение.

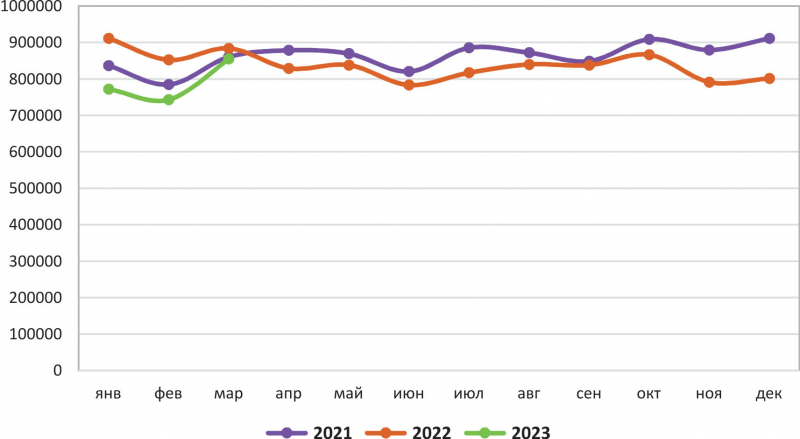

В отличие от целлюлозного, производство бумаги и картона не демонстрирует резких перепадов (рис. 3). Однако неопределенности от этого не меньше, и годовой результат может отклоняться как в одну, так и в другую сторону.

Производители

В начале 2000-х годов перечень действующих целлюлозно-бумажных комбинатов насчитывал около 150 компаний, примерно тридцать из них считались самыми крупными. За двадцать с лишним лет бесконечные кризисы изрядно потрепали отрасль, многие комбинаты оказались банкротами либо поменяли собственников, и их общее число сократилось. Но главные лидеры и географическая структура производства к настоящему времени почти не изменились.

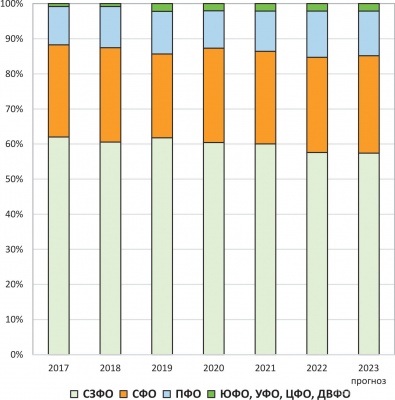

Самые крупные промышленные предприятия по-прежнему расположены на Северо-Западе: в республиках Карелия и Коми, Архангельской, Вологодской и Ленинградской областях. И хотя доля Северо-Западного федерального округа в общем объеме производства целлюлозы постепенно снижается, в 2022 году на него все еще приходилось почти 60%. Около 30% выпуска дает стране Сибирь – в основном Иркутская область и Бурятия. Еще примерно 15% производится в Поволжье – Пермском крае, Республике Марий Эл, Нижегородской области. Оставшиеся 2–3% целлюлозы производятся в самых разных регионах – от Республики Адыгея до Урала, есть несколько небольших производств в европейской части страны.

При количественном росте производства число игроков целлюлозно-бумажной промышленности стабильно уменьшается. Почти каждый год рынок теряет минимум одного производителя целлюлозы. Некоторые комбинаты переориентировались на выпуск конечной продукции – бумаги и картона и стали работать на покупной целлюлозе. Некоторые обанкротились либо закрылись по другим причинам. Самой большой потерей отрасли до сих пор считается печально знаменитый Байкальский ЦБК. Приостановка работы комбината пришлась на время мирового экономического кризиса 2008–2009 годов, хотя считается, что закрытие произошло по экологическим причинам. В 2010 году комбинат возобновил производство, но после непрекращающихся общественных протестов был окончательно закрыт в 2013 году.

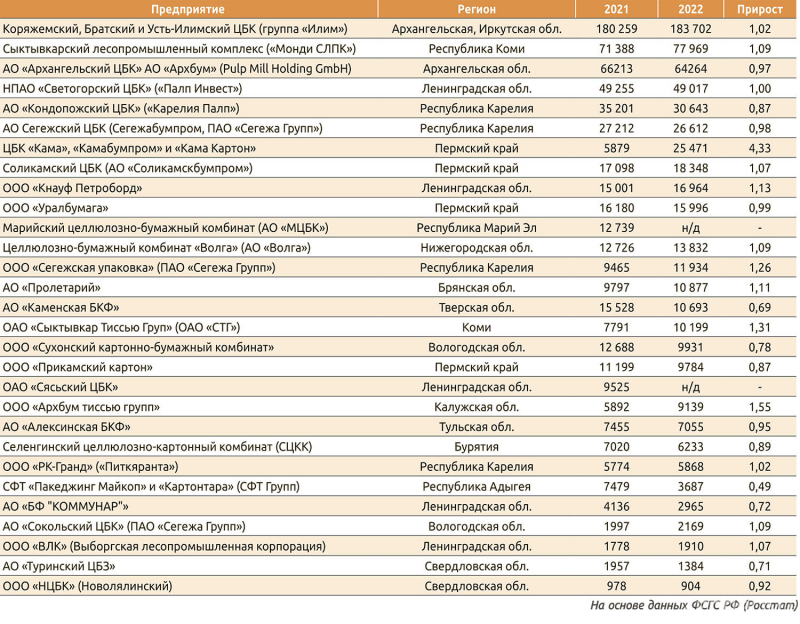

В 2022–2023 годах самыми крупными игроками считаются все те же, кто заправлял производством 20 лет назад (табл. 2): группа «Илим» (три комбината, расположенные в Коряжме, Усть-Илимске и Братске), Сыктывкарский лесопромышленный комплекс («Монди СЛПК»), АО «Архангельский ЦБК», «Светогорский ЦБК» (группа «Палп Инвест»), АО «Кондопожский ЦБК» (группа «Карелия Палп»), «Сегежабумпром» («Сегежа Групп»). Все они продолжают укреплять лидерские позиции.

Рыночная консолидация все последние годы усиливается, так как в этом бизнесе инвестиции в модернизацию оборудования и расширение производства по плечу только крупным компаниям. Комбинаты сбиваются в группы, расширяя ассортимент и улучшая внутренние процессы. Одной из самых эффективных стратегий стало создание самодостаточной вертикально-интегрированной структуры, которая объединяет все производственные звенья – от лесозаготовки до выпуска продукции глубокой переработки. В итоге на продажу предлагается как полуфабрикат, так и конечный продукт: бумага, картон, упаковка.

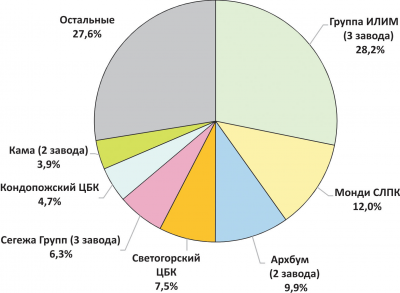

В 2022 году группа «Илим» по объему выручки составляет 28% общей суммы оборотов 30–35 крупнейших игроков рынка. Это самый крупный производитель товарной целлюлозы в стране. С момента создания группы ее стратегическим партнером и владельцем 50% активов была крупнейшая в мире целлюлозно-бумажная компания International Paper. В 2022 году американо-швейцарский инвестор вынужден был продать свою долю бизнеса российским партнерам меньше чем за $500 млн.

Доли шести других крупных игроков отрасли заметно меньше, от 4 до 12%, но на оставшиеся компании приходится тоже немалый объем оборота – больше 27%. Суммарная выручка рассматриваемых предприятий в 2022 превысила результат 2021 года на 3%, но, если учесть рост цен, то в количественном выражении произошел спад.

Цены на целлюлозу

Весь рассматриваемый период внутренние отпускные цены на целлюлозу растут (рис. 6). Однако до начала 2022 года этот рост был умеренным и следовал за уровнем инфляции. Резкий скачок произошел в феврале, затем, после кратковременного снижения, произошел новый, еще более бурный всплеск. Таким образом, рост стоимости целлюлозы на внутреннем рынке за короткий период (с января по апрель) составил почти 50%. Затем цена несколько раз корректировалась вниз, но все равно текущий уровень весны 2023 года превышает среднюю цену 2021 года на 35%. По всей видимости, цены на целлюлозу опускаться не собираются, но, судя по умеренной динамике производства и экспорта, рынок уже адаптировался к их уровню.

Рынок целлюлозы

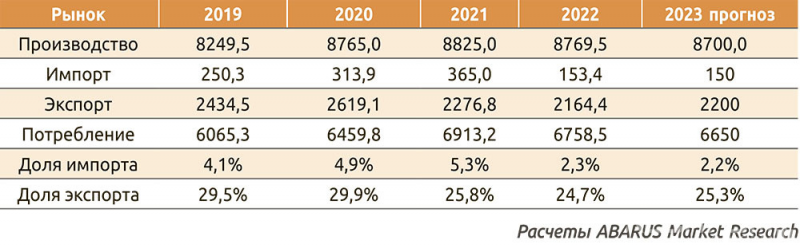

Как показано выше, производство целлюлозы в России растет не слишком стремительно даже в благополучные времена, между тем импорт последние три года увеличивался на 20–25% ежегодно. Если бы не санкции, такими темпами доля импортной целлюлозы доросла бы до 10% в объеме потребления за несколько лет. И это при наличии собственной высококачественной продукции. Многие комбинаты начали реализовывать программы импортозамещения задолго до того, как это стало государственным лозунгом.

Однако чем-то импортная целлюлоза лучше отечественной, притом что более 20% импорта приходится на Белоруссию. Другими заметными поставщиками были США, Финляндия, Швеция, Бразилия, Латвия, Казахстан, Португалия. Кстати, до 2022 года довольно большая доля импорта фиксировалась на рынке бумаги и картона, несмотря на развитие производства в стране.

В 2022 году импорт целлюлозы сократился почти вдвое, с 365 тыс. до 153 тыс. т. Экспорт упал незначительно. Объем потребления в результате снизился с 6,91 млн до 6,76 млн т, то есть всего на 2%. Хорошие новости для отрасли связаны с успешным опытом преодоления разнообразных кризисных явлений. Тридцать лет работы показали, что у целлюлозно-бумажной промышленности высокий запас прочности. Но в 2022 году кризиса, как такового, и не случилось. Вероятно, в 2023 году ожидается примерно такое же символическое сокращение рынка, после которого возобновится привычный аккуратный рост.

Экспорт целлюлозы

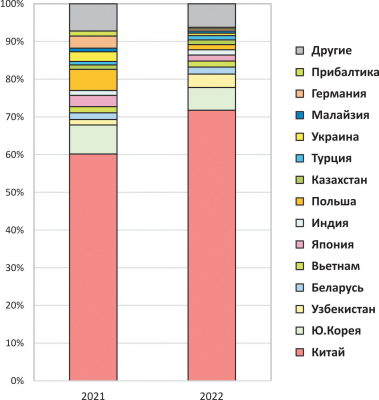

Двадцать лет назад можно было без преувеличения сказать, что отечественная целлюлозно-бумажная промышленность работает на экспорт. Однако эти времена миновали. Да, газетная бумага вывозилась активно, как и полуфабрикат для изготовления картонной тары. Но 70% произведенной целлюлозы оставались в стране. До пандемии коронавируса за рубеж отправлялось около 30% общего объема выпуска. В 2021 году эта доля снизилась до 26%, в 2022 году – до 25%. То есть европейские санкции не существенно повлияли на российскую экспортную активность. Причина в том, что основной объем экспорта товарной целлюлозы приходится на Китай.

Российские производители долго «обрабатывали» китайский рынок, постепенно наращивая сбыт продукции, особенно в этом преуспели комбинаты Сибири. До 2000-х годов Китай потреблял российскую целлюлозу в незначительном количестве, на тот момент она была слишком дорогая, а на сырье мировой рынок диктует очень жесткие ценовые условия.

Но усилия не пропали даром – к 2021 году в Китай отправлялось почти 1,4 млн т отечественной целлюлозы, это 60% всего объема экспорта. Остальные 40% неравномерно распределялись между странами Азии, Западной Европы и СНГ. Немало шло в Украину. В 2022 году, когда западные границы, по сути, закрылись, экспорт в Европу сократился с 15 до 2–3%.

Из списка покупателей почти исчезли Польша, Германия, США, Румыния, страны Прибалтики и ряд других стран. Вьетнам, Малайзия, Япония и Южная Корея хоть и потеснились, но полностью отказываться от российской целлюлозы не хотят. Зато увеличили закупки Индия, Турция, Узбекистан и другие дружественные страны. С большой долей вероятности в 2023 году производители смогут расширить эти направления, а также найти новые, поэтому экспорт в ближайшие годы продолжит расти. Хочется надеяться, что к 2025 году отечественная целлюлозно-бумажная промышленность совсем «поправится».

Текст

Вера Никольская, директор по исследованиям агентства Abarus Market Research

Инфографика Abarus Market Research