Рынок «посыпался»?

Топливные гранулы под прессом санкций

Отечественные производители, наверное, могли бы поблагодарить Европу, за то что пеллетный рынок в России так бурно развивался. Ведь именно на европейское сбытовое направление была «заточена» работа подавляющего большинства наших предприятий. Еще совсем недавно главной задачей было получение заветного европейского сертификата качества, который, считай, гарантировал сбыт.

Многие новые заводы в процессе строительства получали статус «приоритетный проект». Но приоритеты у Европы внезапно поменялись, и это поставило многих российских производителей на грань выживания.

Производство пеллет в нелетных условиях

Рынок топливных гранул в России еще вчера был одним из рекордно-растущих: за десять лет – 2011–2021 – производство пеллет выросло почти в семь раз – с 420 тыс. до 2600 тыс. т. Ежегодные приросты нередко превышали 20%, небольшое падение было только в 2013 году. В условиях санкций у пеллетного рынка тоже наблюдаются рекорды, но со знаком минус.

Что касается объемов производства, то при внимательном изучении статистические данные вызывают сомнения. Как правильно считать? К числу средних относятся предприятия, способные выпускать 20–50 тыс. т, а все, что больше, – настоящий «крупняк». Но много и небольших компаний, вырабатывающих по 5–10 тыс. т, также производством пеллет охотно занимаются индивидуальные предприниматели. Сбор информации по этим мелким производствам, скорее всего, выпадает из наблюдения, так что официальная статистика производства наверняка занижена.

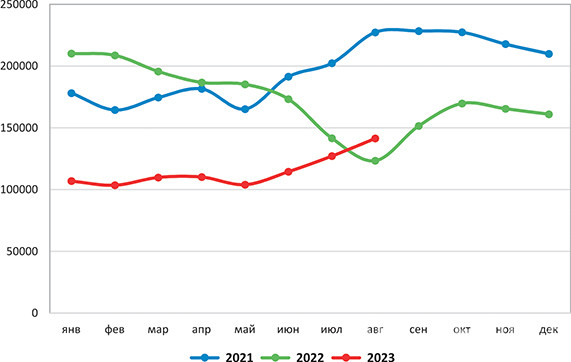

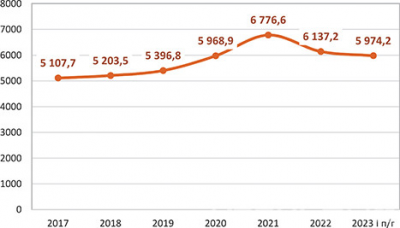

Нехватка особенно заметна при изучении экспорта. К примеру, в 2018 году за рубеж ушло 1,5 млн т пеллет, в 2019 году – 1,9 млн т, а в 2020 году – 2,3 млн т, в то время как официальное производство в указанные годы отставало от этих цифр. Но экспорт ведь не может превышать объемы выпуска... Поэтому приведенные официальные статистические данные (рис. 1) скорректированы (по минимуму) экспертным методом в сторону увеличения. Однако не исключено, что реальная цифра выпуска пеллет в РФ в последние годы была выше.

При этом помесячная картина выпуска, в принципе, соответствует реальности. В 2021 году наблюдался хороший рост в течение почти всего года, особенно во второй половине. В 2022-м изначально был позитивный тренд, но после февраля стал сдуваться, и к августу, когда как раз вступил в силу пятый пакет санкций (в том числе запрещающих импорт пеллет из России), случился настоящий провал, и даже некоторое осеннее улучшение не спасло ситуацию. Текущий 2023 год (январь – август) идет на низких оборотах, и даже если положение немного «поправится» к концу года, падение все равно составит не менее 35–40% по сравнению с уровнем 2022 года.

Преимущества географии

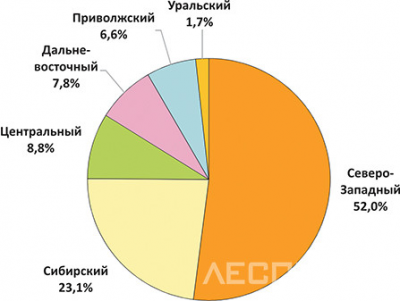

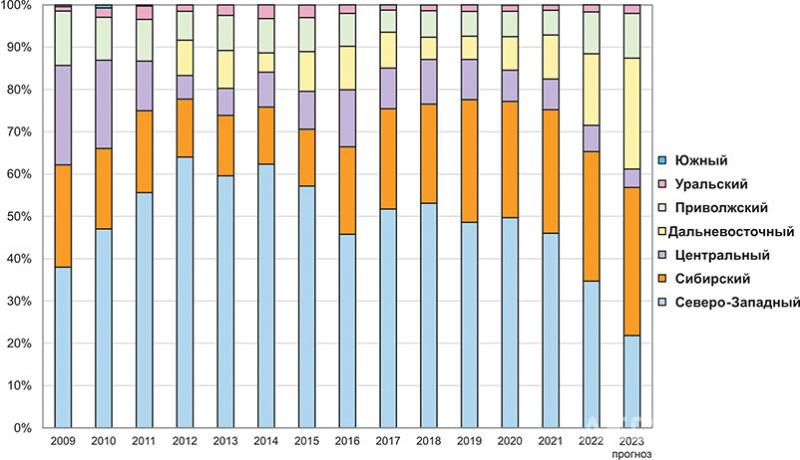

До 2023 года самыми продуктивными регионами были на Северо-Западе: Карелия, Архангельская, Вологодская и Ленинградская области. Там, где хорошо развита деревообработка, новые производители гранул появлялись чаще всего. Но главный фактор – близость к европейским рынкам сбыта. В течение 10 лет, с 2011 по 2021 год, на Северо-Западный федеральный округ приходилось более 50% производства пеллет в стране. Второе место принадлежало Сибирскому округу, остальные округа выпускали примерно одинаковое количество продукта, но не более 10% каждый.

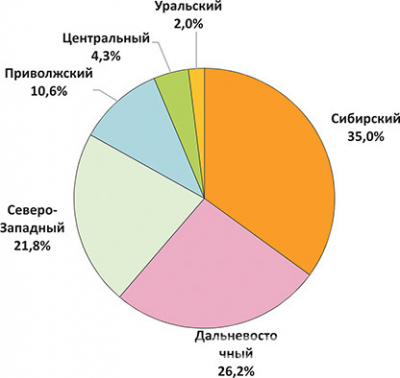

После 2011 года производители стали все больше интересоваться экспортом в другом направлении, постепенно развивалось производство пеллет в Сибири и на Дальнем Востоке. Страны Азии на тот момент считались перспективными, но слабо разработанными рынками. Но кто тогда мог знать, что именно восточно-ориентированные предприятия получат преимущество в будущем. После 2022 года, когда европейские рынки закрыли, азиатские направления стали, по существу, единственным каналом экспорта, хотя и не без проблем. Сейчас наиболее активно набирают обороты Хабаровский и Красноярский края, а также Иркутская область. В итоге к 2023 году, всего за два года, доля Северо-Западного округа в совокупном выпуске упала примерно до 20%, а Сибирский и Дальневосточный округа в сумме занимают уже больше 60%.

Экспортные трудности

При этом объемы экспорта стремительно снижаются. Максимум наблюдался в 2021 году, когда за рубеж было отправлено 2,4 млн т гранул. Но уже в 2022 году экспорт составил 1,84 млн т, то есть на 24% меньше. Однако в 2023 году экспорт может упасть вдвое даже по сравнению с 2022 годом. В первом полугодии 2023 года по сравнению с аналогичным периодом прошлого года РФ сократила экспорт пеллет на 60% – до 450 тыс. т. Так что, скорее всего, удастся вывезти не более 1 млн т. Причина очевидна: санкционные запреты. До 2022 года большая часть отечественного биотоплива уходила в страны Европы, поэтому неудивительно, что теперь экспорт стремительно сокращается.

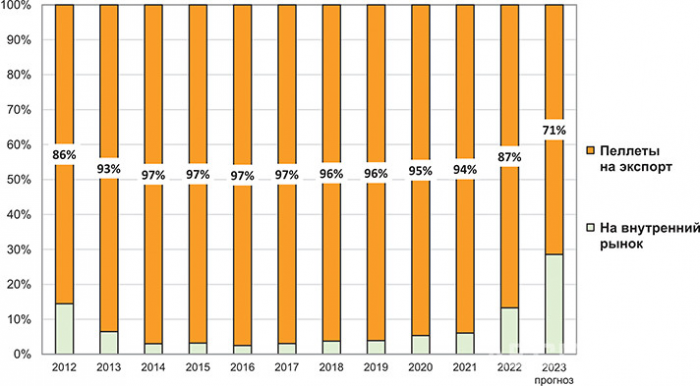

В досанкционные времена Россия экспортировала 94–97% произведенных топливных гранул. Такая рыночная структура часто подвергалась критике неравнодушных специалистов, которые переживали за будущее отрасли. Конечно, было обидно за подобную расточительность: имеем возможности в бóльших объемах выпускать экологически чистый продукт (чистота подтверждалась европейскими сертификатами), а работаем на Европу!

Не было бы счастья, да несчастье помогло? Может быть, да только несчастье случилось внезапно и мы не успели приучить внутренний рынок к стабильному потреблению биотоплива. В 2022 году доля экспорта от производства снизилась до 87%, а в 2023 году обещает упасть до 70%. То есть на внутреннем рынке останется 30%, в количественном выражении это примерно 400 тыс. т. Но даже такой скромный объем рынок не сможет переварить, а ведь еще с прошлого года остались излишки. В связи с этим российские компании продолжают искать альтернативные экспортные рынки сбыта.

В связи с недоступностью Европы основным экспортным рынком для отечественных производителей стала Южная Корея. Раньше она занимала четвертое-пятое место по активности потребления российских пеллет, а в 2022 году оказалась лидером. В первом полугодии 2023 года туда было отправлено больше 90% общего объема экспорта (оставшиеся 10% в Турцию). За январь – май 2023 года в Южную Корею из РФ ушло 326 тыс. т пеллет, это почти в три раза больше объема поставок января – мая прошлого года. Значит, за весь 2023 год экспорт может составить 800 тыс. т. До 2022 года в эту страну отправляли ежегодно по 150–160 тыс. т. Но на дальнейший рост сбыта рассчитывать не приходится, уже сейчас корейский пеллетный рынок перенасыщен (главными поставщиками выступают Вьетнам и Индонезия), и цены снижаются.

Из других азиатских направлений российских экспортеров интересуют Китай и Япония.

В обеих этих странах пропагандируется использование биотоплива для снижения атмосферных выбросов. Первые, пробные, 100 т пеллет в Японию были отправлены в 2015–2016 годах, но сколько-нибудь заметно сбыт с тех пор так и не вырос. С Китаем тоже пока не ладится. Официальные поставки впервые зафиксированы в 2016 году и до сих пор не превысили 10 тыс. т. Затем проблем прибавилось – с сентября 2020 года топливные гранулы в КНР переведены в категорию твердых бытовых отходов, которые запрещены для ввоза из-за рубежа. Что это – бюрократическое недоразу¬мение или Китай таким образом защищает свой пеллетный рынок от чужаков? Покажет время.

Турция изначально не рассматривалась в качестве активного потребителя, однако был расчет, что эта страна возьмет на себя роль перевалочного хаба для перенаправления продукции по привычному адресу – в европейские страны. Впервые поставки российских пеллет в Турцию были замечены в августе 2022 года, и быстро росли. Всего за 2022 год было отправлено 175 тыс. т. Казалось, это только начало, но за первое полугодие 2023 года туда поставлено всего 50 тыс. т, и активизации не видно.

Индия, еще один торговый парт¬нер, до сих пор не была замечена в усиленном потреблении пеллет, хотя опыт использования биотоплива у этой страны есть. Правда, в ходу довольно примитивная и неэкологичная технология – открытое сжигание биомассы. Так что если и развивать сбыт в Индию, то вместе с соответствующим котельным оборудованием. И все равно продажи наверняка будут скромными – заинтересоваться российскими пеллетами могут разве что северные регионы страны.

Также не оправдали надежд страны ЕАЭС. Казахстан потребляет мало, Киргизия топливными гранулами почти не интересуется, а в Белоруссии сложилась ситуация, аналогичная российской, – переизбыток собственного производства и лихорадочные поиски новых каналов продаж. Бывшие страны СНГ тоже не подспорье. Таджикистан и Узбекистан покупают в небольших количествах, а у Молдовы нет денег ни на какое российское топливо.

Переориентировать сбытовую стратегию внутрь

Поэтому государство спешит на помощь. Власти еще до кризиса обещали развивать внутренний рынок и переводить на пеллеты котельные в тех регионах, где это выгодно. Но теперь ситуация не терпит отлагательства. В феврале 2023 года президент РФ поручил выделить 15 млрд руб. на переоборудование котельных в ближайшие два года. По состоянию на сентябрь направлен первый транш для 12 российских регионов – всего 8 млрд рублей.

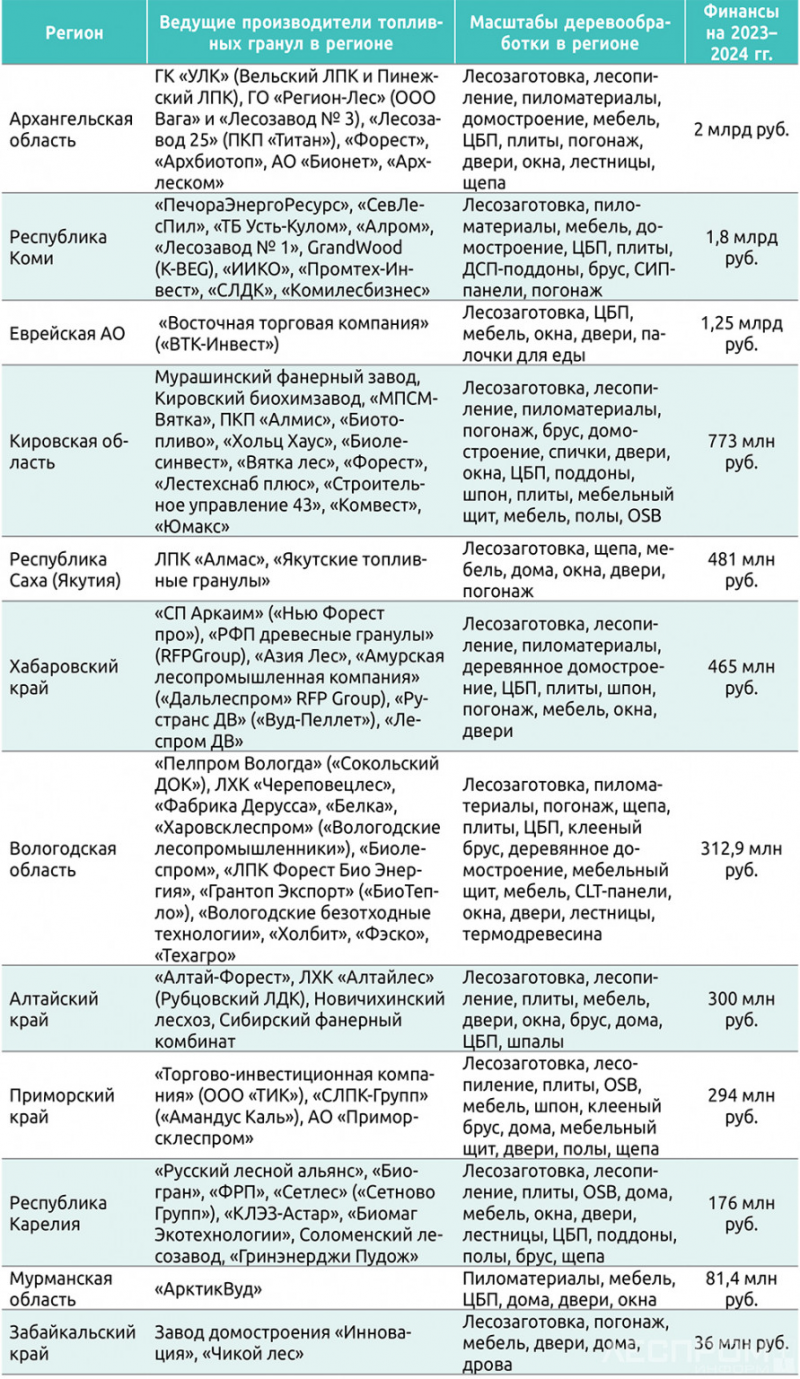

Суммы сильно различаются – от 2 млрд руб. (Архангельская область) до 36 млн руб. (Забайкальский край). Чем обусловлен такой разброс? Указанные средства – это специальные казначейские кредиты, и регионы сами подавали заявки на необходимые им суммы. Льготные кредиты можно потратить либо на реализацию инфраструктурных проектов в сфере ЖКХ, либо на закупку транспорта. Первые заявки были изучены и одобрены правительственной комиссией. В этих регионах по-разному развиты деревообработка и пеллетное производство (табл. 1).

Архангельская область получит самую большую сумму для перехода на биотопливо. На эти средства будут модернизированы несколько старых котельных, а также построены новые, всего в документах фигурируют 20 котельных. Такие большие деньги вполне оправданы, регион лидирует в стране по производству пеллет, и почти всю продукцию раньше экспортировал в европейские страны. Восточные рынки сбыта для области нерентабельны из-за больших расстояний, а спрос местных частных домохозяйств слишком мал. Более или менее значительные объемы продаж может обеспечить только ЖКХ. Сегодня в Архангельской области из 573 котельных 369 работают на биотопливе, 145 котельных – на мазуте, угле или дизельном топливе, и какую-то часть их как раз можно переоборудовать. Поначалу называли 35 подходящих, после долгих подсчетов выяснилось, что «пеллетизировать» можно 78 котельных, а заявку Минстрой одобрил пока на двадцать. Но спасут ли два десятка переоборудованных котельных регион, который способен выпускать в год более 700 тыс. т пеллет? По оценкам промышленников, расчетное суммарное годовое потребление топливных гранул 20 котельными оценивается в 25–26 тыс. т. Это позволит дополнительно загрузить производство лишь на 5–10%.

Республика Коми на модернизацию котельных получила 1,8 млрд руб. Там на биотопливо переведут 46 мазутных и угольных котельных (25 из них на пеллеты). По предварительной оценке, эти 25 котельных будут потреблять более 35 тыс. т в год. При этом максимальная годовая мощность предприятий Коми – 90 тыс. тонн.

Еврейская автономная область и Хабаровский край. ЕАО получит 1,25 млрд руб. на модернизацию 19 котельных. Некоторые новые котельные смогут заменить несколько старых. Деревообработка в ЕАО развита неплохо, но производитель пеллет пока один. Скорее всего, сырье будут поставлять из соседнего Хабаровского края, наиболее продвинутого в переработке древесных отходов региона ДВФО, там пеллетное производство развито хорошо. Хабаровский край получит 465 млн руб. на модернизацию объектов ЖКХ.

Кировская область. Этому региону, в котором объемы деревообработки немалые, полагается 773 млн руб. Средства придутся как нельзя кстати, так как с качеством коммунальных услуг в некоторых районах бывают проблемы. Сообщается, что новые кировские котельные будут работать на торфе и щепе, хотя пеллетное производство в области развито очень хорошо.

Якутия. Республика Саха нуждается в новых объектах теплоснабжения. На строительство котельных регион получает средства из разных источников, а переход на биотопливо за счет 481 млн руб. казначейского кредита ускорится. Правда, пеллет в регионе производится не так уж много, поэтому на помощь придут более обеспеченные соседи, в том числе Приморский край, который, кстати, тоже не останется без финансирования – ему выделят по той же программе 294 млн рублей.

Вологодская область получит 312,9 млн руб. Эти средства направят на строительство 12 котельных, работающих сейчас на каменном угле. Дефицита отходов деревообработки, из которых производятся пеллеты, в регионе нет, лесопромышленный комплекс развит очень хорошо. Остальные регионы – Алтайский и Забайкальский края, Республика Карелия и Мурманская область – получат чуть меньше, от 36 до 300 млн руб. Во всех четырех достаточно и древесного сырья, и возможностей для его переработки. К тому же некоторые из них соседствуют, а значит, в случае нехватки локальных мощностей могут обмениваться товарными потоками без лишних затрат.

Все ли продумано

Стремительное строительство новых биокотельных широко обсуждается, и некоторые эксперты рынка размышляют, насколько хорошо продуман весь этот план и не возникнет ли из-за государственного вмешательства рыночных перекосов. Модные термины «биотопливо», «переоборудование», «модернизация» могут создавать излишне оптимистичный настрой, и мы рискуем упустить из поля зрения потенциальные проблемы.

Первый вопрос – ценообразование. Казначейские кредиты выделялись с тем, чтобы переход на более дешевые пеллеты позволил сэкономить миллионы рублей бюджетных средств, которые можно будет направить на погашение этих кредитов. Но цены на пеллеты, как и на любое другое сырье, формируются по рыночным законам, и в последние несколько лет демонстрировали устойчивый рост. И даже сейчас, при очевидном товарном профиците, не спешат сильно снижаться (рис. 8). Так будет ли выгода действительно существенной?

Также есть опасения относительно сырья. Пеллеты, как известно, изготавливаются из отходов деревообработки, а в России объемы деревообработки сейчас падают. Чем меньше производство, тем меньше отходов. Не получится ли так, что на гранулы пустят балансовую или, того хуже, деловую древесину? Будем надеяться, что до этого не дойдет. Нынешние объемы господдержки вряд ли могут кардинально увеличить потребности в пеллетах, главная задача – утилизировать хотя бы излишки.

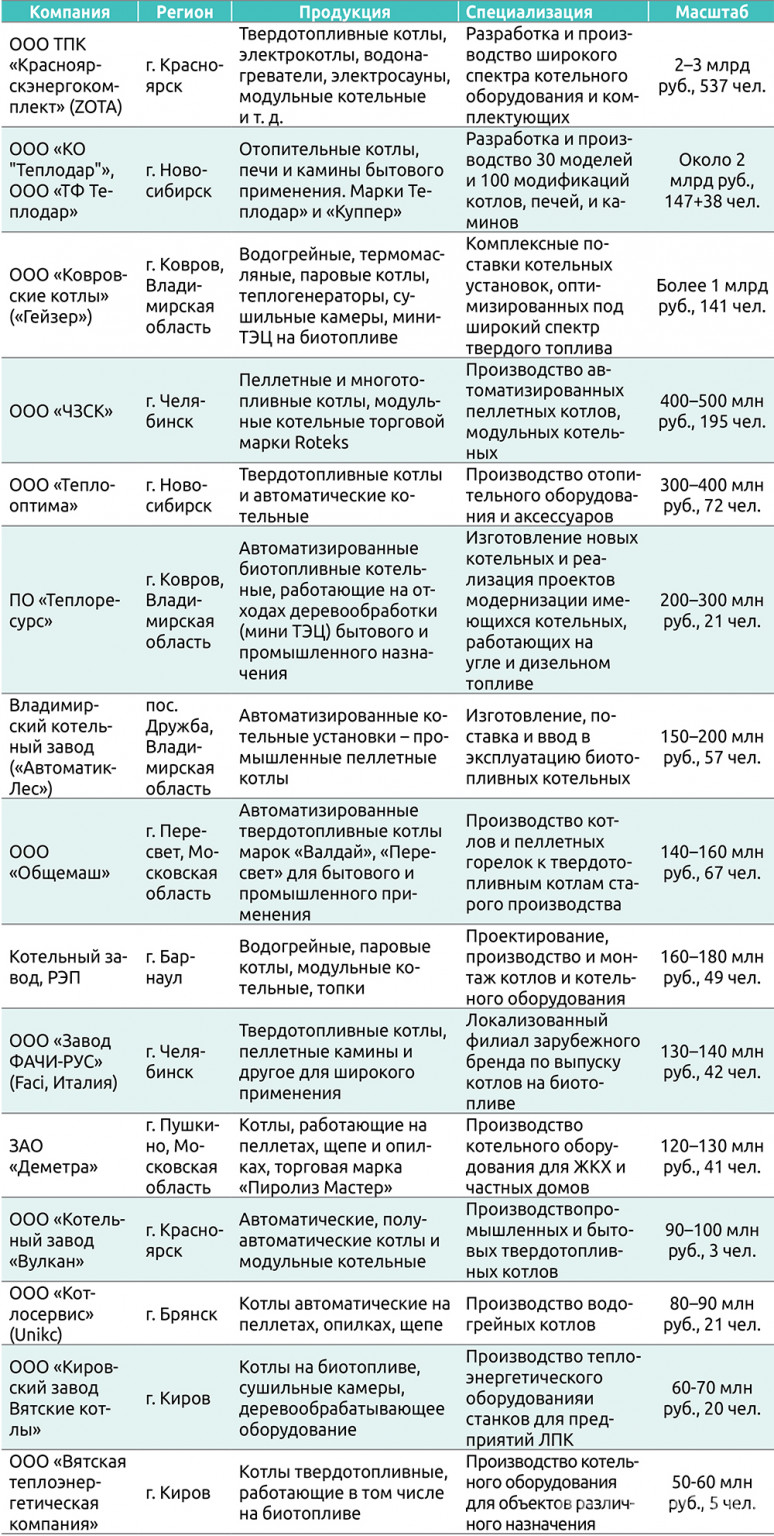

И еще один актуальный вопрос: хватит ли на всех новых котлов? В России довольно много предприятий, производящих оборудование для котельных, в том числе пеллетные котлы разной мощности, подходящие как для частных хозяйств, так и для ЖКХ (табл. 2).

Производителей пеллетных котлов так много, что не все они поместились в таблицу. Поэтому отдельно необходимо упомянуть такие предприятия, как ООО «Ялкын» (марка Pelletor, Республика Татарстан), ООО «Термокрафт» (Новосибирская обл.), ООО «Отопительные котлы «Старт» (Челябинск), ООО ТД «Костер» (группа компаний, Новосибирск, марка Partnёr), ООО «Лаворо» (марка LavoroEco, Кострома), ООО «Восточно-Сибирский котельный завод» (Красноярский край), ООО «Светлобор» (Нижний Новгород), ООО «БийскКотлоСтрой» (Краснодарский край), ИП Лукоянов И.В. (Pelletron), ООО «ТПК «Био-Теп» (Biotep), ООО «Ридан» (Ridan, Республика Татарстан),ООО «Металл Тех» (Robotop, Тула).

Но не исключено, что в ближайшее время их станет больше. Так, сообщается, что на базе Устьянского машиностроительного завода (г. Вельск) оборудован цех по строительству котельного оборудования. Первые пеллетные котлы будут изготовлены уже очень скоро. Есть и белорусские игроки – ООО «БелКомин» (марка TIS). А отопительные котлы «Амтео» производятся в г. Брест на базе машиностроительного завода.

Также в разных регионах России достаточно компаний, оказывающих инженерные услуги, занимающихся проектированием и строительством котельных. Развиваются сервисные центры по техническому обслуживанию и пусконаладочным работам. Каждому региону предстоит договориться с заводами-производителями, после чего помочь открыть представительства в регионе, чтобы облегчить поставку комплектующих и последующую эксплуатацию.

До недавнего времени на российском рынке котельного оборудования было очень много зарубежных производителей. Некоторые из них, такие как марка Biodom (Словения), в 2022 году официально ушли с российского рынка. Но другие, к примеру, Faci (Италия) или Heiztechnik (Польша), сохранили свои представительства и даже производственные филиалы. Группа Bosch поставляет в Россию пеллетные котлы марок Dakon, Buderusи Junkers. Известны на российском рынке марки Sime Ferroli и Klover (Италия), Atmos и OPOP (Чехия), Arikazan, Emtas, Termodinamik и VIT-BIO (Турция), Burnit и Ecosystem (Болгария), Radijator-ACV (Сербия), Grandeg (Латвия), Metal-Fach, Galmet, Kostrzewa, Pereko (Польша), Kentatsu (Япония), Pelltech (Эстония), Kiturami (Ю. Корея), Stropuva и Biokaitra (Литва), Wirbel (Австрия), Buderus (Германия) и др. Но большинство предлагают оборудование для частных котельных.

Перевернуть биоэнергетику

Впрочем, быстрого и широкого перевода коммунального хозяйства на биотопливо ждать не стоит. Так что пеллетчиков ближайшие два года ждут сложности. На первое место выходит проблема утилизации отходов. Законодательные ограничения, запрещающие складирование древесных, сельскохозяйственных отходов и другого мусора в непредназначенных для этого местах, никуда не делись, утилизационные сборы и штрафы по-прежнему действуют. Самый эффективный и грамотный способ утилизации – производство пеллет, но доходы должны хотя бы покрывать расходы такого производства.

Поэтому биотопливо пробивает себе путь в регионах, где ситуация с обновлением складывается вынужденно – высокая потребность в утилизации отходов сочетается с необходимостью быстрого переоснащения теплоцентралей. При столь ультимативных условиях деньги на строительство обычно находятся.

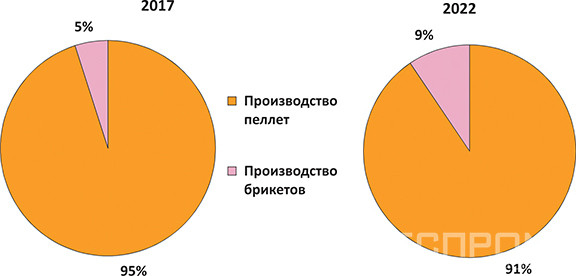

И не стоит забывать о частном секторе – этот рынок тоже нужно развивать. Например, способствовать росту производства брикетов. Статистика показывает, что за пять лет доля топливных брикетов в общем объеме отечественного биотоплива выросла с 5 до 9% (рис. 9). Это очень хороший рост, тем более что брикеты используются и в ЖКХ.

Итак, объявленная господдержка запускает в ряде ключевых регионов обновления энергетических объектов ЖКХ, часть которых смогут предъявлять дополнительный спрос на пеллеты уже в первой половине 2024 года. Поэтапный метод позволит отслеживать возникающие сложности, проблемы и нестыковки и устранять их, а также учесть полученный опыт при внедрении этого метода в других регионах. Но, скорее всего, потребуются дополнительные бюджетные вливания. Если где-то цены на пеллеты по объективным причинам окажутся слишком высокими, государство может субсидировать производителей либо компенсировать затраты на транспортировку. Для того чтобы отдаленные муниципалитеты были готовы отказаться от традиционных энергоносителей – мазута и угля, это должно быть супервыгодно для них. Вероятно, также потребуется поддержка производителей котельного оборудования – выдача льготных кредитов или предоставление скидочных субсидий при продаже.

Если проект окажется успешным, есть резон реализовывать его не по отдельным регионам, а в качестве полномасштабной всероссийской программы. Поступало предложение вывести проект на большую энергетику – вовлечь крупные ТЭЦ. Но вряд ли это эффективное решение: крупным ТЭЦ выгоднее работать на газе, надежнее ввиду бесперебойного обеспечения.

Текст

Вера Никольская, директор по исследованиям агентства Abarus Market Research

Инфографика Abarus Market Research