Без дыма и пыли

Как развивается российский рынок древесного угля

Решить одну из главных экологических проблем – утилизацию древесных отходов – можно разными способами. У «санитаров леса», очищающих промплощадки от низколиквидного сырья и производящих продукцию с высокой добавленной стоимостью, много работы. Дрова, опилки, технологическая щепа – низкомаржинальный товар. Топливные гранулы – более продвинутый продукт, но мало востребованный на внутреннем рынке. Древесный уголь в этом ряду, хоть и не открытие в деревопереработке, выглядит вполне прогрессивно, особенно брикетированный.

Технологии производства биоугля совершенствуются, на рынке то и дело появляются новые игроки, но каковы его перспективы? Попробуем разобраться.

Древесный уголь – от порошка до брикетов

Древесный уголь – это углеродный остаток (черный, белый или красный, в зависимости от исходного сырья и технологии обработки), образующийся в результате неполного сгорания древесины. Неполное сгорание обеспечивается за счет пиролиза, при котором древесное сырье сжигается в углевыжигательной печи ретортного типа (также именуемой пиролизной бочкой) без доступа кислорода. Некоторые производители называют свой уголь ретортным. Такая технология не требует больших энергозатрат, поскольку основана на самоподдерживающемся горении. Весь процесс состоит из трех этапов: сушки (снижения влажности исходного материала), экзотермического пиролиза, в результате которого древесина превращается в уголь с содержанием углерода до 80%, и охлаждения.

Древесный уголь используется в пищевой промышленности для приготовления пищи на открытом воздухе дома или в ресторанах и кафе, в фармацевтическом производстве (активированный уголь, абсорбенты, антисептики), в сельском хозяйстве при производстве удобрений и в быту (очистители воды с фильтрами из активированного угля). Менее широкое применение он находит в таких важных сферах, как цветная металлургия, химическая промышленность, радиоэлектронная промышленность, приборостроение, полиграфия, косметология. В них ценится такое качество древесного угля, как пористость.

Для производства древесного угля используют невостребованную древесину или древесные отходы, которые в избытке в любом российском регионе, а проблема их утилизации крайне острая. В качестве сырья служат и тонкие березовые бревна (неделовая древесина). В южных регионах страны – лузга подсолнечника.

В России в большинстве случаев используется древесина лиственных пород, обычно береза. Иногда липа, ольха, осина, ель, сосна (мягкие сорта древесины, из которых получается дешевый уголь), реже дуб, каштан, клен, акация, граб, лиственница (твердые сорта – дорогой конечный продукт). Плотность березового угля до 380 кг/ м3, соснового и елового – 300 и 260 кг/ м3 соответственно.

Производителю выгодно увеличить плотность древесного угля, а вместе с тем его вес, но это может сказаться на качестве. Уголь, произведенный из разного сырья, отличается. Качественный уголь – это высокоуглеродистый продукт, содержащий до 80% углерода, выход его составляет около 25–35% веса сухой древесины, размер фракций не меньше 40+, процент отсева (угольной крошки, пыли) невысокий, зольность низкая. Производители подразделяют продукцию на марки А, Б и В по ГОСТ 7657–84, но могут маркировать и по-рыночному: «премиум», «стандарт», «эконом». Способ максимально увеличить плотность – дробление угля и производство плотного древесноугольного брикета, гранул или подушечек. Для брикетов есть европейский стандарт ТУ 2455–001–03220038–2006. Фасуется уголь навалом, в биг-беги или в бумажные мешки, часто используется брендированная упаковка.

Технологии

Производство организуется на углевыжигательных заводах. Специалиста так и называют – углежог. На первый взгляд, технология производства древесного угля кажется простой, но несоблюдение необходимых условий во время всего технологического процесса существенно снижает потребительские характеристики. Высокое содержание мелкой фракции, содержание смолы, недожога и головней (недоделанного угля) – лишь некоторые факторы, которые отрицательно сказываются на качестве угля.

Самый примитивный пиролиз проводится в подземных печах; это устаревшая и неэкологичная технология. Современная углевыжигательная установка, как правило, представляет собой вертикальную ретортную печь. Российская промышленность использует печи типа ВНДР (вертикальная непрерывно действующая реторта) средней или большой мощности (производительность установки 2–8 тыс. т угля в год). Это наиболее передовая техника, не уступающая по уровню лучшим зарубежным аналогам, таким как бельгийская Lambiotte или французская Navarre. Главные принципы работы – вертикальное (сверху вниз), движение сырья, наличие внутреннего теплоносителя и конденсация пирогазов.

Однако большая часть некрупных российских производств работают на горизонтальных установках периодического действия разной конструкции. Часто встречаются печи в виде горизонтально вытянутых сооружений с вертикальным расположением реторт, расположенных в теле печи (в зонах сушки и пиролиза), и вынимаемых краном. Проекты печей выполняют разные компании из России. Высокотехнологичные углевыжигательные установки производят такие фирмы, как «Промтехресурс», «Волго-Вятская промышленная компания», «Урман», «Эколон». На рынке представлен комплекс «Кулибин» от компании «Русский уголь».

В экологичности углежжения, как водится, есть нюансы. Если оборудование устаревшее или площадка организована с нарушениями, то предприятие с большой долей вероятности будет загрязнять атмосферу сажей, формальдегидом, бензопиреном и другими вредными веществами. Соседство с таким производством нежелательно, а работать на нем небезопасно. Бывали случаи пожаров прямо в цехах углевыжигательных заводов и на близлежащих территориях. Но если производство современное и организовано профессионально, а печи оборудованы газоочистительными установками, то оно считается экологически чистым, работает почти без дыма и пыли.

Примеры передового оборудования

Одним из лучших проектантов, стоявших у истоков брикетирования угля, считалось АО «Лонас Технология» (Санкт-Петербург), образованное еще в начале 1990-х годов. К сожалению, организация обанкротилась несколько лет назад и в январе 2023 года была ликвидирована.

ООО «Лесотехническая компания» (Иркутская область) разработала принципиально новый способ брикетирования. Ноу-хау – предварительная обработка сырья паром для придания опилкам пластичности и дальнейшего формирования брикетов, как угольных, так и топливных. За счет горячего спаивания брикеты хорошо держат форму и не рассыпаются при обжиге. По этой технологии будут работать строящиеся сейчас заводы во Владимирской и Костромской областях и работает завод под Ригой.

Инжиниринговая компания «Сибирский биоуголь» развивает собственную технологию конвейерного пиролиза. Предприятие предлагает оборудование для производства древесноугольных брикетов типа PiniKey из опилок, которые предварительно сушатся в специальной аэродинамической сушилке. Технология успешно используется – компания организовала на площадке в Томской области производство угля в брикетах для барбекю, а также кальянных углей, не уступающих по качеству импортным кокосовым.

Прямо сейчас крупное производство создается в г. Кодинске Красноярского края, где на отходах Приангарского ЛПК Segeza Group монтируется производственная линия мощностью 72 тыс. т угля в год с применением оборудования и технологии выпуска брикетов «Корпорации Экокарбон». Первая линия из десяти уже запущена в эксплуатацию. Всю продукцию планируется направлять на кремниевое производство «Русал». Ранее «Корпорация Экокарбон» поставила аналогичную установку ООО «Медео» в Красноярском крае. При успешном освоении мощностей этот проект может стать крупнейшим в стране.

Для передового оборудования характерно наличие важного постпроизводственного этапа – стабилизации. Проблема в том, что древесный уголь (и брикеты, в частности) имеет склонность к самовозгоранию, что препятствует безопасным перевозкам. При стабилизации (контролируемом охлаждении) снижаются критические параметры контакта угля с воздухом и тем самым предотвращается риск самовоспламенения.

Динамика производства

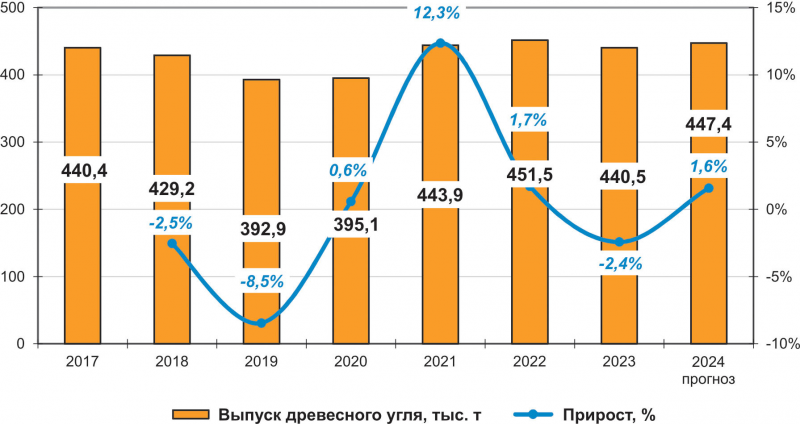

Важный момент, который при изучении рынка нельзя сбрасывать со счетов, – недостоверная статистика. Специфика производства древесного угля такова, что это серый рынок. Значительная часть игроков – небольшие предприятия, «семейные заводы», в том числе индивидуальные предприниматели, которые освобождены от сдачи отчетности по выпуску и отгрузкам. Росстат учитывает объемы производства, приходящиеся на долю малых предприятий и теневого сектора экономики, но далеко не полностью.

В результате количественные данные о производстве древесного угля в России занижены не менее чем в 5–6 раз. По официальной статистике, общий объем выпуска еще ни разу не доходил до 80 тыс. т. Лучший показатель был продемонстрирован в 2022 году, когда было произведено 75,2 тыс. т. Такие показатели не выдерживают критики, поскольку только в 2019 году на экспорт ушло почти 60 тыс. тонн.

Игроки рынка полагают, что производство древесного угля в России составляет не менее 450–500 тыс. т. По расчетам, примерно 200 тыс. т в год расходится по сетевым магазинам (фасованный уголь в розницу), около 100 тыс. т приобретают рестораны, примерно 50 тыс. т используется в рудотермическом производстве (металлургия), еще 50 тыс. т идет на другие цели (производство активированного угля, очистительных установок и проч.), кроме того, примерно 20 тыс. т даже сейчас, в условиях санкций, составляет экспорт, который, раньше был в три раза больше. Таким образом, данные официальной статистики можно скорректировать, увеличив пропорционально предполагаемому спросу (рис. 1).

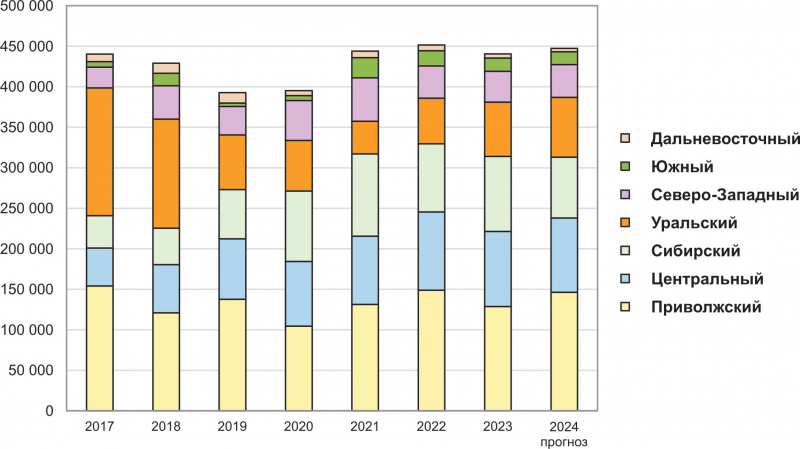

Неравномерное распространение

По России выпуск древесного угля распределен неравномерно, хотя исходного сырья везде достаточно. Согласно официальной статистике, до 2019 года больше других выделялся Уральский федеральный округ, но затем его активность резко упала (к 2021 году в 4,5 раза), но теперь в УФО производится примерно столько же, сколько в Центральном и Сибирском округах, а лидерство осталось за Приволжским. Вероятно, в УФО выпуск угля прекратило какое-то крупное предприятие, или даже несколько. Но, судя по росту производства в 2022–2024 годах, вместо утраченных активов появились новые.

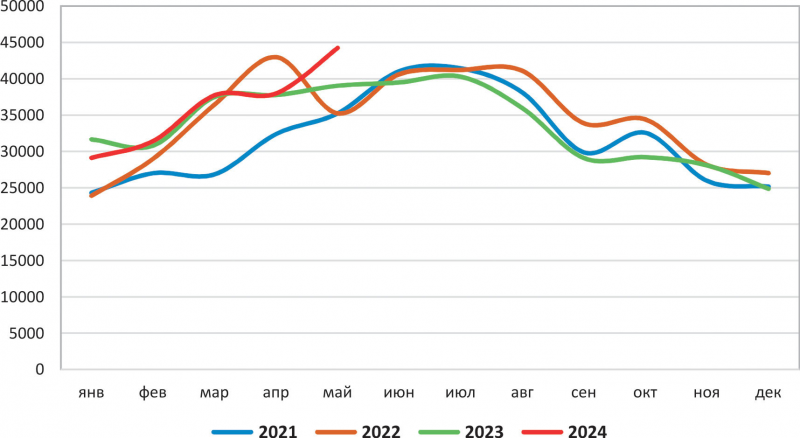

Сезонность

Производство древесного угля относится к категории сезонных. Иногда сезонность даже называют в числе недостатков этого бизнеса. Однако, судя по разбивке производства, сезонность эта не критичная. Минимум загруженности приходится на начало и конец года, а самые активные месяцы – летние. Очевидно, это связано с сезоном отпусков и летним времяпрепровождением на открытом воздухе. Разница в объемах «январь к июлю» существенная, но полных простоев в течение года нет. Интересно, что в 2022 году самым загруженным оказался апрель, а в 2024 году максимальная активность была в мае.

Производители

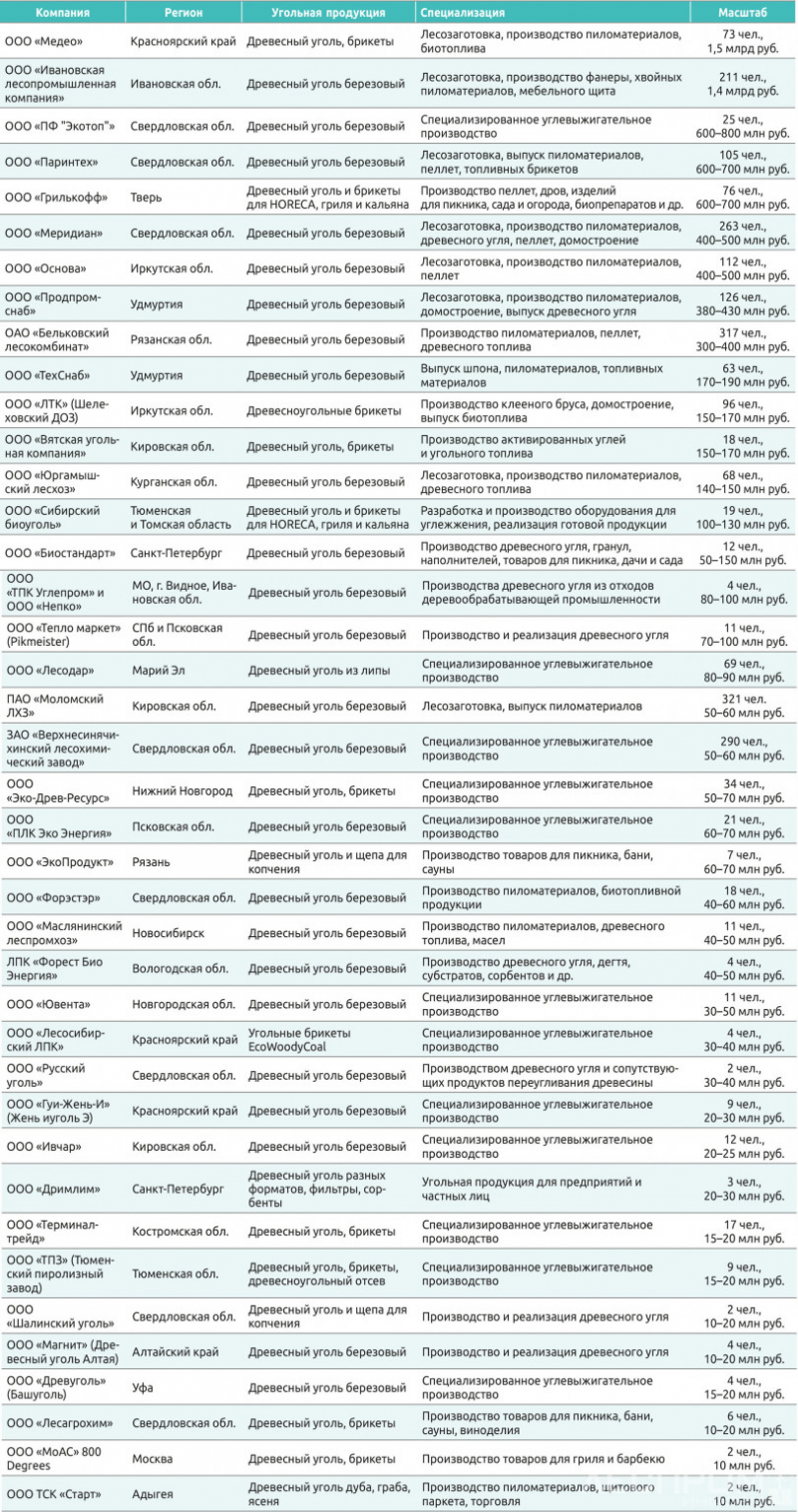

Производители на этот рынок приходят самые разные. Есть крупные лесоперерабатывающие комбинаты, производители пиломатериалов или древесных плит, домостроительные компании, которые из своих древесных отходов производят уголь как побочный продукт. Но пока они редкость, большинство деревообработчиков низкосортную древесину продают либо утилизируют. Так что основная часть игроков на рынке биоугля – это специализированные углевыжигательные заводы разной производственной мощности. Промышленных гигантов на рынке, можно сказать, нет. Это бизнес среднего и мелкого масштаба.

Большинство предприятий, кроме выпуска древесного угля, занимаются производством или продажей сопутствующей продукции. Есть много небольших компаний, которые производят только уголь. Основные производители малых объемов продукции – это мини-заводы и индивидуальные предприниматели (ИП), которые в статье не представлены. В некоторых регионах работают десятки нелегальных «углежогов». Но ИП – это не всегда кустарщина, в числе крупных ИП можно, например, назвать калининградский бренд Coalbaltic, который выпускает более 4500 т древесного угля в год.

Точное число функционирующих угольных заводов неизвестно. Вероятно, в стране работают сотни производителей-углежогов. По состоянию на лето 2024 года удалось найти 40 наиболее заметных игроков рынка, выяснить их оценочный масштаб (списочная численность сотрудников и средняя выручка) и специализацию (табл. 1). Некоторые из них активно работают на рынке, рекламируют себя и продвигают собственные бренды в сетевых магазинах. Но есть и такие, которые работают на локальных рынках и по той или иной причине избегают публичности. Информация о подобных игроках крайне скудная. Ряд крупных производителей предлагают брендирование упаковки. Нередко они продают уголь оптом мелким компаниям, которые фасуют его в собственную брендовую упаковку. Так создается впечатление, что производителей много.

В таблице 1 не указаны предприятия, выпускающие активированный уголь для медицинских целей, для изготовления фильтров, лакокрасочных материалов и т. п. Так, в большинстве аналитических материалов, посвященных рынку древесного угля, список крупнейших игроков возглавляет АО «Сорбент» (Пермский край). АО «Сорбент» – производитель активированного угля, коагулянтов, средств фильтрации, систем подготовки и очистки воды, средств защиты и другой готовой продукции. Предприятие это действительно крупное, с выручкой более 3,5 млрд руб. и среднесписочной численностью сотрудников 1055 человек. Несмотря на это, оно стоит особняком, так как не выпускает обычный древесный уголь для бытовых нужд. На предприятии несколько угольных цехов, оно производит древесный уголь для собственных нужд, но не занимается его реализацией, а предлагает гранулированные, пеллетированные и порошковые угли.

Похожим образом работает ООО «Пермский завод сорбентов "Уралхимсорб"». По сравнению с АО «Сорбент», это небольшое предприятие, в его ассортименте продукции есть уголь для розжига, но в основном оно производит специальные марки активного (активированного) угля с пониженной зольностью для ликероводочного производства, крупнозернистый уголь для золотодобывающей промышленности и водоподготовки.

Немного о мощностях. Объем производства 80–100 т угля в месяц можно считать небольшим. Мощность от 100 до 300 т в месяц определяет среднее предприятие. Крупным считается производство, выпускающее 300–400 т угля в месяц (около 3–4 тыс. т в год). На крупных заводах могут быть десятки печей.

К примеру, «Ивановская лесопромышленная компания» – крупный комбинат, но мощности по переработке отходов небольшие – в 2018 году составляли всего 12 т в месяц. Тюменский пиролизный завод сообщает, что сейчас выпускает 100 т древесного (березового) угля в месяц и 60 т древесноугольных брикетов. А начинал с производства 10–20 т древесного угля в месяц. Производственная мощность «Тепломаркета» на сегодня до 180 т в месяц. «Ювента» выпускает ежемесячно 380 т древесного угля. Компания «Меридиан» – около 1,8 тыс. т в год. Производственные мощности «ПЛК Эко Энергия» составляют до 350 т в месяц. «Шалинский уголь» заявляет объем производства 120–150 т в месяц.

Завод «Эко-Древ-Ресурс» производит 400 т угля в месяц и называет себя крупнейшим в стране. На начальном этапе объем производства составлял около 1000 т угля в год, модернизация печей позволила увеличить выпуск до 5 тыс. т в год. Компания «ЭкоПродукт» утверждает, что является лидером производства в Центральном федеральном округе и реализует более 800 т продукции в месяц. Еще один претендент на лидерство – компания ООО «ПФ "Экотоп"», основанная в 2009 году и называющая себя крупнейшим производителем и поставщиком древесного угля в РФ и странах ближнего зарубежья. Производственные активы компании расположены в трех регионах России: Удмуртской Республике, Свердловской области и Пермском крае. Общий объем реализации составляет 50 тыс. т древесного угля в год.

Цены

Розничная цена килограмма упакованного угля в июле 2024 года составляла от 45 до 70 руб., оптовая – от 35 до 65 руб. Цена весового древесного угля (навалом) начинается с 25 руб. за килограмм. Цена продукции зависит от категории качества, фракции, древесной породы и других параметров. Напрямую у заводов покупать выгоднее, в супермаркетах наценка доходит до 50%.

Цены производителей на древесный уголь после 2020 года демонстрируют ажиотажный рост. Обычно рост цен сопровождается ростом производства. За пять лет отпускная цена подскочила до 39 тыс. руб. за тонну (по состоянию на июнь 2024 года). То есть с 2020 года выросла почти в три раза. Такая динамика однозначно указывает на увеличение спроса, так как 10 лет назад производители древесного угля сетовали, что цена на их продукт почти не растет.

Привозная экзотика

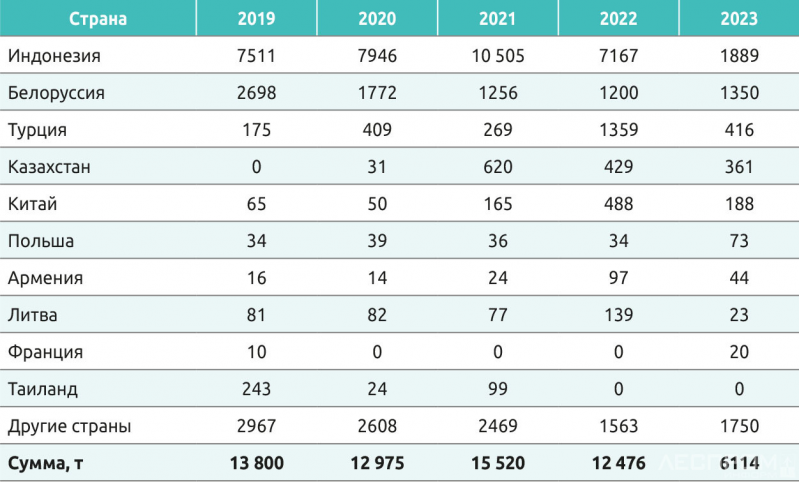

Импортный древесный уголь на рынке есть, хотя немного. Несколько лет назад общий объем импорта составлял 12–15 тыс. т, это не больше 5% внутреннего рынка. Сейчас импорт упал до 6 тыс. т. Лидером по поставкам древесного угля в Россию в 2019–2023 годах оставалась Индонезия, хотя ее поставки заметно сократились. В 2021 году индонезийский уголь составлял почти 70% российского импорта, а в 2023 году его доля упала до 35%. Так что зарубежный уголь из бамбука и скорлупы кокосовых орехов по-прежнему импортируется.

До недавнего времени уголь поставляли Турция, Китай, Польша, Франция, Таиланд. Весомая доля также у ближайших соседей – Беларуси и Казахстана. Они поставляют более традиционный вариант – березовый уголь.

Экспортные возможности

Каждый промышленник в России хотел бы заниматься продуктом, имеющим хорошие экспортные перспективы. Спрос на топливо из возобновляемого сырья в ЕС высок, но возить за рубеж уголь накладно из-за его низкой насыпной плотности. При дальних перевозках транспортировка может оказаться дороже самого продукта. Сведения о том, что из России вывозилось до 90% производимого древесного угля, не соответствуют действительности. Масштаб экспорта был скромнее.

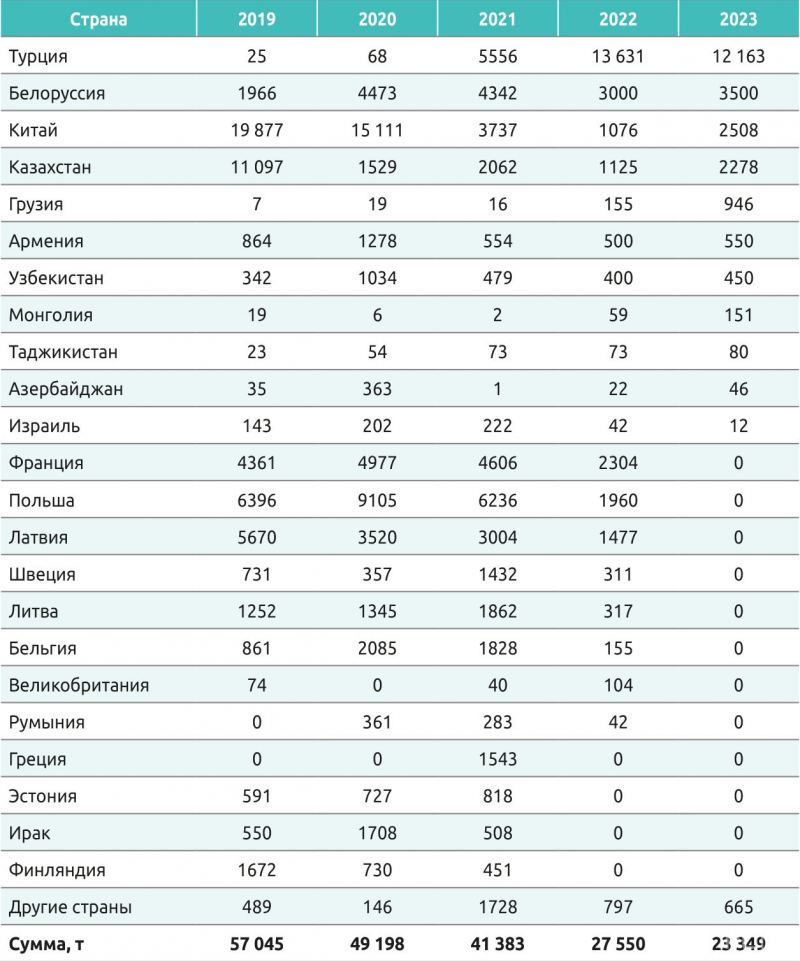

Ключевым направлением экспорта российского древесного угля до 2022 года были страны ЕС. Наиболее крупные поставки были во Францию, Польшу, Латвию, Швецию, Литву, Бельгию, Великобританию, Румынию, Грецию, Эстонию, Финляндию (табл. 3). В последние два года экспорт по этим направлениям по понятным причинам нулевой. Санкции создали немало проблем, поскольку у многих российских предприятий были обширные планы на экспортную деятельность. Даже у производителей средней руки были заключены экспортные контракты с покупателями из Западной Европы, получены сертификаты FSC и другая документация. Российский древесный уголь пользовался спросом европейских металлургических, медных комбинатов и других секторов промышленности в том числе из-за конкурентоспособных цен.

После того как страны Европы отпали, в лидеры импортеров в 2022–2023 годах вышла Турция, куда теперь поставляется 12–13 тыс. т угля ежегодно. Это больше 40% всего текущего российского экспорта. На второй позиции обосновалась Белоруссия, традиционно закупающая не менее 3 тыс. т угля в год. Также немалые объемы закупок у других соседних стран – Казахстана, Грузии, Армении, Узбекистана. Остальные сбытовые направления пока в зачаточном состоянии.

Но самый заманчивый рынок сбыта для отечественных углежогов, разумеется, Китай. Во-первых, потенциал китайского рынка большой. Во-вторых, он может дать преимущество производителям, открывающим бизнес в Сибири и на Дальнем Востоке. Но пока назвать стабильными китайские контракты нельзя. К примеру, в 2019 году в Поднебесную было отправлено почти 20 тыс. т продукции, в том числе древесно-угольные брикеты, уголь для почвенного субстрата и косметических целей, ряд карбюризаторов и абсорберов. Но в 2020 году объемы снизились до 15 тыс. т из-за пандемии коронавируса и связанных с ней ограничений. Казалось бы, потом сбыт должен был восстановиться, однако он продолжал падать.

Помимо Китая, высокое потребление древесного угля характерно для рынков стран Восточной Азии (Таиланда, Вьетнама, Камбоджи, Южной Кореи, Японии), а также Латинской Америки, где местная кухня сильно зависит от этой продукции. Но выйти на эти направления российским производителям непросто. К тому же экспортный потенциал этих стран ограничен ввиду небольшой емкости целевых рынков.

Перспективы рынка

Поскольку экспортные направления перестали быть ключевыми, приходится развивать внутренний рынок древесного угля. Он не выступает конкурентом бурому и каменному углю, поскольку почти не применяется в качестве средства обогрева. Тут гораздо больше перспектив у топливных гранул, брикетов, технологической щепы и другого биотоплива, в том числе обычных дров.

Российский рынок сейчас представлен малым и средним бизнесом, который ориентирован на продажу древесного угля для приготовления пищи. Сегмент ресторанного и бытового применения продукта сохранит свою долю рынка, возможно, она будет увеличиваться за счет развития внутреннего туризма и растущей популярности индивидуального домостроения с дальнейшим формированием культуры загородной жизни. В пандемию многие жители страны открыли для себя удобства загородной жизни со всеми атрибутами – баней, сауной, а также приготовлением пищи на гриле, мангале и т. д. Кроме того, после пандемии начался взрывной рост ресторанного бизнеса, а также домашнего туризма. Значительная часть древесного угля используется как раз в этих сферах, поэтому рост потребления вполне закономерен.

Второй вариант – переориентация направлений сбыта. Западные потребители уже почти два года закрыты для российских производителей из-за санкций, и в качестве приоритетных направлений теперь выступают Средняя и Юго-Восточная Азия, Китай, а также страны Таможенного союза и СНГ. Быстро поменять рынки сбыта не получается, но уголь хорошо складируется и хранится, поэтому производители сейчас работают в расчете на активизацию поставок в будущем.

Другие сферы применения, в которых можно подстегнуть спрос, это производство продуктов для очистки воды, фармация и другие медицинские сегменты. Вовлечение новых игроков подогреет здоровые принципы соревновательности. При всей своей простоте и «одинаковости» древесный уголь очень сильно различается по качеству, поэтому рынок входит в период острой конкуренции. Новые современные технологии и установки станут вытеснять с рынка кустарные. В ближайшие годы будет развиваться брикетирование и гранулирование. Отсев древесного угля тоже можно продавать. Но сейчас сложное время, и для многих компаний вхождение в новый проект затруднительно финансово – высокая ключевая ставка, дорогие кредиты. Без помощи государства и профильных ассоциаций переход на массовое качественное производство древесного угля может и не состояться.

Акцент на металлургии

Но главная надежда – это развитие использования угля в металлургии. Иногда звучат смелые заявления о способности древесного угля заменить кокс в металлургическом производстве. По ряду показателей древесный уголь действительно превосходит каменноугольный кокс (низкая зольность, отсутствие серы, отсутствие выделения CH4 при выделении O2).

По оценкам зарубежных аналитиков, в ряде стран (Китае, США, Бразилии, Великобритании и др.) объемы потребления брикетированного угля металлургическими предприятиями достигают 6–8 млн т в год. Для российского рынка это заоблачные цифры, сейчас потребление угля в этой отрасли крайне незначительно. По состоянию на 2024 год он применяется в кремниевом производстве на заводах компании «Русал», то есть используется одной компанией в стране. Поэтому даже спрос в скромном объеме 0,5 млн т вызвал бы взрывной рост производства древесного угля.

Выход на массовое производство даст и положительные экологические эффекты: очистка территории страны от отходов древесины, интенсивность лесовосстановления, снижение углеродного следа от работы металлургических заводов и др. Но для этого на рынке должно появиться стабильное предложение качественного угля в промышленных объемах, так как металлургия – это безостановочное производство, в котором перебои с сырьем недопустимы.

Уголь или угольные брикеты для черной металлургии должны иметь следующие характеристики:

- высокое содержание углерода;

- повышенная твердость;

- предельно низкая зольность;

- отсутствие азота и других примесей;

- низкий риск самовозгорания.

И все это при конкурентоспособной цене.

Сложный набор требований. Поэтому пока в металлургии применяется кокс. И даже щепа все еще выгоднее, чем древесный уголь, хотя ее теплотворная способность составляет 18–19 MДж/кг, а древесного угля – 30–33 МДж/кг.

По всей видимости, с этой непростой задачей способны справиться угольные брикеты. Брикетирование позволяет увеличить плотность угля почти в три раза, снижает гигроскопичность и позволяет стабилизировать качественные характеристики. К тому же именно брикетирование опилок способно решить проблему отходов хвойного пиловочника, ведь это мягкие сорта древесины и для производства кускового угля не подходят. Главное – наладить выпуск чистых брикетов без посторонних примесей (крахмала и других типов связующего). И, как мы видим, такие производства в стране развиваются.

Российские металлурги выражают большую заинтересованность в использовании древесного угля. Тема обсуждается на государственном уровне, в рабочих совещаниях принимают участие Минприроды, Минпромторг, Рослесхоз, профильные комитеты Госдумы, производители угля и стали, эксперты рынка. Есть вероятность, что на рубеже 2024 и 2025 годов произойдет долгожданный перелом и древесный уголь будет использоваться в промышленных масштабах.

Текст Вера Никольская директор по исследованиям агентства Abarus Market Research

Инфографика Abarus Market Research на основе данных Росстат и Trademap.org