Возвращение к здравому смыслу

Лизинговый бизнес в России серьезно пострадал от кризиса. В докризисный период его ежегодный темп прироста лсоставлял не менее 50%. Сейчас же по объему нового бизнеса, как свидетельствуют данные «ЭКСПЕРТ РА», лизинговая отрасль оказалась отброшена назад на четыре года (диаграмма 1). Какие новые моменты привнесло в деятельность лизинговых компаний (ЛК) осознание этого факта участниками инвестиционного процесса и как создавшееся положение отразилось на клиентах-лизингополучателях?

Иллюстрации см. в PDF-версии статьи

До начала 2008 года стремительный рост лизинга сопровождался активным развитием филиальных сетей лизинговых компаний, ростом численности их штатов, нацеленностью на прирост объемов, ориентацией на количественные результаты. С началом кризиса акцент на объемные показатели обернулся для лизинговых компаний в первый момент потерей ориентации в бурных волнах событий, неадекватностью оценок рынка и реагирования на изменения обстановки на нем.

Значимым риск-фактором в деятельности лизинговых компаний стало отсутствие у них регламентированных бизнес-процессов и служб внутреннего контроля. До кризиса регулярно возникали ситуации, когда клиенты «диктовали условия», то и дело угрожая уходом к другому лизингодателю. Внешне хорошие, комфортные отношения с лизингополучателем стояли на первом месте, лизинговые компании лояльно относились к просроченным задолженностям, и мало кто думал о том, что произойдет с бизнесом клиента, когда грянет кризис.

Другим значимым риск-фактором была нацеленность на наращивание объемов лизингового бизнеса любой ценой в целях удержания и расширения доли рынка, что привело как к снижению достаточности капитала, так и к росту мошеннических сделок, поскольку оценке и мониторингу клиентов уделялось недостаточно внимания, впрочем, как и контролю за сделками.

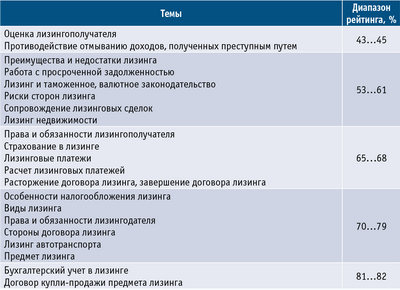

Слабость риск-менеджмента в лизинговой отрасли косвенно характеризуют результаты открытой сертификации специалистов по лизингу, две сессии которой прошли в 2009 году («ЛПИ» писал об этом в № 66 и 67). Показательно распределение тематики вопросов теста по уровню сложности для участников, что иллюстрирует табл. 1, в которой представлена в порядке возрастания рейтинга (доли правильных ответов) 21 тема.

Данные табл. 1 свидетельствуют о серьезной недооценке сотрудниками лизинговых компаний значимости для их профессиональной деятельности ключевых тезисов: «Знай своего клиента», «Понимай, зачем клиенту лизинг» и «Незнание закона не освобождает от ответственности». Все это при недостаточном знании рисков лизингового бизнеса, прав и обязанностей лизингополучателей и, что совсем удивительно, расчета лизинговых платежей.

В том числе и из-за такого отношения к профессиональным знаниям к концу 2009 года практически все лизинговые компании имели портфель c просроченной задолженностью и внушительный перечень изъятого имущества. Справедливости ради следует отметить, что универсальные лизинговые компании оказались в целом в более благоприятном положении, чем специализированные, поскольку кризис носит структурный характер.

Следствием кризиса явилось то, что практически все лизинговые компании создали отделы или даже дочерние компании по изъятию своего имущества у лизингополучателей, не исполняющих обязательств, и его реализации. В компаниях с широким региональным охватом, которым из-за географического фактора трудно осуществлять мониторинг предметов лизинга и решать другие организационные вопросы, эта работа была гораздо более сложной и затратной. К тому же многие сократили свое присутствие в регионах, проведя оптимизацию затрат на содержание филиальной сети.

К настоящему времени подавляющее большинство лизингодателей отработали бизнес-процессы и процедуры, до организации которых в докризисное время, что называется, просто не доходили руки. Ведь раньше если какая-то из лизинговых компаний и пыталась работать на упреждение стрессовых ситуаций, то эти попытки были спорадическими, из серии «выдалась свободная минутка – займемся нужным делом». Наконец-то упорядочена и формализована внутренняя работа компаний по погашению дебиторской задолженности, составлены необходимые регламенты. Можно уверенно говорить о том, что сейчас лизинговые компании примерно одинаково жестко, но адекватно подходят к лизингополучателям в части сумм и сроков внесения лизинговых платежей.

Со стороны лизингодателей появился спрос на судебные и арбитражные услуги и мониторинг лизингового имущества, соответственно, на рынке могут иметь успех квалифицированные компании-аутсорсеры. В то же время опыт работы лизинговых компаний с коллекторскими агентствами и фирмами по изъятию имущества оказался скорее отрицательным, чем положительным, как, впрочем, и опыт работы с лизинговыми брокерами. Опыт же взаимодействия с банками достоин отдельного описания.

компаний

Традиционно в России банковское кредитование удовлетворяло более 70% потребности лизинговых компаний в финансировании лизинговых сделок. С другой стороны, доля лизингодателей как отдельного класса заемщиков в портфеле банков доходила до 15%. Однако, по данным «ЭКСПЕРТ РА», с развитием кризиса ситуация изменилась (табл. 2).

Данные табл. 2 свидетельствуют о том, что в ходе разворачивания кризиса на фоне неизменной доли собственных средств лизинговых компаний основным источником финансирования являлись (и сейчас являются) долгосрочные банковские кредиты. Их доля в структуре финансирования снизилась несущественно при одновременном коллапсе доли краткосрочных кредитов и снижении почти в два раза доли источников небанковского происхождения.

Выпавшие источники небанковского и краткосрочного банковского финансирования были замещены прочими источниками (в терминологии «Эксперт» РА), в которых учтены в том числе авансы лизингополучателей. Именно так лизинговой отрасли пришлось реагировать на изменения рыночной ситуации, причем имея в качестве опоры фактически только один отечественный капитал. Ведь известно, что суммарный капитал лизинговой отрасли на три четверти является российским, а среди компаний преобладают независимые лизинговые фирмы, на долю которых, по различным оценкам, приходятся три пятых всего лизингового капитала.

Со второй половины 2008 года, в условиях начавшегося снижения объемов финансирования, ограничения доступа к нему лизинговых компаний и ужесточения требований к ним и их клиентам, лизингодатели были вынуждены переориентироваться, как это было показано выше, на использование денежных средств и своих клиентов, и собственников. Эти средства оказались единственным реальным источником, позволившим ЛК остаться на рынке.

На фоне спазма кредитования точка зрения инвесторов на саму возможность финансирования лизинговой отрасли претерпела эволюционные изменения, произошедшие в два этапа.

На первом этапе поведение банков определялось их потребностью в сохранении собственной ликвидности, а в широком смысле – инстинктом самосохранения, чем, собственно, и объясняется коллапс кредитования. По данным Института экономики переходного периода (ИЭПП), процент предпринимателей, оценивающих условия предоставления банковских кредитов как нормальные, стал снижаться во втором квартале 2008 года, упав в декабре с почти 80 до 17%.

Второй этап, начавшийся во втором квартале 2009 года, охарактеризовался ограниченностью финансовых ресурсов у банков и выбором ими наиболее приоритетных проектов для финансирования. Это проявилось в сокращении сроков финансирования; ужесточении требований к заемщикам, в том числе лизинговым компаниям; более детальном рассмотрении качества лизингового портфеля; смещении приоритетов при принятии решения о финансировании: если ранее банки больше внимания уделяли финансовому состоянию клиентов, то теперь глубже анализируют сами лизинговые компании.

Таким образом, на втором этапе на первый план вышли вопросы качества банковской работы, и роль процентной ставки как регулятора банковской ликвидности перестала быть решающей, более того, ставки у серьезных банков для первоклассных заемщиков стали снижаться.

Однако ограниченность финансовых ресурсов у банков, связанная в том числе с отсутствием «дешевых западных денег», и резко возросший объем работы банков по поиску и выявлению действительно экономически эффективных проектов, нуждающихся в финансировании, обусловили в конечном счете общее повышение стоимости финансирования для лизинговых компаний.

Эти процессы происходили на фоне развития представлений об избыточной ликвидности российской банковской системы.

Причины формирования такой ликвидности в целом понятны: государственная поддержка банковской системы, ослабление требований ЦБ РФ к обязательному резервированию, преобладание краткосрочных клиентских пассивов, снижение потребности в финансировании у надежных заемщиков, неуверенность банков в развитии рыночной ситуации.

Проблема состоит в том, что, как бы ни менялись эти причины, все равно на сегодня банки в основном имеют краткосрочные денежные средства, в то время как лизинговым компаниям нужны долгосрочные ресурсы. И по-прежнему финансовый голод легче переживают лизинговые компании, которые созданы при банках, поскольку они поддерживаются в первую очередь.

Рассматривая возможности финансирования, нельзя оставить без ответа вопрос: «Избыточная банковская ликвидность – это вынужденная мера банков, новые реалии финансирования или миф?».

Можно ли в принципе лизинговым компаниям рассчитывать на свободные средства банков, тем более что, по данным ИЭПП, к ноябрю 2009 года доля предпринимателей, оценивающих условия предоставления банковских кредитов как нормальные, стала уже ближе к 50%. Думается, пока вряд ли, так как при непредвзятом изучении данных ЦБ РФ оказывается, что объем этих средств в номинальном исчислении не увеличился, более того – уменьшился (диаграмма 2).

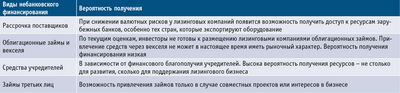

Закономерно возникает вопрос о возможности альтернативного (небанковского) финансирования лизинговых компаний в современных условиях. По оценке вице-президента Северо-Западной лизинговой ассоциации (СЗЛА) Дмитрия Корчагова, вероятность получения ЛК небанковского финансирования может быть такой, как показано в табл. 3.

Получается, что на сегодняшний день товарное кредитование, рассрочки и другое содействие поставщиков может занять вторую строчку по значимости после средств учредителей (собственников) при использовании небанковских источников финансирования.

Спасая себя во время кризиса, отечественная банковская система пошла по пути наименьшего сопротивления, реализовав лежащие на поверхности, внешне очевидные меры, среди которых на первом месте, естественно, было поднятие процентных и непроцентных ставок по уже заключенным кредитным договорам. Оставив в стороне этическую сторону такого решения, рассмотрим его практические последствия.

У лизинговых компаний, оказавшихся между «банковским молотом» и «клиентской наковальней», возникли варианты, которые касаются того, что делать в данной ситуации:

- подписывать дополнительные соглашения с банками об увеличении стоимости ресурсов и зеркально с клиентами соглашения об повышении ставок по договорам лизинга;

- досрочно гасить кредиты и перекредитовываться из других источников;

- отстаивать действующую ставку в судебном порядке;

- находить договорные компромиссы, но какие?

Действительно, непросто найти адекватный ответ на вопрос, затрагивающий интересы всех без исключения лизинговых компаний: «Какой формат взаимодействия необходимо выбрать лизинговым компаниям и банкам?» Ведь в истории эволюции взаимоотношений «банк – клиент» уже была попытка перейти от отношений «жесткая конкуренция» через отношения «кредитор – заемщик» к отношениям «партнеры», и возврат в прошлое является тупиковым путем развития делового сотрудничества.

Думается, что все участники инвестиционного процесса – банки, лизинговые компании, клиенты – только выиграют, если признают очевидный факт: как для банка, так и для клиента ЛК играет роль финансового демпфера, профессионального финансового посредника, управляющего рисками. Речь, конечно, идет не о «конвертерах – трансформаторах банковских кредитов», а о действительно осознающих свою инвестиционную миссию лизинговых компаниях.

Кризис также изменил кадровую политику лизинговых компаний. Практически каждая из них столкнулась с необходимостью либо сократить персонал, либо перестроить свою организационную структуру.

При первых признаках появления проблемной задолженности многие лизинговые компании пытались переквалифицировать своих менеджеров в сотрудников по работе с проблемными клиентами. Правда, в большинстве случаев этот опыт успехом не увенчался, так как подобная деятельность требует определенного поведения, отличного от поведения клиентского менеджера, пытающегося «обиходить» клиента. Более эффективной оказалась переориентация сотрудников на реализацию изъятой техники. Следует отметить, что изменилась мотивация персонала. Вместо мотивации, зависящей от прямых продаж, стали применяться методы, не связанные напрямую с продажами, и используется мотивация проведения мероприятий.

В целом можно констатировать, что ядро кадрового состава в лизинговых компаниях было сохранено за счет перераспределения функций сотрудников в соответствии с задачами, поставленными во время кризиса, и одновременного усиления службы безопасности и юридической службы.

Кризис показал, что вопрос защиты прав собственности является самым актуальным. Судебно-процессуальная система сейчас построена таким образом, что лизинговой компании приходится месяцами доказывать, что она является собственником имущества, переданного ею в лизинг. За это время имущество может быть не единожды перепродано, перезаложено и таким образом практически потеряно для лизинговой компании.

Если говорить о перспективах развития лизингового бизнеса в нашей стране, то настроение у профессиональных игроков по сравнению с началом 2009 года более позитивное. Банки опять начинают обращать внимание на лизинговые компании, финансирование которых стало более доступным.

В 2010 году прогнозируется незначительный рост объема рынка лизинга по сравнению с 2009-м. Несмотря на то что кризис продолжается и рынок по-прежнему теряет отдельных участников, на нем останутся те, кто окажется более профессиональным и кого эти испытания только закалят.

Геннадий КОВАЛЕНКО, к. э. н., СПбПИ

В статье использованы материалы бизнес-конференции, организованной СЗЛА 2 декабря 2009 года в Санкт-Петербурге