Производство фанеры в России

Экономический подъем 1999−2007 и кризис 2008−2009 годов

В 1998 году вследствие катастрофического падения цен на нефть, поступления от которой составляли основу бюджета государства, в России была проведена девальвация рубля.

Рис. 1. Основные регионы-производители клееной фанеры в России в 2009 году, тыс. м

Рис. 2. Динамика территориального размещения фанерного производства в России в 1990–2009 годах, тыс. м

Рисунки к статье «Фанерное производство в Российской Федерации» смотрите в PDF-версии журнала

федеральным округам РФ в 1998, 2007–2009 годах (по данным

Росстата), тыс. м

После девальвации российской валюты в стране начался экономический подъем. За период с 1999 по 2007 год производство клееной фанеры в России выросло в 2,5 раза по сравнению с 1998 годом, в основном за счет роста внутреннего потребления (табл. 1).

С 1999 по 2007 год наибольший рост (в 4 раза по сравнению с 1998 годом) демонстрировал Уральский ФО, что объясняется эффектом низкой базы, так как производство фанеры в этом регионе с 1990 по 1998 год сократилось почти в 2 раза.

Следует отметить, что в период экономического подъема в России было построено лишь три новых крупных предприятия: в 2000 году введен в строй ООО «Демидовский фанерный комбинат» (Владимирская область) мощностью 37 тыс. м клееной фанеры в год, в 2001-м − фанерный завод в ОАО «Фанплит» (Костромская область) мощностью 60 тыс. м в год, и в конце 2008 года введен в действие ООО «Вятский фанерный комбинат» (Кировская область) мощностью 90 тыс. м клееной фанеры в год.

В период экономического подъема в 1999−2007 годах на большинстве крупных предприятий отрасли была проведена реконструкция (расширение) производства. Однако в результате постоянно растущего спроса на клееную фанеру на внутреннем и внешнем рынках, несмотря на расширение мощностей предприятий, уровень их использования в отрасли достиг в 2007 году 94%.

Во время проведения рыночных реформ в России (1992−2007 годы) в фанерном производстве выросло число крупных предприятий. В 1990 году в России функционировало 11 крупных предприятий, каждое из которых вырабатывало более 50 тыс. м клееной фанеры в год. Ими было выпущено 833 тыс. м этой продукции, или 52,2% объема всей фанеры, выработанной в России.

К 1998 году число таких предприятий сократилось до восьми, они вырабатывали 519 тыс. м фанеры (47,1% от общего объема в стране). В 2008 году в России 22 крупных предприятия вырабатывали 1966 тыс. м клееной фанеры (75,8%).

В упомянутый период устойчиво росла средняя концентрация производства на крупных фанерных предприятиях. Концентрация производства на одно предприятие несколько снизилась в период застоя в экономике России и существенно выросла после 1998 года:

- 1990 год − 75,7 тыс. м;

- 1998 год − 64,9 тыс. м;

- 2008 год − 103,5 тыс. м.

Крупнейшие фанерные предприятия России в 2008 году:

- ОАО «Фанплит» (Костромская область) − 202,9 тыс. м;

- ООО «Сыктывкарский ФЗ» (Республика Коми) − 175,4 тыс. м;

- ООО «Пермский ФК» (Пермский край) − 159,2 тыс. м;

- ЗАО «Фанком» (Свердловская область) − 140,8 тыс. м.

В период экономического подъема в связи с высокой эффективностью фанерного производства в отрасли стало расти количество небольших предприятий (вырабатывавших до 20 тыс. м фанеры в год каждое). Как правило, для производства фанеры на таких предприятиях приобреталось оборудование, бывшее в употреблении, так как современное импортное оборудование было слишком дорогим для этих производств. В 1990 году таких предприятий было 23, их доля в общероссийском производстве составляла 10,8%, и изготавливали они 173 тыс. м фанеры. В 2008 году таких предприятий было уже 32, однако их доля в общероссийском производстве снизилась до 7,5%, и вырабатывали они 194 тыс. м фанеры.

В 2008 году финансовый кризис, разразившийся в мире, пришел и в Россию. В связи с этим лесопромышленный комплекс России также не обошелся без потерь. В 2008-м производство клееной фанеры сократилось по сравнению с 2007 годом на 7%. Однако особенно глубоко кризис поразил российскую фанерную промышленность в 2009 году, когда с падением объемов промышленного и жилищного строительства, а также производства мебели − основных потребителей фанеры − в России весьма существенно сократилось внутреннее потребление фанеры клееной. Поэтому производство фанеры в России по сравнению с 2008 годом сократилось на 18,7%.

Ниже приводятся данные, касающиеся производства фанеры ведущими регионами-производителями в 2009 году (рис. 1).

Как следует из графика, предприятия девяти крупнейших регионов-производителей в 2009 году вырабатывали 1457 тыс. м, или 69% всей российской фанеры. Иркутская область, предприятия которой вырабатывали 129 тыс. м фанеры, занимала седьмое место. Из 22 фанерных предприятий, вырабатывавших в 2008 году свыше 50 тыс. м фанеры каждое, в азиатской части России функционирует лишь одно − ООО «Илим Братск ДОК», что определяет весьма малую долю этой части России в производстве российской фанеры (рис. 2).

В 1990 году удельный вес фанеры, выработанной на предприятиях в азиатской части России, в общероссийском производстве клееной фанеры достигал 18%. К 2008 году их доля снизилась весьма существенно − до 8,8%. Традиционно более 60% фанеры, выработанной в России, экспортировалось. Ближайшие соседи России в Сибири и на Дальнем Востоке − Китай, Республика Корея и Япония − сами являются крупнейшими в мире производителями клееной фанеры. Но поскольку они импортировали из России большие объемы фанерного сырья, в российской фанере эти страны не нуждались. Основными рынками для российской фанеры в 2009 году были рынки ряда европейских стран, Египта, США и стран СНГ.

В 1990 году Россия занимала пятое место в мире по производству клееной фанеры после США, Индонезии, Японии и Канады. А в 2008 году − шестое место в мире после Китая, США, Малайзии, Индонезии и Бразилии.

В период с 1990 по 1998 год экспорт клееной фанеры из России вырос практически в 2,3 раза, внутреннее потребление сократилось более чем в 2,8 раза.

После девальвации рубля курс доллара в России вырос в 1999 году в сравнении с 1998 годом в 2,5 раза. Средние цены на фанеру в промышленности выросли с 2242 руб. за один кубометр в январе 1998-го до 3328 руб. в январе 1999 года (то есть, в 1,5 раза), но в долларовом выражении они упали с $374 до $152 (примерно в 2,5 раза). В отрасли начался экономический подъем, вызванный повышенным спросом на фанеру на внешнем рынке. Производство фанеры в стране стало расти быстрыми темпами.

клееной в России в 1998–2009 годах, тыс. м

За девять лет, c 1999 по 2007 год, производство фанеры в России выросло в 2,5 раза, среднегодовой темп прироста составил 10,8%. Однако экспорт фанеры за этот период вырос лишь в 2 раза (табл. 2).

Внутреннее потребление фанеры в России росло значительно более высокими темпами − за девять лет оно увеличилось в 3,6 раза. Только за 2007 год внутреннее потребление выросло почти на 30% и значительно превзошло уровень 1990 года.

С ростом внутреннего потребления клееной фанеры в России доля ее экспорта в общероссийских объемах производства фанеры постепенно снижалась. В 1998 году удельный вес экспорта фанеры в общероссийских объемах ее производства составлял 67%, к 2006-му он снизился до 60%, а в 2007 году, когда впервые за 16 лет произошло абсолютное снижение экспорта фанеры из России, этот показатель составил лишь 54% общероссийского объема производства фанеры. В 2007 году экспорт фанеры в США снизился до 248 тыс. м по сравнению с 2006-м (295 тыс.м) вследствие начавшегося спада в жилищном строительстве США. Произошло также существенное снижение экспорта фанеры в Египет: со 159 тыс. м в 2006 году до 96 тыс. м в 2007-м в связи с ростом импорта в Египет дешевой фанеры из Китая и Малайзии (в 2007 году цена российской экспортной фанеры достигала $504).

В 2008-м, с началом охватившего весь мир финансового кризиса, экспорт фанеры из России снизился по сравнению с 2007 годом на 11,8%. Доля экспорта в общих объемах производства фанеры упала до самого низкого с 1994 года уровня − 51%. В 2009 году, несмотря на углубление финансового кризиса в мире, отрасли удалось удержать объем экспорта фанеры на уровне 2008 года, но только за счет существенного снижения цен на экспортную фанеру. Удельный вес экспорта вновь вырос − до 63%.

фанеру в России в 1998–2009 годах

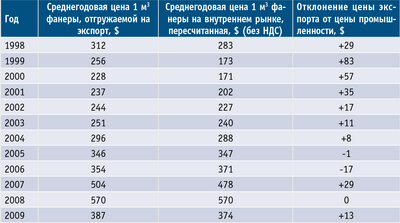

При оценке существенно выросшей в период рыночных реформ доли экспорта в производстве фанеры в России напрашивается вывод: благосостояние большинства фанерных заводов в основном зависит от экспорта фанеры, поэтому колебания цен на экспортную фанеру оказывают большое влияние на экономику предприятий (табл. 3).

В 1999 году, в начале подъема российской экономики, рентабельность производства экспортной фанеры в сравнении с рентабельностью производства фанеры для внутреннего рынка резко выросла − до 43%. Однако постоянный рост инфляции в России содействовал сближению цен на экспортную фанеру и фанеру для внутреннего рынка, несмотря на устойчивый рост экспортных цен. К 2004 году эта разница стала минимальной, и в 2005-м эти цены сравнялись. Таким образом, возможности экономического развития, полученные отраслью в результате девальвации рубля в 1998 году, к 2005-му оказались исчерпаны.

В 2007 году и в первом квартале 2008-го ситуация для российских экспортеров была крайне благоприятной из-за высоких темпов экономического роста в европейских странах. В основном это было связано с ростом жилищного строительства (пик строительства в большинстве европейских стран пришелся на 2007 год), а также с действием других факторов спроса. Потребление лесоматериалов для производства изделий из древесины и бумаги в Европе в 2007 году выросло. Европейские страны импортировали примерно 2/3 всего объема фанеры, экспортируемой в тот период из России. Благодаря этому цены на экспортную фанеру в России выросли в 2007-м по сравнению с 2006 годом на 42%. Однако в 2008 году мировой финансовый кризис разразился и в Европе.

годах

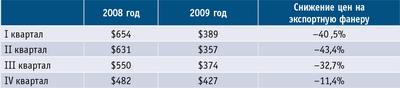

Тенденция снижения объемов экспорта клееной фанеры стала проявляться со второго квартала 2008 года и сохранилась в 2009-м. В первом квартале 2009 года экспорт фанеры из России составил 262 тыс. м − на 22% меньше, чем в тот же период 2008 года. В последующих кварталах года ситуация с экспортом фанеры улучшилась. Объемы экспорта в этот период выросли до 1064 тыс. м, то есть превысили соответствующие показатели предыдущего года на 8,8%. Благодаря этому экспорт фанеры в 2009 году составил 1334 тыс. м против 1326 тыс. м в 2008-м (100,6%). Однако, чтобы не потерять объемы экспорта, российские фанерщики вынуждены были существенно снизить цены. Со второго квартала 2008 года началось снижение цен на экспортную фанеру (табл. 4).

Падение цен на российскую экспортную фанеру в 2008 году можно охарактеризовать как чрезвычайно серьезное. По уровню цен отрасль была отброшена на три года назад. Лишь с третьего квартала 2009 года, цены на российскую экспортную фанеру начали расти.

Помимо общего снижения в мире спроса на материалы для строительства, одним из факторов, способствующих существенному снижению производства фанеры в России, является сравнительно узкий ассортимент товаров отечественных фанерных предприятий, которые они могут предложить для внешнего и внутреннего рынка. Во всем мире клееная фанера широко применяется в деревянном каркасном домостроении. Однако при производстве деревянных домов за рубежом используется не березовая фанера, а фанера из хвойных пород древесины.

В России же хвойной фанеры выпускается крайне мало − 8% от всего производимого объема, а в европейской части страны, где доля ввода жилых домов составляет 84% от общероссийского ввода жилья и вырабатывается свыше 90% фанеры от ее общероссийских объемов, и того меньше − всего 1,5%. Слабой стороной фанерного производства в России является также то, что предприятия выпускают в основном продукцию нецелевого назначения. В практике развитых стран более 60% вырабатываемой фанеры − это фанера специального и специализированного назначения, выпускаемая, как правило, в облагороженном виде. Так, известные финские компании Finnforest и Shaumann Wood успешно работают на мировом рынке, поставляя наряду со стандартной фанерой готовые к установке строительные детали − панели для наружной и внутренней отделки зданий. Такие панели поставляются с прозрачным или укрывистым лакокрасочным покрытием и могут иметь любые форматы, востребованные рынком.

Другой вид продукции − панели, облицованные пластиковыми пленками и обладающие высокой износостойкостью и сопротивляемостью воздействию агрессивных сред. Они широко применяются для устройства полов автобусов, грузовиков, железнодорожных вагонов, контейнеров, для напольных покрытий и стен в судостроении, палуб судов. За рубежом фанерные предприятия выпускают также столярную плиту. Это трех- или пятислойная плита, в которой средний слой − заполнение из деревянных реек. Столярные плиты применяются при производстве недорогой домашней мебели, складских стеллажей, дверей и т. п. Облицованные шпоном ценных пород, они используются при производстве дорогостоящей мебели. В Европе в 2008 году было выработано 531 тыс. м столярных плит. Ведущие страны-производители: Австрия (195 тыс. м), Германия (152 тыс. м), Италия (65 тыс. м) и Румыния (60 тыс. м). Производство столярной плиты в Китае в 2008 году составляло 12,6 млн м.

В мире наиболее востребована клееная фанера форматов 2440 х 1220 мм, 3050 х 1525 мм, 3500 х 1500 мм и некоторых других. Это так называемая большеформатная фанера. В настоящее время ее доля в мировом производстве и потреблении фанеры составляет примерно 70%.

В России в основном вырабатывается фанера форматом 1525 х 1525 мм − «квадратная» (63% от всей вырабатываемой в России фанеры). Доля большеформатной фанеры выросла с 20% в общем производстве российской фанеры в 1996 году, когда ее учет начал вести Росстат, до 37% от всего объема вырабатываемой в России фанеры в 2008-м. Невысокий удельный вес большеформатной фанеры в производстве фанеры в России объясняется отсутствием отечественного оборудования для ее изготовления, импортное же оборудование весьма капиталоемкое.

В условиях финансового кризиса главным направлением работы по предотвращению падения цен на клееную фанеру, снижения рентабельности предприятий, а также по повышению эффективности производства этого материала является снижение затрат на производство. Важнейшей статьей в себестоимости фанеры является сырье, доля которого в себестоимости достигает 40−45%. Необходимо отметить, что березовое фанерное сырье является наиболее дефицитным сортиментом в лесном комплексе, так как для производства фанеры требуется сырье относительно больших диаметров и высокого качества.

Однако доступные запасы березового фанерного сырья в европейской части России постоянно сокращаются, а вот расстояние, на которое доставляется сырье (от делянки до завода), наоборот, увеличивается.

Серьезным фактором роста цен на фанерное сырье стало также и то обстоятельство, что оно до середины 2007 года в значительных объемах экспортировалось за границу. Это привело к тому, что крупнейшие производители клееной фанеры в мире − Китай и Япония (соответственно 1-е и 6-е места) − почти не покупали ее в России. В 2007 году Китай импортировал из России 19,1 млн м хвойного круглого леса и 1,5 млн м березового кругляка, Япония − 5,1 млн м круглых хвойных лесоматериалов. Благодаря импортируемому из России хвойному кругляку Китай стал на мировом рынке ведущим экспортером хвойной фанеры.

Постановлением № 75 от 5 февраля 2007 года Правительство РФ ввело с 1 июля 2007 года вывозные таможенные пошлины на круглый лес, в три раза превышающие ранее действовавшие. С апреля 2008 года уровень вывозных таможенных пошлин указанным постановлением был увеличен еще на 20%.

Под давлением таможенного налогообложения экспорт фанерного сырья существенно сократился. Однако в 2009 году на этот процесс больше повлиял финансовый кризис, а не таможенные пошлины.

Так, например, если в четвертом квартале 2008 года в Финляндию было экспортировано 135 тыс. м фанерного сырья по цене $116/м, то в четвертом квартале 2009 года, при неизмененных таможенных пошлинах, − соответственно 1,7 тыс. м такого сырья по цене $91/м. Приведенные цены примерно в 1,5 раза выше тех, что платят за сырье российские фанерщики. Однако средняя цена на фанеру, экспортируемую финскими фанерщиками ($828/м в 2008 году), примерно в 1,5 раза выше, чем цена на экспортную российскую фанеру в тот же период.

В связи с этим при восстановлении на мировом рынке докризисного уровня спроса на березовую фанеру Финляндия может существенно увеличить импорт российского березового фанерного сырья, и его российские потребители не смогут этому воспрепятствовать.

Принимая во внимание то, что отечественная фанерная отрасль ориентирована на экспорт (в 2009 году уровень экспорта фанеры достиг 63% от всего объема произведенной фанеры в стране), необходимо уже в ближайшее время принять решение о введении запретительных таможенных пошлин на березовое фанерное сырье (коды ТН ВЭД 4403 99 510 1и 4403 99 510 2).

Валентин ПЕШКОВ, зав. сектором деревообрабатывающей промышленности ОАО «НИПИЭИлеспром»