Рынок бумажного сотового заполнителя

Экономический анализ показал: пустоты есть

Технология производства бумажного сотового заполнителя не представляется сложной, а перспективы использования простого, легкого, недорого материала в разных отраслях, в частности в производстве мебели и деревянных дверей, кажутся впечатляющими. Однако за 20 лет в России появились всего четыре новых завода, теперь их насчитывается пять. Достаточно ли этого числа российскому рынку?

Бумажный сотовый заполнитель (БСЗ) - материал, который изготавливают из бумаги или картона, - представляет собой множество смежных, изолированных друг от друга ячеек. Сечение ячеек чаще всего бывает шестигранным, и по форме они напоминают пчелиные соты (отсюда название «сотовый заполнитель»).

Основным параметром бумажного сотового заполнителя является размер ячейки, он обычно рассчитывается как диаметр окружности, в которую вписан шестигранник соты. Размер ячеек варьирует от 10 до 50 мм, высота (толщина) соты - от 10 до 100 мм. Длина сотового полотна может быть разной, но ширина обычно начинается с 850 мм.

Сотовый заполнитель изготавливается из бумаги для упаковки марки «Б», из картона для плоских слоев гофрокартона марки К1 или из шпульной бумаги марки «Б». Плотность картона - 140-200 г/м2. Как правило, все эти виды бумаги и картона производятся из макулатурного сырья. Самый качественный сотовый заполнитель изготавливают из крафт-картона (целлюлозного волокна).

Материал обладает многочисленными достоинствами. У сотовых панелей из всех конструкционных материалов соотношения «прочность/масса» и «жесткость/масса» из числа самых высоких. У конструкций из сотового заполнителя, состоящего до 95% из воздуха, хорошая звуко- и теплоизоляция (особенно у панелей с мелкими и средними ячейками). Немаловажны и такие характеристики, как экологическая чистота материала и его низкая стоимость. Бумажный сотовый заполнитель не требует дополнительной обработки перед применением, технологические процессы изготовления дверей и панелей с его использованием отличаются простотой, а вес готовых изделий существенно ниже, чем аналогичной продукции, изготовленной без применения бумажного сотового заполнителя, причем гарантируются высокие прочностные характеристики. При транспортировке ячейки лент материала сжимаются, что обеспечивает большую экономию затрат на складирование и доставку и позволяет увеличить транспортное плечо для потенциального сбыта.

Производители бумажного сотового заполнителя

Российский рынок бумажного сотового заполнителя не может пока похвастать большим числом производителей. Как уже отмечено выше, в настоящее время в России работает всего пять предприятий, изготавливающих этот материал.

На рынке раньше всех - в ноябре 1993 года - появилось ЗАО «Рекаст» (г. Сосенский Калужской обл.). Долгое время «Рекаст» был единственным отечественным производителем сотового заполнителя и до 2000 года активно развивался. Конкуренцию его продукции составлял только импортный заполнитель. В 2000 году заработал «Центр Стройиндустрии-Р» в Татарстане, в 2001 году к выпуску заполнителя приступило ООО «Пром-град» (Московская обл.), которое поначалу специализировалось на производстве дверей, а в 2002 году был открыт небольшой завод «Ростовсоты» в Ростове-на-Дону. Но, несмотря на появление новичков, «Рекаст» продолжал доминировать на российском рынке.

В 2008 году открылись сразу два завода: ООО «Торговый дом УралСоты» в Челябинской обл. и ООО «Хонисел-РУ» в г. Балабаново Калужской обл. А вот ООО «Ростовсоты» в 2009 году не выдержало испытания кризисом и покинуло рынок. С тех пор ничего не изменилось. Бумажный сотовый заполнитель с широким диапазоном размеров ячеек предлагают крупные производители «Рекаст» и «Хонисел-Ру». На небольших предприятиях производят только бумажный сотовый заполнитель со стандартным размером ячеек: 20, 30 и 40 мм.

Плотность используемого картона (бумаги) варьирует от 140 до 175 г/м2 (к слову, когда сотовый заполнитель был изобретен, его делали из бумаги плотностью 200-240 г/м2). В последнее время производители пришли к выводу, что у сот из бумаги плотностью, превышающей 175 г/м2, нет никаких преимуществ по прочности перед менее плотным материалом, но при этом они утяжеляют конструкцию, повышают стоимость самого сотового заполнителя и, как следствие, увеличивают затраты производства. Поэтому сейчас самой популярной для производства бумажного сотового заполнителя является бумага плотностью 140, 150 и 175 г/м2.

Поскольку сотовый заполнитель не отличается разнообразием характеристик, лидеры рынка стараются заинтересовать потребителя другим. Например, «Рекаст» выпускает самую широкую линейку бумажного сотового заполнителя с разным размером ячеек, кроме того, предприятие из Калужской области - единственная российская компания, производящая сотовый заполнитель из качественного крафт-картона (целлюлозного). Остальные заводы производят соты из макулатурного картона. В свою очередь, компания «Хонисел-Ру» установила оборудование, на котором можно изготавливать сотовую ленту шириной до 2800 мм.

Объемы выпуска такого материала, как сотовый заполнитель, участниками рынка оцениваются в разных единицах: в квадратных, кубических метрах, в тоннах. Но поскольку цены на бумажный сотовый заполнитель предоставляются в рублях за квадратный метр, то и объем производства рынка удобнее всего исчислять в квадратных метрах.

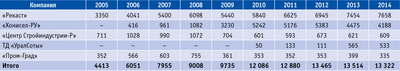

Точной доступной информации об объемах производства бумажного сотового заполнителя российскими компаниями нет, но есть доступные данные о выручке большей части предприятий. Располагая информацией о ценах всех производителей (см. табл. 1), можно перевести данные из денежного выражения в количественное (в тыс. м2).

По заявлению руководства ЗАО «Рекаст», в 2004 году доля компании на российском рынке сотового заполнителя составляла более 60%. И сейчас, когда на рынке появилось несколько производителей, один из которых «Хонисел-Ру» - довольно крупный, заводу удалось сохранить первую позицию. В общем объеме выпуска бумажного сотового заполнителя продукция «Рекаста» занимает около 60%.

На втором месте находится «Хонисел-РУ», его доля примерно 31%, стоит отметить, что она сокращается. Появление новых компаний мало повлияло на устоявшийся расклад.

Таким образом, концентрация российского рынка сотового заполнителя довольно высока. Если не учитывать импорт, то на долю двух ведущих предприятий приходится более 90% выпуска в течение последних пяти лет. И создается впечатление, что лидеры не собираются уступать завоеванные позиции.

Динамика производства бумажного сотового заполнителя в России

Сотовый заполнитель известен отечественным производителям дверей и мебельных панелей с давних пор. Но наиболее широкое распространение бумажный сотовый заполнитель получил в начале 2000-х годов. Именно на этот период в России пришелся взрывной рост производства межкомнатных дверей отечественными компаниями, продукция которых стала активно вытеснять импортные двери с российского рынка. Также стало стремительно развиваться мебельное производство. Все это привело к активному росту объемов потребления сотового заполнителя в этих секторах экономики с ежегодным приростом спроса более 50%, а рынок перешел в фазу динамичного развития.

Производство бумажного сотового заполнителя активно росло вплоть до международного финансового кризиса: в 1990-е годы - на 50% в год, в 2000-х годах - на 30-40% в год. Не было падения даже в кризисный 2009 год. Сейчас ежегодные приросты (в благополучные периоды) составляют 10-15%. В 2014-2015 годах сегмент бумажного сотового заполнителя переживает не лучшие времена из-за сложной общей экономической обстановки. В 2014 году выпуск бумажного сотового заполнителя сократился на 1,4% по сравнению с предыдущим годом. В 2015 году ожидается еще большее падение - примерно на 4-5%.

Импортный бумажный сотовый заполнитель на российском рынке

Объемы импорта сотового заполнителя стремятся к сокращению. Небольшой спрос держится в основном за счет одного крупного потребителя - компании ИКЕА, которая закупает этот материал в Литве. Отечественные дверные фабрики уже почти не покупают импортный заполнитель, разве что белорусского производства. Белорусский материал составлял в отдельные годы до 50% объема всего импорта в Россию. В основном это был заполнитель Светлогорского целлюлозно-картонного комбината. После 2010 года первенство перешло к Литве. Теперь продукция литовского производителя Klaipedos составляет более 90% всего импорта бумажного сотового заполнителя, хотя в 2007 году составляла чуть больше 20%.

Импорт бумажного сотового заполнителя в Россию был особенно высок до 2008 года, причины очевидны. Во-первых, как раз в этот период активно развивались дверной и мебельный рынки и производствам требовался большой объем сотового заполнителя. А во-вторых, до 2008 года на рынке, по сути, работал только один крупный производитель: «Рекаст». Построенный в 2006 году завод «Хонисел-Ру» начал более-менее активно выпускать продукцию только в 2007 году, а в 2008 году работал от силы на 20% своих производственных мощностей. Поэтому импорт заполнителя рос на 25-30% в год.

В 2009 году грянул мировой финансовый кризис, и импорт сотового заполнителя упал на 40%. С 2010 года импортные поставки стали понемногу расти, но таких объемов, как до кризиса, уже не было. В кризисный период в России появились еще два производителя сот, и острой необходимости в зарубежном материале уже не наблюдается. Таким образом, доля импортной продукции на российском рынке бумажного сотового заполнителя снижается. И если в 2005 году около 30% продаж приходилось на сотовый заполнитель зарубежного производства, то в 2014 году эта доля снизилась до 12%.

Применение бумажного сотового заполнителя

Впервые сотовый наполнитель был изготовлен в 40-х годах XX века. На начальном этапе он активно применялся в автомобильной и военной промышленности. Строители и мебельщики заметили достоинства этого материала значительно позднее. В мире основное применение сотовые панели нашли в производстве дверей, мебельных фасадов, столешниц, нестандартных рельефных, криволинейных, утолщенных строительных и декоративных конструкций. Также довольно широкое применение соты нашли в производстве упаковки и тары (поддонов), выставочных стендов и спортинвентаря. Перспективно использование бумажного сотового заполнителя в конструкциях интерьера пассажирских транспортных средств.

В России сложилась своя специфическая практика применения бумажного сотового заполнителя, отличная от принятой в других странах. Первоначально производство бумажного сотового заполнителя было связано со строительством «хрущевок». Большие объемы возведения жилья требовали новых технологий, удешевляющих и ускоряющих строительство. Несколько установок для изготовления сотового заполнителя, приобретенные за рубежом, обеспечивали производство облегченных дверных полотен. Однако в дальнейшем производство бумажного сотового заполнителя не получило широкого распространения в нашей стране. Довольно долго российский рынок был равнодушен к сотовому заполнителю: мебель делали из ДСП, двери - с реечным заполнением.

В странах Западной Европы 60% всего производимого сотового заполнителя используется для производства мебельных и дверных полотен. В России совсем небольшая часть бумажного сотового заполнителя применяется в изготовлении тамбурата. Тамбурат - это трехслойные мебельные панели, наружные слои которых из ДСП или плиты MDF разной толщины, а между ними проложен слой ячеистого картона. Наиболее выгодно использование панелей толщиной 40-50 мм.

Большая часть объемов потребления сотового заполнителя приходится на дверное производство. По оценкам специалистов, сейчас подавляющая часть отечественных межкомнатных дверей изготавливается с использованием бумажного сотового заполнителя.

Существует большое разнообразие способов дешевого заполнения дверных полотен. До широкого распространения бумажного сотового заполнителя в дверном производстве практиковали в основном мелкопустотное заполнение щитовых дверных полотен деревянными брусками (рейками) или полосами ДСП, уложенными в продольном направлении; деревянными брусками (рейками), уложенными в поперечном направлении; элементами из шпона, клееной фанеры, мягкой и твердой ДВП, а также минеральной ваты. Иногда дверные полотна заполняли спиральными стружками, иногда фрагментами из многослойного гофрокартона, прирезанными в необходимый размер.

В середине 2000-х годов доля деревянных дверей с сотовым наполнителем в общем объеме мирового дверного производства была около 70%, а затем стала расти. Особенно широко ячеистый заполнитель стал практиковаться в период мирового финансового кризиса, когда компании-производители всерьез задумались о снижении издержек. После 2012 года появилось несколько фирм, производящих дорогие двери из массива хвойных или ценных пород, что сказалось на популярности использования бумажного сотового заполнителя в дверном производстве: его доля остановилась на 85-90%.

А вот в российской мебельной промышленности тамбурат применяется пока не слишком широко, потому что сложилась многолетняя практика использования в производстве мебели древесно-стружечных плит. В последние десять лет мебельный рынок постепенно осваивает новые, более легкие материалы, такие как плиты MDF и HDF. Российские производители сотового заполнителя не скрывают разочарования: мебельный рынок не оправдал их ожиданий. Возможно, время мебельных плит с сотовым заполнением наступит лет через пять - семь, когда мебельщики оценят прочность этого материала и его экономичность.

Прогноз развития рынка бумажного сотового заполнителя

С уверенностью можно утверждать, что в настоящее время дефицита бумажного сотового заполнителя на российском рынке нет. Напротив, в краткосрочном периоде имеются избыточные производственные мощности. Взрывного роста рынка сотового заполнителя в последние годы не наблюдалось, в то время как некоторые смежные рынки показывали очень хорошие приросты после мирового финансового кризиса, который подкосил строительную отрасль в 2009 году.

С одной стороны, можно списать текущие сложности на общее тяжелое положение российской экономики. С другой стороны, применение заполнителя в РФ на 60% определяется спросом со стороны дверных производств. В 2015 году рынок дверей будет переживать спад, на улучшение ситуации стоит рассчитывать не раньше 2016 года.

Мебельный сегмент пока не проявляет растущего интереса к панелям с сотовым заполнением, хотя в последние десять лет российские производители мебели все чаще обращают внимание на легкие мебельные панели.

Есть несколько причин, по которым российские компании до сих пор не применяют подобные панели широко, а потребители настороженно относятся к изделиям из этого материала. Во-первых, бытует стереотип, что тамбурат непрочен. Мебельщики необоснованно полагают, что если внутри сотовой плиты картон, значит, она легко ломается и сминается. Во-вторых, живуч миф о высокой стоимости этого материала.

Отличие российского мебельного рынка от дверного заключается в том, что на рынке мебели около 40% продукции все еще приходится на импорт. То есть в мебельном сегменте наблюдается перспектива развития импортозамещающих производств. На дверном рынке подобный процесс имел место еще в 2000-х годах, сейчас доля импортных дверей всего 11-12%.

Из сотовых панелей можно производить легкие разделительные перегородки и стены, на которые не предполагается большая механическая нагрузка, декоративные отделочные панели, потолки. Если в среднесрочной перспективе российские мебельные фабрики начнут проявлять больше интереса к новым технологиям, то спрос на сотовый заполнитель (в виде готовых панелей, тамбурата, столешниц и фасадов) сможет пережить такой же период бурного развития, как в дверном сегменте в 90-х годах прошлого века.

Вера НИКОЛЬСКАЯ,

директор по исследованиям агентства ABARUS Market Research

Инфографика: ABARUS Market Research