Рост конкуренции на рынке плит MDF ведет к его расширению

Главный соперник плит MDF (от англ. Medium Density Fiberboard - древесноволокнистые плиты средней плотности) на рынке - древесно-стружечные плиты (ДСП). В своем стремлении составить полноценную конкуренцию производителям ДСП производители плит MDF конкурируют сейчас между собой, наращивая выпуск продукции в условиях падающей экономики. Но только когда совокупный объем выпуска плит MDF позволит опустить их цены до уровня, сопоставимого со стоимостью ДСП, и начнется настоящее соперничество производителей.

На начало 2016 года российская деревообрабатывающая отрасль располагала производственными линиями по производству плит MDF и HDF (от англ. High Density Fiberboard - древесноволокнистая плита высокой плотности) совокупной мощностью 2,6 млн м3 в год, включая построенный в 2011 году, но временно не работающий завод «Римбунан Хиджау» в Хабаровском крае. Но в апреле 2016 года компания «Кастамону», работающая на территории ОЭЗ «Алабуга» всего третий год, ввела в строй еще одну производственную линию производительностью 450 тыс. м3, что позволило довести годовой выпуск плит на этом крупнейшем предприятии до 925 тыс. м3, благодаря чему совокупные отечественные мощности превысили 3 млн м3. В этот объем включены как необработанные (шлифованные) плиты MDF, так и ламинированные плиты MDF (ЛМДФ), а также более твердые HDF-плиты.

Стоит обратить внимание, что, по отечественным ГОСТам, близким заменителем плит MDF являются древесноволокнистые плиты сухого прессования, маркируемые аббревиатурами ТСН-30 и ТСН-40, и в текущем обзоре они также будут учтены. Их плотность 850-950 кг/м3, в связи с чем некоторые специалисты относят ТСН-40 к категории твердых ДВП или HDF, однако технические характеристики ТСН-40, по сути, аналогичны характеристикам плит MDF. Производителями подобных плит являются ООО «Вятский фанерный комбинат» и ОАО «ЮГ», которые раньше всех стали выпускать эту продукцию на российском рынке.

Рис. 1. Динамика загруженности мощностей российских производителей плит MDF и HDF с 2007 по 2015 год и прогноз на 2016 год, %

Таким образом, в России сейчас есть 14 предприятий по выпуску плит MDF, но работают только тринадцать. Строительство многих из них было начато еще в середине 1990-х годов, но основная часть крупных заводов была введена в строй в 2003-2005 годы, на которые пришелся резкий рост объемов выпуска плит MDF.

В период кризиса 2008-2010 годов на рынке наблюдался упадок, но в 2011 году были открыты сразу два предприятия: ЗАО «ЛПК "Партнер-Томск"» и ООО «Римбунан Хиджау МДФ». В 2014-2015 годы были введены в эксплуатацию два довольно крупных предприятия: «Кастамону» в Татарстане и ПДК «Апшеронск» в Краснодарском крае.

Имеющиеся мощности сейчас загружены примерно на 70%. Уровень загруженности снижается либо в условиях кризиса, когда производство падает, либо в периоды массового ввода в эксплуатацию новых предприятий. В 2014-2016 годы наблюдается и то, и другое: напряженная ситуация в международной политике и продолжение рецессии в сочетании с финансовым и структурным кризисом российской экономики совпали с вводом в строй двух крупных предприятий по производству плит MDF и HDF. Поэтому в 2016 году прогнозируется снижение загруженности до 60%. По мере выхода из кризисной ситуации производственные мощности будут постепенно нагружаться.

Однако 100%-ной загрузки не наблюдалось никогда, и вряд ли это случится: ряд предприятий работают далеко не на полную мощность, и для некоторых из них это уже обычное состояние. Часть заводов еще после кризиса 2009 года не могут наладить бесперебойный сбыт продукции и, чтобы не затоваривать склады, вынуждены ограничивать объемы производства либо временно приостанавливать работу.

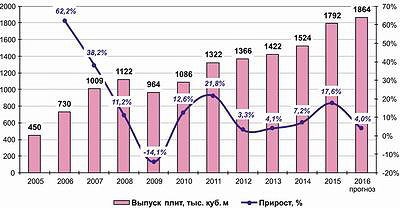

Рис. 2. Общая динамика производства плит MDF и HDF в России с 2005 по 2015 год и прогноз на 2016 год, тыс. м3

Самые незагруженные мощности сейчас у Жешартского фанерного комбината, так как предприятие специализируется на производстве фанеры. Избыток мощностей наблюдается на Вятском фанерном комбинате, в Новоенисейском лесохимическом комплексе, «Лесплитинвесте», а также на «Заводе МДФ» (пос. Мортка, Тюменская обл.).

Что касается крупнейших участников рынка - ООО «Кроностар» и ООО «Кроношпан», то, по заверению менеджмента этих предприятий, производственные мощности у них загружены почти полностью. Новые игроки стараются придерживаться такой же политики: осваивать свои возможности в первые год-два с начала работы. Самым мощным производством в России на сегодняшний день обладает предприятие «Кастамону», но полностью реализовать весь свой потенциал на заводе в ОЭЗ «Алабуга», наверное, смогут лишь через 4-5 лет.

Динамика производства MDF в России

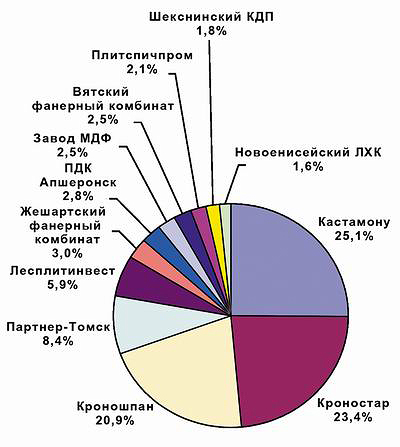

Рис. 3. Распределение долей выпуска плит MDF и HDF по российским производителям, 2015 год

Резкий рост производства плит MDF и HDF начался в 2004-2005 годы, когда в стране заработали заводы «Кроностар» и «Кроношпан», а позже и другие предприятия. В 2008 году рост составил 11%, а в 2009 году наблюдалось снижение объемов выпуска на 14%. Наиболее сильно в годы глобального финансового кризиса пострадали предприятия с довольно небольшими объемами выпуска. Сразу после кризиса 2008-2009 годов производство выросло на 12,6%. В 2011 году заработал завод «Партнер-Томск», поэтому объем выпуска вырос в тот год на 21,8%. В следующие два года приросты были невысокими, по 3-4%. 2012 году было выпущено 1366 тыс. м3 плит, а в 2013 году - 1422 тыс. м3. В условиях неблагоприятной экономической конъюнктуры некоторые предприятия сократили выпуск, а некоторые вынуждены были временно остановить производство.

Но в 2014 году выпуск снова заметно вырос - на 7,2%, так как в сентябре заработал завод «Кастамону Интегрейтед Вуд Индастри» в Татарстане. В 2015 году, несмотря на сложную экономическую обстановку, выпуск плит MDF и HDF вырос на 17,6%, так как предприятие «Кастамону» продолжало наращивать производство, а в Краснодарском крае открылся завод АО ПДК «Апшеронск». Именно эти два предприятия, скорее всего, внесут основной вклад в продолжение роста производства в 2016 году, даже если у других заводов дела пойдут хуже, чем прежде.

Ассортимент MDF

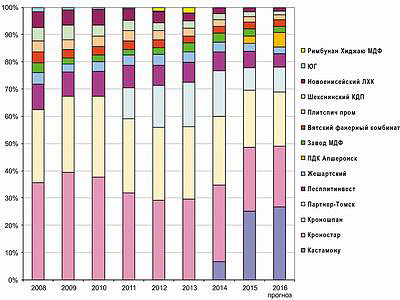

Рис. 4. Динамика долей производства плит MDF и HDF по производителям в период с 2008 по 2015 год и прогноз на 2016 год, %

На российских заводах производятся как необлагороженные плиты MDF (шлифованные и нешлифованные), так и ламинированные, несколько заводов выпускают плиты HDF. Плотность и толщина плит, несмотря на широкий декларируемый ассортимент, у многих предприятий довольно схожи. На большинстве заводов выпускаются плиты средней толщины: популярный диапазон - от 6 до 28 мм. Тонкие плиты (3-4 мм) выпускаются в основном крупными компаниями, впрочем, как и массивные плиты толщиной 30-40 мм.

ООО «Вятский фанерный комбинат» и ОАО «Лесплитинвест» входят в один холдинг, поэтому рационально подходят к своей специализации: первое предприятие выпускает плиты толщиной от 3,2 до 7 мм, а второе - от 8 до 30 мм.

Обработка поверхностей производимых плит также не отличается разнообразием. Ламинированные плиты встречаются в ассортименте почти половины производителей. В настоящее время на простые MDF-плиты приходится около 70% общего объема производства. Но эта доля постепенно снижается в пользу ламинированных плит (доля которых уже составляет почти 20%) и плит HDF. Стоит отметить, что отечественные компании только начинают осваивать выпуск огнестойких и влагостойких панелей. Пока же эта ниша на рынке в основном занята импортом из Германии, Австрии и Бельгии.

В описываемой структуре рынка не учтено производство напольных материалов (ламината) и готовых ламинированных изделий (мебельных фасадов, кухонных столешниц, подоконников и т. д.). Часть необработанных плит используется самими предприятиями для дальнейшего производства, например, ламината, часть идет на продажу другим отечественным производителям ламинированных напольных покрытий.

Внутренняя конкуренция

Рис. 5. Динамика импорта в Россию плит MDF и HDF в 2009–2015 годы и

прогноз на 2016 год, тыс. м3

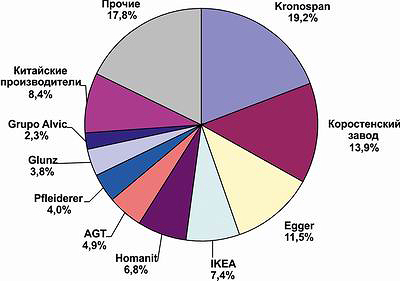

Рис. 6. Ведущие зарубежные компании – производители плит MDF и HDF, долевое распределение в доле импорта в Россию в 2015 году

Рис. 7. Динамика экспорта плит MDF и HDF из России в 2009–2015 годы и прогноз на 2016 год, тыс. м3

Ведущими производителями плит MDF в России долгое время были компании «Кроностар» и «Кроношпан», но в последние пару лет наибольшие темпы прироста показывают новые крупные предприятия. Так, компания «Кастамону» в 2014 году, только приступив к работе, сразу вышла на пятое место, а в 2015 году заняла первую строчку рейтинга.

Доля старожилов отрасли на рынке с приходом новых игроков заметно сокращается. И если в 2008-2010 годы на «Кроношпан» и «Кроностар» в сумме приходилось 60-65% рынка, то в 2014 году - чуть более 50%, а в 2015 году их совокупная доля уменьшилась до 44%. Доля средних предприятий в общем объеме производства сейчас составляет от 3 до 9%. ЗАО «Партнер-Томск» располагает 8,4%, а у завода «Лесплитинвест», еще недавно считавшегося довольно крупным предприятием, сейчас чуть менее 6%. Остальные заводы производят 30-50 тыс. м3 продукции в год, что по нынешним меркам немного.

Некоторые предприятия переживают довольно серьезные трудности. В частности, завод «Партнер-Томск», выпуская в 2012-2014 годах объем продукции, близкий к плановым мощностям, довольно дорого заплатил за увеличение масштаба - в течение последних лет предприятие не раз находилось на грани банкротства, не успевая вовремя погашать текущие платежи.

Самый свежий проект на российском рынке - АО ПДК «Апшеронск». В Апшеронском районе (Краснодарский край) планируют создать целый мебельный кластер. В 2015 году предприятие выпустило 50 тыс. м3 плит MDF. В рамках инвестиционного проекта предполагается также строительство линии по производству напольных ламинированных покрытий мощностью 8 млн м2 в год. Полностью ввести в эксплуатацию завод планировалось во втором полугодии 2015 года, а в течение 2016 года выпустить 300 тыс. м3 плит MDF (то есть загрузить линию на 100%), что в текущих условиях маловероятно.

Что касается завода ООО «Римбунан Хиджау МДФ», то он был пущен в 2011 году, но на полную мощность работать так и не начал из-за ухудшения экономической ситуации на рынке, высокой себестоимости продукции (по сравнению с китайскими плитами) и нерешенных вопросов организации сбыта. В начале 2014 года сообщалось, что «Римбунан Хиджау МДФ» начнет производство с апреля и планирует выпустить около 30 тыс. м3 плит до конца года. Но пока малазийские бизнесмены не сумели восстановить работу на заводе.

Импорт MDF-плит

В 2009 году (в разгар кризиса) в Россию было ввезено 56 тыс. м3 плит MDF и HDF, к 2012 году объем импорта постепенно вырос до 133 тыс. м3. Таким образом, в 2012 году импорт почти в три раза превосходил показатели 2009 года. Но в 2013 году импортные поставки сократились, и их объем два года подряд составлял примерно 130 тыс. м3. В первой половине 2015 года импорт составил 36,2 тыс. м3. Обычно во втором полугодии поставки сильно возрастают, но прошлый год был слишком сложным в плане экономики, в том числе и из-за девальвации рубля. В итоге в 2015 году импортные поставки составили 90,2 тыс. м3, что на 30% меньше показателя предыдущего года.

Большая часть импорта - это необлагороженные плиты MDF / HDF, которых в 2015 году было ввезено 44 тыс. м3. Вторая группа импорта - 27 тыс. м3 - ламинированные плиты MDF, а также покрытые разными полимерными материалами. Шпонированные плиты составляют незначительную долю в общем объеме импорта.

До 2008 года довольно большую долю рынка занимали китайские производители. После кризиса 2008-2009 годов ситуация изменилась. В 2014-2015 годах импорт большей частью состоял из продукции европейских производителей, в основном это была продукция из Германии, Польши, Украины, Турции, а также из Бельгии, Испании, Португалии, Франции, Румынии, Австрии и некоторых других стран, на плиты китайского производства приходилось всего 3-5%. В 2015 году введены в эксплуатацию новые линии по выпуску плит MDF на «Витебскдреве» в Белоруссии, и предприятие надеется на сбыт, в том числе и в Россию.

Наиболее перспективным сегментом импортозамещения можно считать плиты для производства межкомнатных дверей, мебельного производства и отделки помещений. По большей части в Россию ввозятся плиты для производства мебели и декоративных элементов интерьера. Время импорта древесных плит для производства ламината (напольных ламинированных покрытий) постепенно проходит. И это неудивительно, так как в России действуют уже несколько крупных производителей древесноволокнистых плит (это не раз упомянутые «Кроношпан» и «Кроностар», а также новые заводы «Кастамону», «Партнер-Томск» и ПДК «Апшеронск»), которые подходят для производства ламината. Импортную плиту для производства ламината в довольно больших объемах закупает компания «Таркетт Соммер».

Экспорт MDF-плит

В 2009 году из России было экспортировано 77 тыс. м3 древесных плит средней и высокой плотности. После мирового финансового кризиса экспорт этой продукции из России постоянно растет. В 2014 году экспортные поставки достигли 203 тыс. м3. В 2015 году объем экспорта составил 271,1 тыс. м3 плит.

Ведущими рынками сбыта российских древесноволокнистых плит уже много лет подряд остаются Узбекистан, Казахстан и Белоруссия. На Казахстан в разные годы приходилось от 20 до 25% общего объема экспорта российских плит MDF и HDF, на Белоруссию 12-15%, а на Узбекистан - более 30%. Среди стран-импортеров есть и представители дальнего зарубежья: Турция, Румыния, Болгария, Финляндия.

Главными экспортерами выступают компании «Кроностар» и «Кроношпан». Теперь в экспортную борьбу включился завод «Кастамону», который с самого начала весьма активно работает с зарубежными рынками и уже заметно потеснил на них старожилов отрасли. Российские производители экспортируют в основном необработанные плиты MDF, но постепенно в ассортименте экспортной продукции растет доля ламинированных плит MDF и плит HDF - на экспорте этих материалов, как правило, специализируются крупные производители.

Тенденции развития рынка MDF

Спрос на плиты сухого способа производства напрямую зависит от интенсивности развития мебельного рынка. Специалисты уверяют, что мебельщики потребляют до 50% объема производимых плит MDF и HDF, особенно ламинированных. Еще 30% плит потребляют производители напольных покрытий, на долю строительства приходится 20%. Но в производстве мебели традиционно доминирует ДСП.

Судя по тенденциям российского рынка, он ориентируется на европейский путь развития: точно так же, как в Европе, в России потребление плит MDF и HDF в производстве мебели растет, а спрос на ДСП постепенно снижается. За последние пять лет в России появилось несколько довольно крупных предприятий, скоро импорт будет практически вытеснен (он и сейчас составляет не больше 6-7% в структуре рынка).

Для того чтобы плиты MDF составили полноценную конкуренцию ДСП, необходимо снизить себестоимость первых. Предприятия-гиганты выйдут на проектную мощность, если текущие рыночные цены будут покрывать затраты на производство. Только при больших объемах выпуска и доступных ценах на плиты мебельная промышленность получит свободу выбора, а в дальнейшем, возможно, будет постепенно переориентироваться с ДСП на MDF.

Отраслевая конкуренция заключается в том, что при небольшом числе игроков на рынке некоторые из них занимают доминирующие позиции, владея преимуществами в цене и ассортименте. Судя по всему, российский рынок сможет «принять» еще несколько новых крупных производств. Однако основным барьером для организации новых плитных предприятий является капиталоемкость производства. Практика показала, что крупные инвестиционные проекты с высокой стоимостью могут за короткое время выйти в лидеры на активно растущем рынке, в то время как скромные инвестиции обрекают игрока оставаться в догоняющих.

Также серьезным барьером может оказаться административный. Несмотря на то что новое производство обеспечивает рабочие места и налоговые отчисления, местные власти и общественность могут воспротивиться открытию плитного производства на своей территории, поскольку оно связано с использованием химических веществ. В этом случае важно на стадии подготовки проекта заручиться поддержкой местного сообщества.

Разновидности плит MDF - огнестойкие, водостойкие, облегченные - выступают субститутами традиционной плите. Поэтому масштабное производство выгодно еще и потому, что при большом ассортименте продукции предприятие выигрывает конкуренцию в том числе за счет продуктовой линейки, в рамках которой и будет реализован потребительский выбор.

Частично покупателями плит MDF и HDF являются сами производители этих плит, если в рамках вертикально интегрированного производства предусмотрен выпуск ламинированного паркета, мебельных или отделочных панелей, - такой широкий ассортимент продукции предлагают лидеры рынка.

Дефицита сырья для отечественных производителей плит нет. В России действуют около 20 производителей технологической щепы для плитного производства, правда, расположены они в основном в Сибирском и Дальневосточном федеральных округах (а большая часть производителей плит MDF - в Центральном ФО). Кроме того, на многих крупных предприятиях лесной промышленности имеются собственные производства древесных волокон для изготовления плит. Полуфабрикат для производства плит не относится к продуктам высокого уровня специфичности, благодаря чему предприятия, выпускающие плиты, могут использовать сырье нескольких поставщиков.

Высокий риск организации нового производства связан с длительными сроками окупаемости. Судя по отрицательным бухгалтерским балансам, два ведущих игрока рынка - «Кроностар» и «Кроношпан» заплатили высокую цену за первые два-три года работы на российском рынке.

Но главная проблема, которая сказывается на развитии плитного рынка, - проблема общеэкономического характера, другими словами, скорость и качество выхода мировой и российской экономики из затяжного кризиса. Сам рынок плит MDF и HDF в России находится на такой стадии жизненного цикла, что проблемы насыщения у него еще далеко впереди, а проблемы продвижения и «узнавания» нового продукта на рынке уже позади. Развитие мирового рынка показывает, что при наличии стабильного роста покупательской способности возобновляется и стабильный рост спроса на изделия из плит MDF и HDF, поэтому российскому рынку пока не хватает только уверенности в завтрашнем дне экономики.

Вера НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research