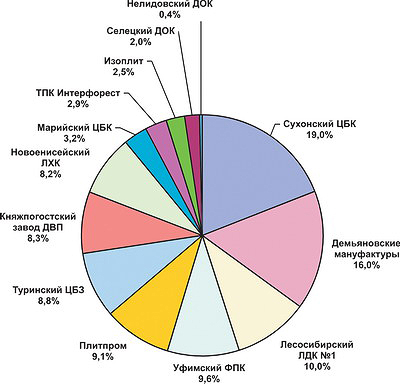

Российский рынок древесноволокнистых плит

Сухой способ производства не оставит от ДВП мокрого места?

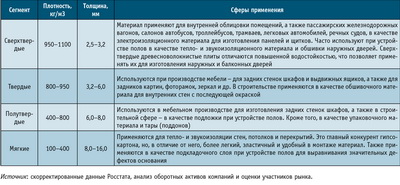

Рынок ДВП падает четвертый год подряд, он уже сократился вдвое в количественном выражении по сравнению с 2012 годом. Подобное положение, конечно, во многом можно списать на затянувшийся кризис, но внимательный взгляд на ситуацию может обнаружить признаки структурных сдвигов.

Древесноволокнистая плита (ДВП) - материал в форме прямоугольного листа, получаемый методом горячего прессования или сушки древесноволокнистой массы, сформированной в виде ковра. ДВП различают мокрого, сухого, полусухого и мокро-сухого способа производства. В настоящем обзоре речь пойдет о ДВП мокрого способа производства. Твердые древесноволокнистые плиты, лицевая сторона которых покрыта лаком или облицована, также называют оргалитом. Помимо отделки лакокрасочными материалами, оргалит облагораживается синтетическими пленками на основе ПВХ и меламиновыми пленками (но не натуральным шпоном). Соответственно, поверхность ДВП может быть матовой, глянцевой, пигментированной или имитирующей текстуру древесины - такой матриал называют древесноволокнистой плитой облагороженной (ДВПО).

Древесноволокнистые плиты, как и древесно-стружечные, - это широко распространенный и хорошо известный отделочный материал, который производится в России с советских времен, примерно с 40-х годов ХХ века.

Достоинства ДВП: легкость и технологичность применения (небольшой вес и простота обработки); длительный срок эксплуатации; доступная цена; высокие тепло- и звукоизоляционные свойства; довольно хорошая водостойкость в своем классе (по водостойкости ДВП уступают плитам MDF и HDF, но превосходят ДСП). Недостатки ДВП: узкая область применения; низкий показатель пожарной безопасности (плиты ДВП относятся к категории Г4, то есть это полностью сгораемый материал); повышенная токсичность некоторых видов в связи с содержанием в них формальдегида.

Динамика производства ДВП

В России сейчас выпускаются преимущественно сверхтвердые ДВП толщиной 2,5-3,2 мм. Большого разнообразия выпускаемой продукции нет. Качество у большинства плит ДВП, по сути, одинаковое, поэтому продавцы в прайсах часто даже не указывают название завода-изготовителя, только размерный ряд. Плиты низкой плотности (даже твердые) в ассортименте отечественных производителей встречаются крайне редко, разве что можно найти плиты марки ТН толщиной 5-6 мм. Полутвердые и мягкие ДВП средней и большой толщины в небольшом объеме производили отдельные целлюлозно-бумажные комбинаты, но к настоящему времени отказались от их выпуска. Получается, что из этого сегмента ДВП (которые изготавливаются мокрым способом) были полностью вытеснены плитами MDF (изготавливаются сухим способом), набирающими популярность. Мало того что ДВП конкурируют с фанерой, так в последние годы их довольно активно вытесняют с рынка плиты HDF (древесноволокнистые плиты высокой плотности, которые также производятся сухим способом).

Посмотрим на динамику производства. После кризиса 2008-2009 годов, когда производители почти всех строительных материалов воспрянули духом и активно возобновили рост объемов производства, выпуск ДВП, напротив, почти не увеличивается. Если в 2009 году было выпущено 174 млн м2 ДВП, то в 2012 году всего на 10 млн м2 больше. А в 2013 году производство древесноволокнистых плит упало на 16,8%, в 2014 году - на 1%, в 2015 году - на 7%. Уже ясно, что не станет исключением и 2016 год: по итогам первого полугодия выпуск ДВП мокрого способа производства снизился по сравнению с аналогичным периодом прошлого года на 13%. И даже если во втором полугодии предприятия немного повысят выпуск, все равно будет зафиксировано снижение объемов выпуска минимум на 8-9%. Также маловероятно, что в 2017 году ситуация улучшится.

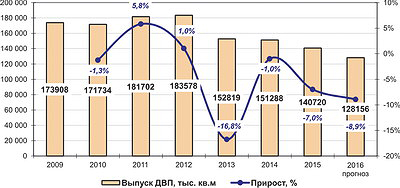

До недавнего времени в производстве ДВП в России лидировал Сибирский федеральный округ, но после 2012 года его доля стала стремительно сокращаться. Причина сокращения очевидна: прекращение производства одним из ведущих заводов в Иркутской области. В лидеры вышел Приволжский округ, который до сих пор сохраняет свою позицию, - на его долю приходится около 40% общего объема выпуска ДВП в России. Стремительными темпами наращивает производство ДВП и Северо-Западный ФО, на его долю теперь приходится почти 30%. Доли Уральского и Центрального округов - по 6-8%. В Южном и Дальневосточном округах производителей ДВП пока нет.

Производители ДВП в России

России по федеральным округам в 2009–2015 годы и прогноз на

2016 год, тыс. м2

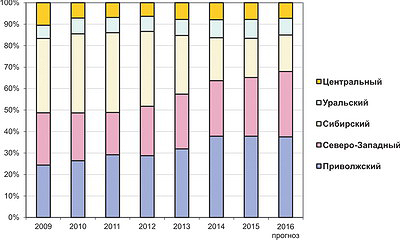

Ведущим российским производителем мокрых древесноволокнистых плит сейчас является Сухонский ЦБК, на его долю приходится 19% общего выпуска ДВП в 2015 году. На втором месте комбинат «Демьяновские мануфактуры» с 16%, на третьем - Лесосибирский ЛДК № 1 (10%), на четвертом - Уфимский ЛПК, у него 9,6%. По 8-9% приходится на такие заводы, как ООО «Плитпром» (ТД «Пермский ДСК»), ЗАО «Туринский ЦБЗ», ООО «Княжпогостский завод ДВП» (компания «ДревПлитГрупп»), ЗАО «Новоенисейский лесохимический комплекс». У остальных предприятий доли значительно меньше.

Рис. 1. Общая динамика выпуска ДВП мокрого производства в России в

2009–2015 годы и прогноз на 2016 год, тыс. м2

Рис. 2. Динамика выпуска ДВП мокрого производства по федеральным

округам в 2009–2015 годы и прогноз на 2016 год, тыс. м2

Таблица 3. Действующие производители ДВП в России и их

краткая характеристика

Рис. 3. Структура распределения выпуска ДВП по отдельным заводам в

2015 году, %

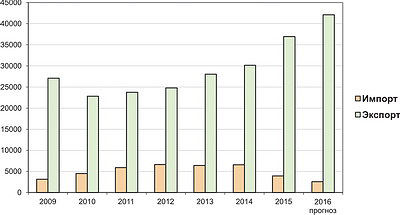

Рис. 4. Сравнительная динамика импорта и экспорта ДВП в 2009–2015 годы

и прогноз на 2016 год, тыс. м2

Мощности большинства предприятий довольно старые, оборудование используется еще с советских времен. Станки лишь изредка подвергаются локальной модернизации. Поэтому потенциала для преодоления спада и возобновления роста производства ДВП в России пока не заметно. Если вспомнить события, произошедшие в отрасли за последние семь-восемь лет, то можно отметить, что положительных новостей почти не было: только два предприятия вкладывают инвестиции в развитие производства. На Сухонском ЦБК (Вологодская область) в 2012 году пущен третий цех по выпуску ДВП, в связи с чем производственные мощности комбината выросли с 19 до 28 млн м2. На Княжпогостском заводе ДВП (г. Емва, Республика Коми) в 2013 году был введен в эксплуатацию второй цех проектной мощностью 980 тыс. м2 в месяц.

С 2012 года у многих российских заводов начались серьезные трудности. В сложившихся условиях большинство предприятий вынуждены постепенно сокращать объемы выпуска, а некоторым пришлось и вовсе отказаться от производства ДВП. Как правило, среди «отказников» числятся целлюлозно-бумажные комбинаты, на которых выпуск ДВП был непрофильной продукцией: это ПАО «Сокольский ЦБК» («Инвестлеспром»), АО «Архангельский ЦБК» и настоящий гигант отрасли - «Илим Братск ДОК» («Илим Тимбер»), мощности которого позволяли выпускать до 40 млн м2 ДВП в год.

Но и развивающиеся предприятия регулярно сталкиваются с проблемами. Так, в предбанкротном состоянии находится упомянутое выше ООО «Княжпогостский завод ДВП». Завод продолжает выпускать продукцию, на предприятии работают около 1000 человек, но уже три года длится процедура банкротства. Для развития производства на «Княжпогостском заводе ДВП» необходимо, по сути, 100-процентное обновление производственных мощностей. ООО «Плитный мир» (арендатор завода) готово вложить деньги при условии выкупа предприятия в собственность, но со стороны действующего собственника (группа «ДревПлитГрупп») вопрос о продаже завода не решается. До конца 2016 года «Плитный мир» планирует сменить арендные отношения с заводом на отношения собственника, для чего планирует выкупить предприятие, чтобы иметь возможность полноценно вкладывать инвестиции, но не в производство ДВП, о чем открыто заявляет будущий собственник, а в пуск ряда других проектов в сфере деревообработки.

Еще совсем недавно «Княжпогостский завод ДВП» входил в Woodway Group (инвестиционно-промышленная группа «Вудвэй»), в состав которой также входил ЛПК «Полеко» (Кировская область). Сейчас этот завод называется ООО «Демьяновские мануфактуры» (прежние названия: ООО «Полеко», ЛПК «Полеко» и ОАО «Подосиновский лесопромышленный комбинат»). Бесконечная смена названий, юридических форм и собственников выдает проблемы, в пучину которых перманентно попадает это, без преувеличения, крупное предприятие. Комбинат располагается в пос. Демьяново Подосиновского района Кировской области и является градообразующим, на предприятии работают более 900 человек.

ООО «Демьяновские мануфактуры» - единственное предприятие в России, у продукции которого есть европейский сертификат NFB (Natural Fibre Board), гарантирующий экологичность производимой продукции. Благодаря экологичности демьяновская плита (по привычке все еще нередко именующаяся плита «Полеко») может широко использоваться в производстве мебели, в том числе детской, а также для внутренней отделки помещений. Предприятие было признано банкротом в 2010 году, одной из причин стала высокая зависимость от заемных средств, затем процедура банкротства возобновилось в 2013 году, в результате чего в 2014 году у завода появился новый директор, а также рекордным образом выросло производство. Но в августе 2016 года появилась информация, что предприятие вынуждено распродавать часть имущества, возможно для того, чтобы погасить накопившиеся долги по зарплате: на единой электронной торговой площадке выставлены несколько лотов, касающихся продажи имущества ООО «Демьяновские мануфактуры».

Кроме того, стало известно, что в феврале 2016 года закрылся цех по выпуску ДВП на Нелидовском ДОКе (Тверская область), который в последнее время выпускал не более 1 млн м2 в год, хотя возможности предприятия позволяли производить гораздо больше. Также сильно сократил выпуск продукции ТПК «Селецкий ДОК» (Брянская область). Не лучшим образом чувствуют себя и многие другие деревообрабатывающие предприятия. Важный факт: за последние десять лет в России ни одного нового завода по выпуску ДВП мокрым способом открыто не было, и это говорит о многом, так как в строительной отрасли, пожалуй, нет ни одного сегмента, настолько забытого инвесторами, особенно если речь идет о деревообработке. В других сегментах рынка древесных плит (фанера, ОСП, ДСП, плиты MDF и HDF) заводы открываются почти ежегодно.

Экспортный потенциал ДВП

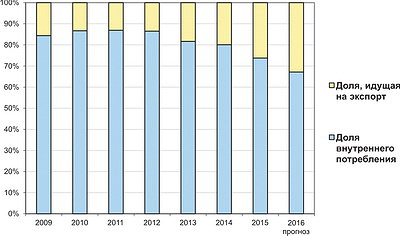

Рис. 5. Соотношение внутренних и внешних продаж

российских ДВП в 2009–2015 годы и прогноз на 2016 год, %

Общая ситуация на российском рынке ДВП неутешительная. Столкнувшись с резким падением спроса на внутреннем рынке, производители древесноволокнистых плит обратили внимание на экспорт, объемы которого после 2010 года заметно растут, что особенно заметно при сравнении с импортом ДВП. На российский рынок завозятся ДВП, применяемые в качестве мебельных фасадов, потолочных панелей (готовые и полуготовые изделия), мягкие плиты для устройства звуко- и теплоизоляции (вспомним, что подобные плиты российскими заводами не производятся), а также ДВП, используемые в качестве подложки при укладке напольных покрытий, для изготовления задних стенок картин и других изделий.

В настоящее время доля ДВП, произведенных внутри страны и идущих на экспорт, превышает 30%. Скорее всего, эта доля выше, так как таможенные базы не показывают поставки, осуществляемые в Казахстан и Белоруссию. Но даже без этих данных понятно, что доля экспорта у некоторых заводов приближается к 50%, то есть получается, что уже почти половину продукции заводы выпускают с расчетом на внешние продажи. Причем в числе получателей экспортной продукции не только ближайшие соседи по СНГ, но и западноевропейские страны: российские ДВП пользуются большим успехом на рынках Польши, Германии, Швеции, Финляндии, Эстонии, Венгрии, Литвы, Австрии, Дании, Нидерландов и других стран.

Конкурентная ситуация

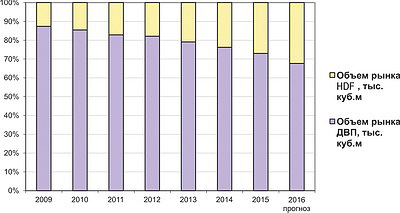

Рис. 6. Динамика соотношения рыночных объемов ДВП и плит HDF в 2009–

2015 годы и прогноз на 2016 год, %

Но ДВП рано называть устаревшим материалом. Зарекомендовавшие себя за многие годы эксплуатационные свойства древесноволокнистых плит в сочетании с доступной ценой - залог сохранения спроса. С точки зрения химической опасности плиты ДВП более благополучны, чем, например, ДСП многих отечественных производителей. Правда, у предприятий, производящих ДВП мокрым способом, есть проблемы с загрязнением сточных вод, в связи с чем по-прежнему актуальным остается вопрос о применении в производстве плит (не только ДВП), в составе которых используются связующие, не содержащие фенол, формальдегид или какие-либо другие вредные вещества. Работа по изменению рецептуры массы для производства плит идет на многих передовых заводах, хотя полностью отказаться от синтетических связующих пока не удается.

Однако нельзя отрицать очевидное: ДВП медленно, но верно вытесняются из тех сфер, в которых они обычно применялись, другими древесными материалами. ДВП трудно конкурировать, например, с плитами MDF и HDF. Сейчас стоимость плит HDF толщиной 3 мм у некоторых поставщиков вполне сопоставима со стоимостью листа ДВП толщиной 3,2 мм, что особенно актуально в 2015-2016 годы, когда новые российские производители плит HDF (почти все с иностранным капиталом) агрессивно конкурируют и снижают цены в надежде завоевать рынок экспансивными методами. Таким образом, дешевизна перестает быть ключевым конкурентным преимуществом ДВП.

Некоторые специалисты полагают, что постепенно этот вид плит уйдет в прошлое. Но, скорее всего, это справедливо для тех областей, где используются декорированные плиты, ведь ДВП плохо подходит для покрытия шпоном, кроме того, ДВП - более рыхлый материал по сравнению с плитами MDF и HDF, и не такой гладкий. При шпонировании на ДВП могут образовываться непроклеенные участки и вздутия, а у плит HDF более однородная и плотная структура, они отличаются высокой стабильностью размеров, поэтому их охотно шпонируют (как правило, с двух сторон). Двусторонние шпонированные плиты HDF чаще всего используют для изготовления мебельных фасадов и задних стенок мебели. Плиты HDF являются усовершенствованным видом ДВП и скоро вполне могут полностью вытеснить ДВП из мебельного производства.

Вера НИКОЛЬСКАЯ,

директор по исследованиям агентства ABARUS Market Research