Выпуск лущеного шпона растет, выпуск строганого продолжает падать

У шпона, произведенного разными способами, традиционно сложились разные, почти не пересекающиеся сферы потребления: строганый используется для облицовки плитных материалов и изделий, например деревянных дверей, а лущеный - как полуфабрикат для производства клееной фанеры.

Специфика потребления и определила результат: выпуск лущеного шпона непрерывно растет, а доля строганого шпона на рынке постоянно сокращается.

Динамика производства шпона

Производство шпона в России растет несмотря на кризис. Но нужно сразу оговориться, что в официальных данных истинные объемы производства лущеного шпона занижены в 4-6 раз. В официальной статистике учитывается только тот объем шпона, который в той или иной мере предназначен для рыночного оборота либо полностью или частично используется предприятием, которое его производит.

Однако крупные фанерные комбинаты, такие как Сыктывкарский фанерный завод, ООО «Илим Братск ЛДЗ», Череповецкий фанерно-мебельный комбинат, почти все предприятия, входящие в группу «СВЕЗА», и многие другие, самостоятельно производят шпон из фанерного кряжа в объемах, необходимых для текущего выпуска фанеры, причем эти объемы весьма впечатляющие. Но в статистические сводки этот шпон-полуфабрикат, по сути, не попадает, будучи внутренним промежуточным продуктом. Впрочем, ради справедливости стоит отметить, что в предыдущие годы (до 2007 года включительно) данные об объемах произведенного шпона разнились еще больше: в 10-15 раз в зависимости от периода.

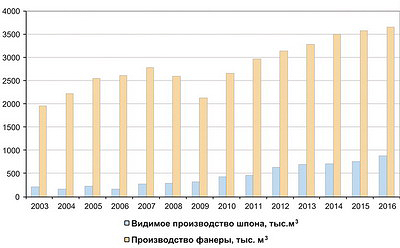

Рис. 1. Сравнительная динамика выпуска лущеного шпона и фанеры

в России в 2003–2016 годы, тыс. м3

Что касается строганого шпона, то и здесь имеет место потеря части данных, но по другой причине: в статистику не попадают квадратные метры, производимые мелкими предприятиями и индивидуальными предпринимателями, которых на рынке не так уж мало.

Итак, производство лущеного шпона растет, и это неудивительно, так как выпуск фанеры, то есть конечной продукции, изготовляемой из него, тоже растет уже седьмой год подряд. График, представленный на рис. 1, иллюстрирует зависимость динамики производства лущеного шпона и клееной фанеры. Эта закономерность просматривается, даже несмотря на существенные статистические потери производственных данных.

В отличие от ситуации с фанерой, рост выпуска шпона не прекращался даже в кризисном 2009 году, а среднегодовой прирост с 2007 года составляет 15%. В 2014-2015 годы он был невысокий, а в 2016 году, по прогнозам, достигнет 16-17%.

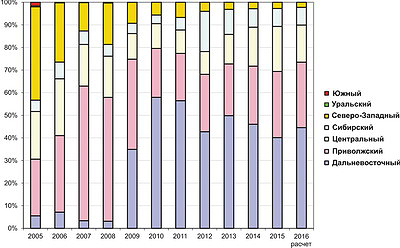

География производства шпона

федеральным округам в 2009–2015 годы и расчет на 2016 год, тыс. м3

Распределение выпуска лущеного шпона по регионам страны очень сильно отличается от ситуации с производством другой древесной продукции, в частности плит.

Производства древесных плит сосредоточены в пределах европейской части страны. Так, ДСП выпускаются большей частью в Центральном и Северо-Западном округах, подавляющая часть MDF-плит сейчас производится на предприятиях, расположенных в ЦФО и ПФО, плиты ДВП мокрого способа производства изготавливают в ПФО и СЗФО, а OSB-плиты в основном выпускаются в Московском регионе и Карелии. Производство фанеры, которую изготавливают из лущеного шпона, тоже сконцентрировано в Северо-Западном, Приволжском и Центральном округах.

Рис. 2. Динамика выпуска лущеного шпона в России в 2003–2015 годы

и расчет на 2016 год, тыс. м3

При этом последние семь лет почти половина общего объема лущеного шпона выпускается в Дальневосточном федеральном округе. И его доля, судя по обещаниям российских и зарубежных инвесторов, может в ближайшие годы вырасти еще.

До 2009 года в Дальневосточном округе шпон почти не выпускался; в основном его производили в республиках Татарстан, Удмуртия, Марий Эл и Кировской области. Ситуация кардинально изменилась, когда в 2009 году в результате модернизации холдинга ОАО «Тернейлес», целью которой было внедрение производств глубокой переработки леса, были открыты две новые площадки: лесопильный завод и завод по производству шпона (годовой мощностью почти 400 тыс. м3), на котором производится сухой лущеный шпон из лиственницы для японских фанерных заводов. В том же году приступило к работе ЗАО «Лесозаводский шпон» (тоже в Приморском крае). В 2010 году к производству лущеного шпона приступили на заводе ОАО «Дальлеспром» (Хабаровский край; входит в состав «РФП Групп»), его мощность 300 тыс. м3 шпона в год.

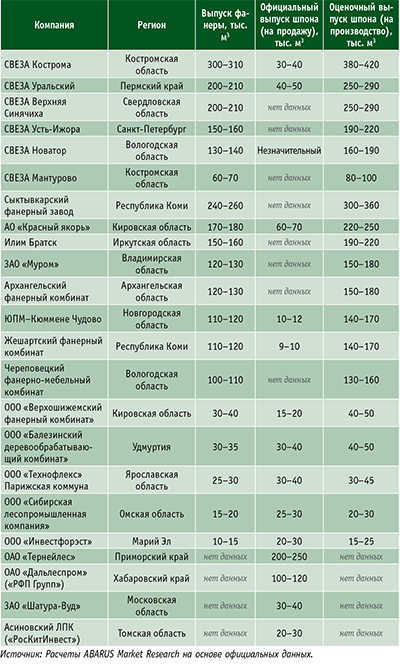

Производители лущеного шпона

российских производителей фанеры и лущеного шпона

В табл. 2 приведены сведения о наиболее крупных предприятиях, производящих лущеный шпон. Для понимания истинных масштабов в перечень включены также фанерные комбинаты, данные об объемах выпускаемого шпона на которых не отражаются в официальной статистике.

Поскольку расход сухого шпона на производство 1 м3 фанеры составляет 1,25-1,38 м3 (в зависимости от технологии), то получается, что некоторые крупные фанерные комбинаты выпускают для собственных нужд 250-300 тыс. м3 шпона ежегодно. Для бесперебойной работы такого гиганта, как «СВЕЗА Кострома», требуется около 400 тыс. м3 шпона, а предприятия всего холдинга «СВЕЗА» за год вырабатывают более 1,5 млн м3 лущеного шпона.

Самыми крупными производителями шпона с подтвержденными объемами выпуска являются дальневосточные компании ОАО «Тернейлес» и ОАО «Дальлеспром». Также в ДВФО по-прежнему функционируют ООО «Юаньбаошань» и небольшое предприятие в Еврейской автономной области. А вот хабаровское ООО «Новая заря» и амурское деревообрабатывающее предприятие «Простор» прекратили деятельность.

Вообще на рынке лущеного шпона за последние десять лет много потерь. Начиная с 2006 года более 20 предприятий, от крупных до совсем небольших, либо обанкротились, либо перестали выпускать шпон. Новых же игроков можно пересчитать на пальцах одной руки. Среди немногочисленных новичков «Ярцевская фанера» и «Рязанский фанерный завод». На рязанском ООО «Ока-Хольц» проведена модернизация. Модернизировано и производство лущеного шпона на ярославском заводе «Парижская коммуна» (ООО «Технофлекс»), благодаря чему повысилась производительность предприятия.

Рис. 3. Динамика выпуска лущеного шпона по федеральным округам

в 2005–2015 годы и расчет на 2016 год, %

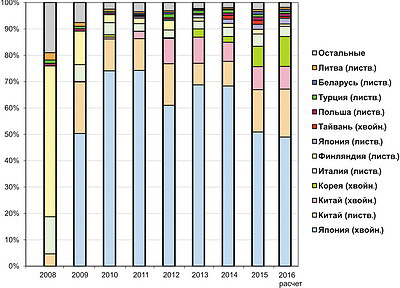

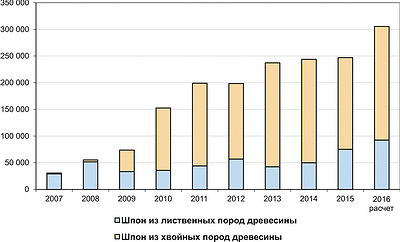

Рис. 4. Динамика экспорта шпона из России по странам-покупателям

в 2008–2016 годы, т

Стоит напомнить также, что в Красноярском крае с 2012 года начал работу Енисейский фанерный комбинат, который выпускал в том числе и шпон (объем производства доходил до 80 тыс. м3), но после трех лет работы завод был остановлен и переживает сейчас реструктуризацию. Известно, что недавно активы предприятия приобрел новый собственник, поэтому местные власти рассчитывают, что предприятие вскоре снова заработает.

Одним из самых многообещающих проектов по выпуску шпона является Асиновский ЛПК («РосКитИнвест» - дочернее предприятие китайской компании AVIC Forestry), который был открыт в феврале 2015 года в Томской области. Пока завод производит небольшие объемы шпона, но первая линия рассчитана на 115 тыс. м3. Эта производственная линия - одна из десяти в рамках строящегося лесопромышленного кластера, на территории которого будут выпускать плиты MDF, ДСП, фанера, ламинат, мебель и другую продукцию глубокой переработки древесины.

Промышленный кластер планируется создать и в Ульяновской области на базе Инзенского ДОЗа, где в последние годы выпускается лущеный шпон объемом чуть больше 500 м3.

Планируется провести модернизацию, которая включает создание новых видов производств, в том числе выпуск шпона файн-лайн.

Китайские инвесторы интересуются и возможностью организации производства шпона в Ленинградской области. Есть проект строительства в 2017 году завода по выпуску березового шпона в Лужском районе силами китайской компании «Трастфорест».

Рис. 5. Динамика экспорта лущеного шпона из России по видам

в 2007–2015 годы и расчет на 2016 год, т

Экспорт лущеного шпона, рынки сбыта

Шпон отечественного производства пользуется высоким спросом за рубежом, причем в основном в странах дальнего зарубежья. До 2009 года из России экспортировался в большей степени березовый и осиновый шпон, а основными рынками сбыта были Финляндия и Италия, также небольшие объемы российского лиственного шпона покупали в Китае.

Но как только в 2009-2010 годы в Дальневосточном федеральном округе открылось сразу несколько крупных производств, структура экспорта резко изменилась. Во-первых, претерпел изменения список стран-потребителей, а во-вторых, в экспорте стал преобладать шпон, полученный из хвойных пород древесины. На первое место по объемам потребления вышли компании Японии, которые покупают большие объемы хвойного шпона и немного лиственного. Китайские компании тоже увеличили закупки, но в них преобладает березовый шпон. После 2013 года в числе перспективных рынков сбыта появилась Южная Корея, периодически появляется Тайвань.

Львиная доля экспортных поставок приходится на ОАО «Тернейлес» и ОАО «Дальлеспром», которые и создавались с расчетом на экспорт, но и заводы европейской части России также постепенно активизируют внешнеторговую деятельность - экспорт лиственных видов шпона тоже растет.

Динамика экспорта в количественном выражении носит положительный характер, хотя и не такой стабильный, как в производстве: в 2011-2012 годы за рубеж вывозилось около 200 тыс. т сухого шпона, в 2013-2015 годы - примерно 250 тыс. т. Большой объем внешних продаж ожидается по итогам 2016 года - по оценкам специалистов, более 300 тыс. т.

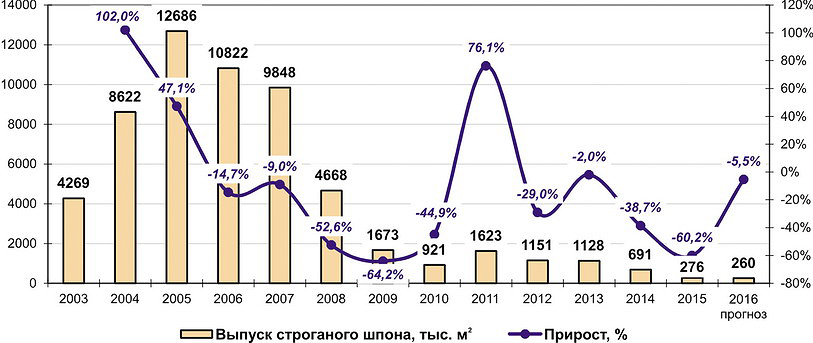

Производство строганого шпона

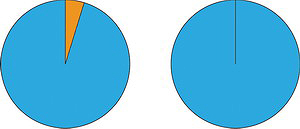

Рис. 6. Соотношение объемов производства лущеного

и строганого шпона в России в 2016 году по сравнению

с 2006 годом, %

Лущеного шпона в России производится гораздо больше, чем строганого. Даже если брать только долю, идущую на рынок, а не для внутреннего пользования, все равно получается, что доля строганого шпона в этом объеме кране мала. Такова ситуация сейчас (см. рис. 6), а десять лет назад доля строганого шпона в общем объеме производства шпона составляла 5%, после чего стала стремительно сокращаться.

В 2005 году было выпущено более 12,5 млн м2 строганого шпона, и это был последний удачный год в новейшей истории отрасли, «старожилы» которой припоминают времена, когда в Советском Союзе производилось около 300 млн м2 строганого шпона ежегодно. В то время искусственных и композитных материалов не существовало и почти вся мебель, какой бы простой и незамысловатой она ни казалась сейчас, облицовывалась натуральным шпоном.

Рис. 7. Динамика выпуска строганого шпона в России в 2003–2015 годы и расчет на 2016 год, тыс. м3

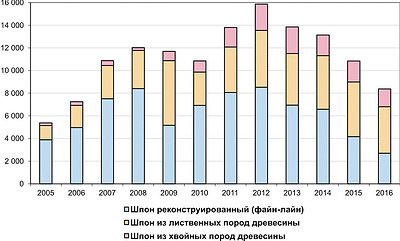

Рис. 8. Динамика импорта строганого шпона в России в 2005–2016 годы, т

Сейчас конкуренцию облицовке из натурального шпона составляют не столько комбинированные материалы вроде восстановленного или реконструированного, как его называют, шпона файн-лайн, сколько искусственные меламиновые покрытия и полимерные пленки. Разнообразие и качество современных искусственных облицовок таково, что обычному покупателю очень трудно отличить натуральный или комбинированный шпон от ламинированного покрытия. В настоящее время в России не более 3% мебели облицовывается шпоном (файн-лайн шпоном в том числе).

Натуральность и экологичность натурального шпона не выступают значимым фактором качества продукции, так как шпоном отделываются не самые экологически безупречные материалы: плиты ДВП, MDF, ДСП, в производстве которых используются смолы и клеи. Да и сам шпон нередко покрывают лаком.

состоянию на 2016 год

Лущеный шпон почти не применяется для облицовки. С этой целью его используют лишь в случаях, когда требования к облицовке крайне невысокие либо шпон очень высокого качества (толщиной не более 0,7 мм). Но декоративную функцию подобная облицовка почти не выполняет, так как при лущении текстура древесины на листе шпона проявляется плохо.

Поэтому число отечественных заводов и небольших предприятий, на которых строгают шпон, стремительно сокращается, и к 2016 году их осталось совсем немного, а выпускают они в совокупности менее 300 тыс. м2 шпона. Из почти трех десятков предприятий, работавших в начале 2000-х годов, осталось около десяти, причем более-менее точные сведения об объемах производства есть только по четырем предприятиям.

Хотя определенный спрос на натуральный шпон все же есть, удовлетворяется он все больше за счет импорта. У шпона европейских производителей качество выше, чем у российского, шпон азиатских компаний отличается от отечественного большим разнообразием расцветок либо выгодной ценой.

До 2012 года импорт натурального шпона рос, в 2013-2016 годы стал падать, но с большой вероятностью восстановится, как только начнет расти покупательная способность на рынке мебели и межкомнатных дверей. Шпон файн-лайн в России не производится, основные его поставщики - компании из Китая и Италии.

Производители дверей используют натуральный шпон в больших объемах, чем мебельщики. Межкомнатные двери в СССР чаще всего красили белой краской, и в облицовке они нуждались редко. Сейчас же отделка шпоном поверхности дверей - одна из самых распространенных технологий. Однако натуральный шпон, особенно российский, не находит на рынке деревянных дверей широкого применения. Используются импортные покрытия либо импортируются готовые плиты (фасады или дверные скины - декоративные накладки), уже облицованные натуральным шпоном.

Вера НИКОЛЬСКАЯ, директор по исследованиям агентства ABARUS Market Research