Рынок деревянных окон

Возвращение к хорошо забытому старому или новый продукт?

Казалось бы, еще совсем недавно замена деревянных окон металлопластиковыми считалась серьезным шагом в благоустройстве жилища. Но до сих пор не во всех домах даже крупных городов, не говоря уже об отдаленных регионах, многие домовладельцы до сих пор могут позволить себе установку металлопластиковых окон, откладывая «модернизацию» жилья на более благополучные времена. Но они даже и догадываются, что уже безнадежно отстали от тенденций моды, так как сейчас стремительно развивается спрос на деревянные окна.

Первые оконные конструкции со стеклопакетами в пластиковых профилях появились в России в начале 1990-х годов, а бум их потребления пришелся на середину 2000-х и продолжался бы до сих пор, если бы не начались политические и экономические катаклизмы. В тот период сегмент деревянных окон стремительно сужался, но не заглох, а пережил структурную перестройку. Теперь деревянные окна - почти элитная продукция. Повышению качества деревянных окон способствуют не только технологическое и техническое перевооружение предприятий отечественной деревообработки, но и развитие стекольной отрасли, а также лакокрасочной промышленности. Современные оконные конструкции - это красивые, крепкие профили с двойными и тройными стеклопакетами из высококачественного термически полированного стекла.

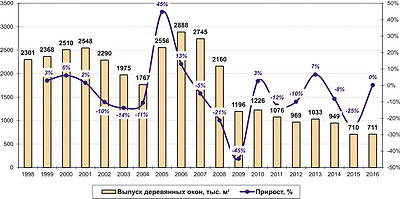

Рис. 1. Официальная статистика российского производства деревянных

оконных блоков в 1998–2016 годы, тыс. м2

Производителей деревянных окон в России очень много - по разным подсчетам, выпуском оконных конструкций из древесины в стране занимаются от 600 до 1000 предприятий, и качество их продукции разное. Только часть оконных компаний выпускает оконные конструкции высокого качества, так называемые «евроокна». Остальной объем - это традиционная «столярка». В период мирового финансового кризиса сегмент отечественных производителей «столярки» понес серьезные потери. Закрывались не только небольшие производства, но и довольно крупные деревообрабатывающие комбинаты, поставлявшие окна большими оптовыми партиями на объекты жилищного строительства по всей стране. В результате объем выпуска деревянных окон в России в 2008-2009 годы упал почти на 60% по сравнению с предыдущими годами(см. рис. 1).

Если оценивать объем производства деревянных окон, то можно сказать, что оно так до сих пор и не оправилось от потерь, но качество выпускаемой продукции продолжает повышаться. Рынок остается привлекательным и демонстрирует большой потенциал, поэтому на него выходят новые игроки, в том числе и довольно крупные. Чтобы не потерять связь с рыночной реальностью, столярные комбинаты перевооружаются, закупают современное оборудование, осваивают новые технологии.

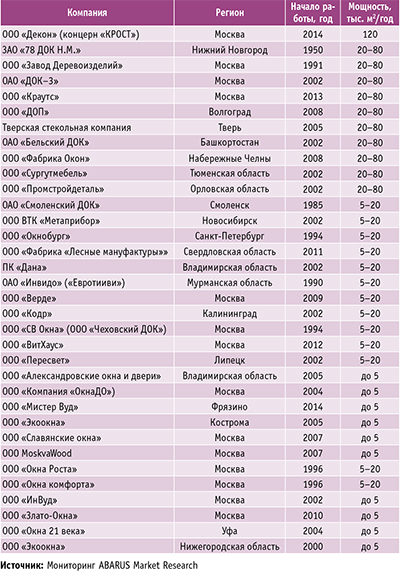

Рис. 2. Распределение производства деревянных окон в России по регионам

в 2006–2016 годы, %

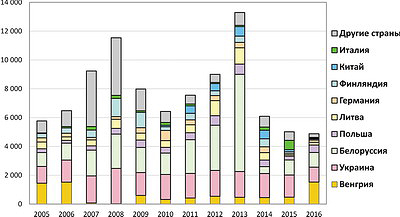

Так, в 2014 году на московском рынке появился новый амбициозный игрок - компания «Декон», входящая в состав строительного холдинга «КРОСТ». На самом деле «Декон» работает уже более 25 лет, выпускает широкий ассортимент изделий из натуральной древесины и все это время производил деревянные окна. Но после кризиса, когда жилищный рынок стал восстанавливаться, было принято решение построить новый завод, который обеспечивал бы нужды в оконных конструкциях как самого холдинга, так и розничного рынка. Сейчас продукция предприятия продается по всей стране, а мощности позволяют выпускать в месяц до 10 тыс. м2 оконных блоков. Диапазон профилей - от 68 до 88 мм. В производстве используется древесина сосны, лиственницы и дуба, а также красного дерева, палисандра и других экзотических пород. На заводе изготавливаются окна разной конфигурации - от стандартных прямоугольных до геометрически сложных и арочных конструкций.

Объемы производства ООО «Декон» даже превышает мощности таких гигантов оконного рынка, как нижегородский «78 ДОК Н.М.», московские предприятия «Завод Деревоизделий», ОАО «ДОК-3», ООО «Краутс» (Окна Krauts), волгоградское предприятие ООО «ДОП». Возможности этих заводов позволяют производить 20 тыс. м2 окон в год и больше. Наиболее популярные породы используемой древесины - сосна, лиственница, дуб.

Средний срок изготовления заказа российских окон составляет от 1,5 до 2,5 месяцев - в зависимости от сезона. Есть компании, которые могут сделать работу за одну-две недели, если у заказа стандартные размеры.

В настоящее время большинство предприятий российских производителей деревянных окон в Центральном и Приволжском федеральном округах - либо в крупных городах, где есть высокий потребительский спрос (в Москве, Санкт-Петербурге), либо в регионах, в которых есть хорошее предложение по сырью: в Омской, Новосибирской, Орловской, Владимирской, Тверской, Белгородской, Смоленской, Вологодской областях. Деревянные окна также активно производят в регионах, где сосредоточены предприятия-изготовители деревянных дверей: в Нижегородской и Ульяновской областях, в республиках Башкортостан и Татарстан и др.).

Итак, производителей деревянных окон в России довольно много, но еще больше компаний, которые их перепродают. В числе наиболее известных продавцов: Winwood, «СпеZокна», «Окна Хвоя», «Царь-Окна», «Окна роста», «ДокТрейд», ГК «Делини», Окна «Хоббит», WoodHouse, «Студия окон», «Дивные окна», «Стелла», «СВ Окна», «МДинас», «Выгодные окна», «Прималкон», «Винтаж», «Форест окна» и многие другие. Немало и компаний, которые наряду с продажей окон российских производителей торгуют и продукцией зарубежных компаний.

Импорт деревянных окон в Россию

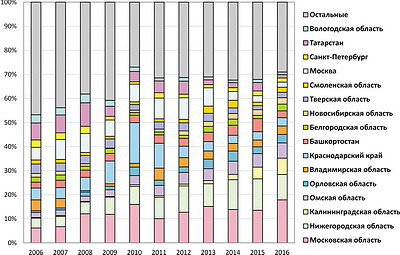

Рис. 3. Динамика импорта деревянных окон в Россию из разных стран и в

совокупности в 2005–2016 годы, тыс. м2

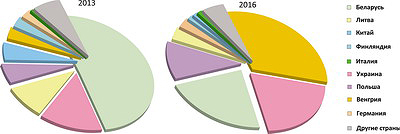

Рис. 4. Изменение соотношения импорта деревянных окон в Россию из

разных стран, 2016 год в сравнении с 2013 годом, %

Импорт деревянных окон в России сократился в 2009 и 2010 годы, когда упали темпы домостроения, но затем активно набирал обороты, показав рекордный рост в 2013 году, после чего снова резко упал. В последние годы он не растет, но и не уменьшается.

По данным нашего агентства, импортные окна занимают незначительную часть рынка, но оказывают сильное влияние на уровень качества продукции, поскольку российские производители ориентируются на конфигурацию и форматы профилей от западных компаний. Популярность зарубежных окон связана с потребностью определенного сегмента покупателей в дорогих окнах, а также потому, что не все российские производители могут выпускать продукцию, соответствующую высоким международным требованиям по качеству и дизайну.

По итогам 2016 года основной страной-импортером деревянных окон в Россию является Венгрия, на втором месте Украина, на третьем - Белоруссия, которая утратила свое лидерство (в 2013 году на белорусских производителей приходилась почти половина всего импорта). Доли других стран - таких, как Литва, Польша, Китай, Финляндия, Германия и Италия в 2013 году составляли 3-5%, по итогам 2016 года разброс усилился - от 2 до 10%.

Белорусские и украинские деревянные окна - это продукцию эконом класса. В числе популярных в России белорусских компаний можно назвать предприятия «Вудвин», Окна Fresh, «Царь-Окна», «Гевиком» и «Словечно-Древ».

Зарубежные производители чаще всего предлагают окна с одно-двухкамерными пакетами и профилями от 68 до 78 мм, для производства используется как срощенный, так и цельноламельный брус. Большинство импортных стеклопакетов снабжены энергосберегающими стеклами и заполнены аргоном. Зарубежные производители также используют пиломатериалы из древесины сосны, лиственницы, дуба, довольно часто встречается окна, профили которых изготовлены из меранти, реже - их ольхи, клена, ореха и др.

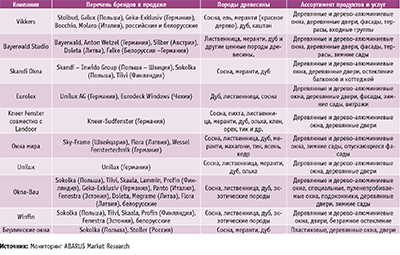

поставщиков деревянных окон зарубежного производства

В таблице 2 приведен перечень компаний, специализирующихся на поставках импортных деревянных окон в Россию, и их краткая характеристика. На изготовление окон зарубежного производства требуется от полутора до трех месяцев, и еще около двух-трех недель - на доставку и растаможивание.

Потребитель отмечает немецкие окна как наиболее качественные среди всех импортных. Германия - законодатель мод в оконном производстве. Многие российские и белорусские компании, желающие подчеркнуть высокое качество своего продукта, в рекламе делают упор на том, что для изготовления своих изделий используют немецкие оборудование, фурнитуру и лакокрасочные материалы.

Польские и прибалтийские бренды находятся в средней ценовой категории. Это самый насыщенный торговыми марками сегмент. Продукции, предлагаемой восточно-европейскими и скандинавскими компаниями, присущи все характеристики «импортности» (двойной стеклопакет с аргоном, энергосберегающее стекло, высокая степень герметичности, качественно обработанная древесина, прочная фурнитура, широкий выбор изделий) и все это - по приемлемой цене.

К этой же категории относятся компании, которые работают как с зарубежными, так и с отечественными производителями. Им нельзя опускать планку, поэтому они выбирают в качестве поставщиков российских производителей с европейским уровнем качества (это, например Stoller из Волгограда, Krauts из Москвы и некоторые другие).

У продукции большинства белорусских производителей самые доступные цены - цена на эти окна на 15-25% ниже стоимости многих российских и в несколько раз дешевле импортных окон. Дешевле только так называемая «столярка» - обычные окна без стеклопакетов, производители которых есть как в России, так и в Белоруссии.

От чего зависит стоимость окна

Разные толщина профиля и размеры стеклопакета не являются главными факторами, влияющими на стоимость окон, особенно в рамках одного бренда, основные факторы - сложность формы оконного блока; порода древесины, из которой изготовлен профиль, качество бруса; дополнительное окрашивание.

В самой низкой ценовой категории окна, изготовленные по стандартным проектам. Арочные профили дороже прямоугольных в 1,5-2 раза. Также на стоимость существенно влияет число поворотных элементов. Стоимость фурнитуры для одной поворотной створки - 5000-7000 руб., то есть разница в цене одинаковых по размеру окон, изготовленных из недорогой древесины, может составить 20-30%, если в типовой проект добавить дополнительную открывающуюся створку.

По размеру стоимости окна, выполненные из разных пород древесины, можно выстроить в следующем порядке (по возрастающей): из древесины сосны, пихты, лиственницы, меранти, дуба, ольхи, клена, экзотических видов.

У разных компаний расхождения в стоимости окон, профили которых изготовлены из древесины разных пород, могут сильно отличаться, но закономерность общая: если стоимость окна из сосны принять за 100%, то окна из пихты дороже на 4-5%, из лиственницы - на 7-15%, из меранти - на 15-50%, из дуба и ольхи - на 20-70%, из ореха - на 80-100%, из тика, эвкалипта, зебрано и других экзотических пород - на 100-150%.

Что касается свойств древесины, влияющих на качество ламелей, из которых изготавливают профили, то больше всего разногласий у производителей окон в оценках лиственницы. Часть производственников нахваливают эту древесину, отмечая интересный рисунок текстуры и целебные свойства, другие же считают лиственницу проблемным материалом из-за смолы, которая со временем выделяется под воздействием солнечных лучей.

Самым выгодным материалом для производства окон среднего ценового сегмента считается меранти, так как у древесины этого дерева темный природный оттенок, и лакокрасочное покрытие также обычно бывает темным, что позволяет использовать для изготовления профилей дешевый срощенный брус (класса Б), ведь покрытие темным лаком позволяет по сути скрыть главный эстетический недостаток срощенных ламелей - место соединения на микрошип. Отметим, что брус класса Б дешевле бруса класса А обычно на 10-15, а иногда и на 20%. Для предприятий, выпускающих большие объемы оконной продукции это существенно.

У большинства производителей спектр лакокрасочных материалов разных цветов для отделки окон базовой комплектации довольно обширен, поэтому можно предлагать потребителям продукцию без наценок. У зарубежных производителей выбор цвета за рамками базового набора может повлиять на повышение цены изделия на 10-30%. Отечественные производители значительное повышение цены оправдывают окрашиванием внутренней и внешней сторон блока в разные цвета.

Использование алюминиевых накладок добавляет к стоимости изделия еще 10-11% (реже - 17-18%). Для окон с профилями из дорогой древесины наценка за алюминиевые накладки меньше. Стоит отметить, что компании, работающие с импортными изделиями, по сути навязывают потребителю накладки, примерно также ведут себя отечественные производители, предлагающие окна высокой ценовой категории. Но отечественные и импортные накладки - это совершенно разные по исполнению детали: на зарубежных изделиях они плотно прилегают к древесине и блок представляет собой единое целое, у отечественных же производителей между деревянным профилем и накладкой могут быть зазоры, в которых задерживается вода, в результате чего даже через довольно короткое время может начаться процесс гниения древесины. Но некоторые российские и белорусские производители полагают, что алюминиевая накладка, плотно установленная на внешнюю сторону блока, «убивает» смысл установки деревянных окон - древесина перестает «дышать».

Что касается энергосберегающего стекла и наполнения стеклопакетов аргоном, то все зарубежные производители предлагают эту комбинацию по умолчанию. Разница бывает только в числе энергосберегающих стекол (двухкамерный стеклопакет также входит в базовую комплектацию). Отечественные компании энергосберегающее стекло устанавливают за дополнительную плату (500-700 руб. за 1 м2, разница между стоимостью оконной конструкции с обычными стеклами и энергосберегающими может составлять 5% на весь заказ), иногда в эту же цену входит и стоимость заполнения стеклопакетов аргоном.

Стоит отметить, что к аргону российские производители относятся с явным пренебрежением. Чаще всего у них есть возможность закачать аргон в стеклопакет (или они делают вид, что подобная возможность есть), но не акцентируют на этом внимание, утверждая, что, во-первых, аргон не сильно улучшает теплоизоляционные свойства окна, во-вторых, со временем аргон улетучивается и в-третьих, его наличие в стеклопакете невозможно проверить. Последние два заявления близки к истине. Все импортные стеклопакеты изготавливаются в аргонной среде, а в отечественные стеклопакеты аргон загоняется так называемым методом «через иглу». Учитывая «качество» герметичности отечественных изделий, смысл этой манипуляции сомнителен. К тому же, потребитель действительно не может проверить объем и качество газа в стеклопакете.

Принципы ценообразования в торговых компаниях

Компании, работающие с импортными окнами, не могут широко оперировать скидками, поскольку основную цену, включая скидки на объем заказа, устанавливает зарубежная фабрика. Если компания-поставщик заявляет, что может предоставить большую скидку (более 10%), это означает, что изначально на изделия была сделана огромная наценка.

Точно так же могут работать и отечественные компании. Российские производители нередко заявляют о скидках 20-30%. Это грубый маркетинговый ход, маскируемый под сезонные акции и т. д. Также есть такие компании, которые пытаются выдать действительную цену товара за цену со скидками. Например, компания рекламирует акцию «Лиственница по цене сосны». При глубоком знакомстве с условиями акции выясняется, что предложение действует только на окрашивание. То есть окна с профилем из бруса низкого сорта, замаскированного густой краской, преподносятся как эксклюзивное предложение. Нормальной может считаться скидка в размере 3-5%, особенно при 100% предоплате заказа, обычно предоплата составляет 70%, реже - 80% и более. Некоторые компании работают по схеме 50 х 50, а предоплата 30-40% встречается крайне редко, подобную политику могут себе позволить крупные производители, у которых имеется запас заранее произведенных и лежащих на складе оконных блоков типовых размеров и большой объем текущего оборота, либо небольшие начинающие производители, нуждающиеся в наработке портфолио и привлечении клиентуры.

Вторая часть оплаты заказа обычно выполняется в момент подтверждения его готовности. Очень немногие компании берут оставшуюся сумму при доставке и тем более - по окончании монтажа. Некоторые поставщики, работающие с зарубежной продукцией, разбивают заказ на несколько траншей: например, 70% - предоплата, 20% - при подтверждении готовности заказа, 5% - при поступлении товара на склад продавца и 5% - во время доставки заказчику.

Большинство компаний все-таки стараются прибегать к мягким скидочным инструментам, например, включая стоимость доставки или монтажа в цену товара. В последнем случае цена на товар будет высокой, так как монтажные работы недешевы. Некоторые компании призывают покупателей делать заказы в вечернее время, приносить распечатанные с сайтов купоны, делать фотографии счастливого семейства или домашних любимцев и т. д.

Анализ рыночной ситуации

По данным агентства Research.Techart, в 2015 году объем российского рынка деревянных окон составлял около 3 млн м2. Среднегодовые показатели роста рынка на тот момент составляли примерно 6%. Европейский рынок рос более низкими темпами. В то время как в Европе современные деревянные окна постепенно вытесняют с рынка металлопластиковые, в России по-прежнему около 80% рынка приходится на последние. Сегмент металлопластиковых окон продолжает развиваться, так как у них более высокие теплосберегающие и шумоизоляционные качества и они лучше выглядят по сравнению с обычными деревянными окнами, а технически более совершенные деревянные оконные конструкции массовому российскому потребителю пока не по карману.

Несмотря на снижение отечественного производства и импорта, можно с уверенностью утверждать, что рынок деревянных окон находится в высокой стадии развития. На нем работают как мелкие, средние, так и большие компании, которые развивают свой бизнес уже много лет и стабильно укрупняются, а это признак роста.

Интерес потребителей к деревянным окнам также очевидно растет, хотя цены на них по-прежнему выступают серьезным ограничительным фактором покупательского спроса. Если покупатель ориентируется на недорогую продукцию, он ищет окна российских и белорусских производителей. Простота конструкции и технические несовершенства не пугают потребителей, желающих установить деревянные рамы взамен металлопластиковых. Мода на экологически чистые материалы также влияет на рынок деревянных окон.

Деревянные окна покупают люди с высоким достатком, так как у многих из них имеется загородная недвижимость. Устанавливать деревянные окна в многоквартирных домах, будь то новостройки или панельные «хрущевки», не всегда имеет смысл, так как нерегулируемое центральное отопление может сводить на нет защитные характеристики деревянных окон с теплосберегающими стеклопакетами. Поэтому самым важным фактором роста рынка деревянных окон выступает и будет выступать развитие индивидуального домостроения.

Вера НИКОЛЬСКАЯ,

директор по исследованиям агентства ABARUS Market Research