Дополнительная нагрузка для ДПК

Испытание холодом, жарой, снегом, дождем и… тендерами

Рынок древесно-полимерных композитов можно считать одним из наиболее активно развивающихся в России. Появление новых материалов расширяет ассортимент строительной продукции, кроме того, специалисты надеются, что переход на композиты замедлит неконтролируемую вырубку леса. Растущая конкуренция постепенно вычищает с рынка неблагонадежных производителей, но система государственных закупок, заставляющая чиновников жестко экономить, наносит репутации ДПК серьезный ущерб.

Коротко о ДПК

Древесно-полимерные композиты по свойствам ближе к древесным материалам, нежели к пластмассам. Производители ДПК не скупятся на похвалы своей продукции, как и продавцы. Действительно, это экологичные, прочные, долговечные, легкие в обработке и монтаже материалы, не подверженные изменению формы и гниению, привлекательного вида и с широкими возможностями применения. Особого ухода не требуют. Перечень преимуществ можно продолжать, однако, как все материалы, ДПК могут существенно различаться по качеству. Многое зависит от производителя и рецептуры.

Сырье для ДПК – это древесная мука (50–70% в составе), полимеры (от 30%), связующие агенты, красители, светостабилизаторы и добавки для повышения огнестойкости и улучшения других характеристик. Композитные материалы служат дольше, чем необработанная древесина, но они и дороже ее, в первую очередь из-за высокой стоимости полимера. В качестве связующего используются следующие виды полимеров:

- полиэтилен (ПЭ) – довольно прочный, эластичный (прощает ошибки при укладке) и морозостойкий, но излишне мягкий при высокой температуре и более горючий в сравнении с другими полимерами, при этом не самый дешевый;

- полипропилен (ПП) – прочный, однако менее морозостойкий и более хрупкий по сравнению с полиэтиленом, хотя эти недостатки можно компенсировать добавками, но их применение удорожает материал;

- поливинилхлорид (ПВХ) – дороже остальных аналогов по причине высокого процента в рецептуре (до 50-60%), очень прочный и трудновоспламеняемый, но менее эластичный (излишняя жесткость) и хрупкий, нетерпим к деформациям основания. По мнению некоторых потребителей, изделия из ПВХ имеют «пластиковый» внешний вид.

За рубежом также применяются полистирол, полилактид, пластик АБС и другие полимеры, не используемые в России.

Качественный продукт из ДПК, независимо от используемого полимера, хорошо переносит жару и холод, влагу набирает в незначительных количествах, лишен посторонних запахов, кроме древесного. Срок службы качественной террасной доски, по результатам испытаний, составляет больше 10 лет.

Индустрия ДПК

Индустрия древесно-полимерных композитов зародилась в США, но довольно быстро появилась в Европе (Бельгии, Германии, Австрии, Швеции, Венгрии, Чехии и других странах) и Азиатско-Тихоокеанском регионе (преимущественно в Китае и Южной Корее). Если еще в 2012 году лидирующие позиции на мировом рынке ДПК занимала Северная Америка (65% выпуска), то в последние годы американских и европейских производителей заметно потеснили азиатские.

Зарубежные производители, как правило, используют разные полимеры для разных видов продуктов. Для террасной доски предпочтение отдается поливинилхлориду и полиэтилену. Для профилей чаще применяется полипропилен, для ограждений – полиэтилен, а при производстве сайдинга примерно поровну ПВХ и ПП. Поскольку в начале 2000-х годов большую часть ассортимента составляла террасная доска (декинг), полиэтилен долго был самым востребованным полимером в производстве ДПК. В 2011 году 83% всех изделий мирового рынка ДПК производились на основе ПЭ. С расширением ассортимента, в том числе фасадных и оконных материалов, стали больше использоваться другие полимеры – растущий спрос на ПВХ и ПП в последние годы опережает спрос на полиэтилен. Так, по данным газеты «Plastinfo. Полимерный бизнес», в 2016 году композиты на основе ПЭ занимали 50% мирового рынка. Примерно в этот же период встречается цифра 60%. Более поздних оценок нет.

Россия, скорее всего, пойдет по тому же пути, но пока находится на первом этапе, и полиэтилен низкого давления по-прежнему основное связующее вещество: до 90%. В РФ мало технологических линий, на которых применяются другие полимеры. Например, поливинилхлорид используют компании «ДПК-Пласт» (марка Savewood), «Лайфтайм» (коллекция Olympya) и GardenParkett (ИП Трифонов С. А.), а полипропилен – ООО «Караон», ООО «Б-Пласт» (марка Faynag), а также ООО «Техно-Полимер» из Тольятти (выпускало обшивку и элементы для автомобильных салонов).

Для производства высококачественного ДПК пригоден только первичный ПНД (трубный полиэтилен), обеспечивающий материалу необходимую стабильность и устойчивость к действию внешних факторов. Высокая цена первичного ПНД вынуждает выбирать вторичный полиэтилен, что и делают некоторые российские производители, особенно небольшие региональные заводы. Абсолютное большинство китайских производителей тоже используют вторичный полиэтилен, но российские потребители, наученные горьким опытом, не стремятся покупать дешевые ДПК из Китая.

Для качества продуктов важна подготовка древесной муки. Сейчас большинство производителей ДПК изготавливают ее самостоятельно, добиваясь нужной крупности помола, но некоторые все еще покупают у специализированных компаний либо на ближайших лесоперерабатывающих комбинатах. Оптимальной считается древесная мука с диаметром частиц 180–400 мкм. Оборудование позволяет использовать древесную муку как хвойных, так и лиственных пород.

Ассортимент

Основным изделием из древесно-полимерных композитов в России и во всем мире остается террасная доска. Несмотря на специфику, декинг находит широкое применение: для отделки открытых и крытых террас, входных групп, эксплуатируемых кровель, пространства вокруг бассейнов, облагораживания прогулочных пространств и общественных площадок, при строительстве набережных, причалов и пирсов для частных и пассажирских судов. Террасная доска используется в банях и саунах, а также как обычное напольное покрытие в помещениях с большой проходимостью.

Доска может быть пустотелой и полнотелой, шовной и бесшовной, с закрытым и открытым (теперь почти не выпускается) профилем. Производители предлагают десятки форм профилей декинга, не говоря уже о разнообразных декоративных характеристиках.

В 2011 году террасная доска занимала до 97% российского рынка (данные компании «Террадек»)1. Сейчас ее доля снизилась примерно до 90%, так как ассортимент выпускаемой продукции постепенно расширяется. Помимо декинга, сегодня российские производители ДПК предлагают лестничные ступени, подоконники, планкен для обрамления оконных проемов, заборную доску, фигурный штакетник, переносные ограждения, сайдинг, консоли для вентилируемых фасадов, поддоны, планки для грядок, поручни, перила, опоры, разнообразный погонаж, малые архитектурные формы, детали уличной мебели и даже двери.

Несмотря на широкий ассортимент изделий, многие представлены ограниченно. В первую очередь из-за цены. К примеру, сайдинг из ДПК дороже обычного пластикового – винилового и даже акрилового, поэтому даже у крупных производителей выбор небольшой.

На Западе постоянными потребителями ДПК стали производители электроники и электротехники, предприятия упаковочной индустрии, производители игрушек, обуви и музыкальных инструментов. Древесно-полимерные композиты востребованы в производстве автокомпонентов: для внутренней отделки салона и дверей, для изготовления приборных панелей, деталей автомобильных кресел и т. д. Как говорили эксперты в 2012 году, автомобильная промышленность должна продемонстрировать наибольшие темпы роста спроса на ДПК, но этого не произошло. Гораздо активнее композиты осваивает строительная отрасль.

Кстати, именно автопроизводители в свое время окрестили древесный композит жидким деревом, поскольку из него можно отливать элементы очень сложной формы. Упоминания о «жидком дереве» нередко можно встретить и сейчас, но игроки рынка полагают, что это название давно устарело. Непопулярен и термин «древопластик».

Российские производители

В Россию пробные импортные партии ДПК начали завозить в нулевые годы. А в 2007–2008 годах появились первые предприятия по производству материалов. Затем их число увеличивалось почти по экспоненте: в 2010 году, по разным оценкам, было 4–6 компаний, в 2011 году – 15–19, в 2012 году – 25–30, в 2013 году – 40–50; в 2014 году – 60–70 компаний, а в 2015 году, по некоторым данным, больше 100 предприятий разного масштаба.

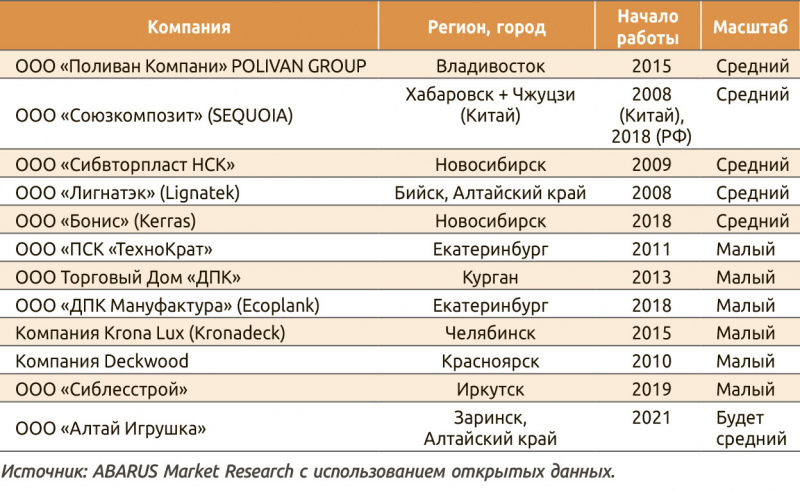

В открытых источниках сообщается, что в 2005 году в России уже три компании производили ДПК, но это неточные данные. Многие компании торгово-производственные, и часто указывают год начала торговли композитами, а не год запуска собственного производства. Также на рынке до сих пор есть компании, производственные мощности которых расположены в Китае, а в России лишь центральный офис. По такому принципу, например, развивалось ООО «Союзкомпозит» (торговая марка Sequoia): в 2008 году было запущено производство в Китае (Чжуцзи), а в 2018 году – собственная линия в Хабаровске.

Какая компания стала первопроходцем на российском рынке ДПК, не ясно. Некоторые игроки считают, что это алтайская компания «ЛигнаТэк» (2008 г.), которая, к сожалению, недавно вынуждена была покинуть рынок. Компания производила террасную доску открытого Ш-профиля, который обеспечивал дополнительную вентиляцию и не позволял влаге скапливаться внутри доски, но прочность такого профиля оставляла желать лучшего, поэтому сейчас он не пользуется спросом. Примерно в то же время освоила выпуск композиционных материалов на основе поликарбоната и пластика АБС нижегородская компания ООО «Караон» (ДПК производит с 2008 года с использованием полипропилена). Третьим претендентом на звание пионера российского рынка считается ООО «Экосплав» из Краснодарского края, производственная линия которой тоже заработала в 2008 году.

В 2013 году аналитическая компания Inventra исследовала российский рынок ДПК и назвала ведущими производителями компании «МультиПласт» (торговая марка MultiDeck), «Техно-Полимер», «ДПК-Инжиниринг» (марка «Экодэк»), Средневолжский завод полимерных изделий, «Ставсервис» (торговая марка Stavdecking), упомянутую выше компанию «ЛигнаТэк» (Lignatek), «Биохимпласт» и «Вествуд-полимер» (марка «Террапол»)2.

Спустя семь лет, в 2020–2021 годах, ситуация на этом рынке стала другой. Некоторые компании из группы лидеров 2013 года оказались банкротами, а положение оставшихся заметно изменилось, в том числе и потому что вперед выдвинулись крупные новички. Уровень рыночной концентрации заметно снизился: если в 2013 году 70% продукции выпускали 7–8 компаний и на лидера приходилось 23% общего объема производства ДПК в стране, то сегодня 13–15 компаний производят основной объем и доля лидера чуть больше 10%.

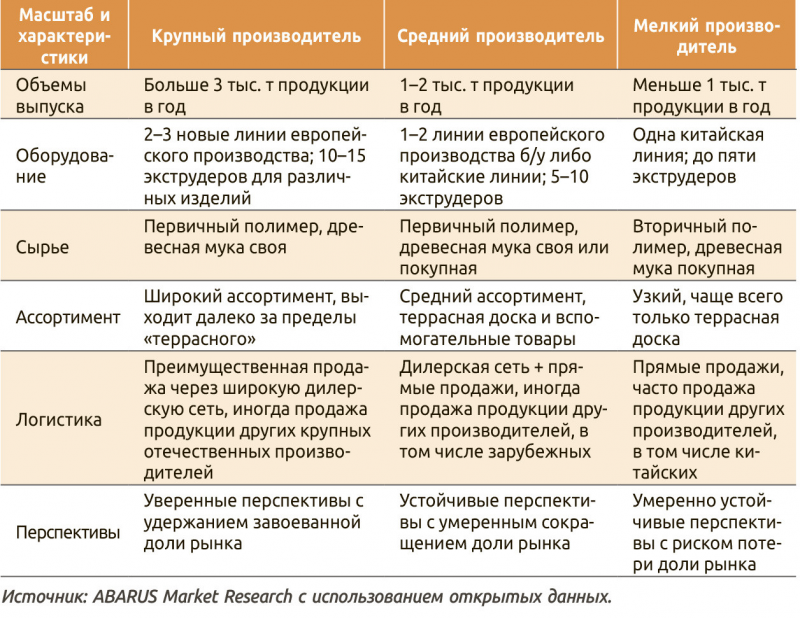

Наиболее «богатым» производителями ДПК регионом является Москва и Московская область: в апреле 2021 года специалисты агентства ABARUS Market Research насчитали там больше 20 компаний. В основном это производители среднего масштаба, способные выпускать 1–2 тыс. т разнообразной продукции в год. Крупным производителем может считаться завод, выпускающий в год от 2–3 тыс. т материалов. К категории мелких относятся предприятия, производящие ежегодно меньше 1 тыс. т продукции. Производством ДПК активно занимаются индивидуальные предприниматели, некоторые из них создали известные на рынке бренды.

Вторым по насыщенности заводами-производителями регионом считается Поволжье, где работают примерно 20 заводов. Крупные предприятия расположены в Нижегородской, Самарской, Ульяновской областях, республиках Татарстан, Башкортостан, Марий Эл и других регионах. Активное освоение производства ДПК в Поволжье связано с исторической концентрацией там химических производств. А где налажен выпуск полимеров, там и их освоение. Немаловажными факторами также становятся густонаселенность округа и высокий спрос на готовую продукцию. Не случайно чешская компания Holzhof, которая уже давно известна на российском рынке, выбрала для строительства своего завода Ульяновскую область. По информации Минпромторга, завод АО «Хольцхоф Рус» почти готов, его пуск запланирован на 2021 год.

В других регионах производители ДПК распределены не так равномерно. Прослеживается отчетливая тенденция размещения заводов ближе к рынкам сбыта, а не к транспортным путям или исходным ресурсам, так как сырье для производства древесного композита общедоступно.

Планы ввода новых предприятий

По последним подсчетам, в России не меньше 70 компаний производят изделия из ДПК, а вместе с предприятиями «гаражного» типа, возможно, наберется и 100 игроков. Несмотря на появление большого количества заводов ежегодно, планы ввода новых предприятий обнародуются довольно регулярно.

Как ожидается, главным событием 2021 года станет открытие завода АО «Хольцхоф Рус» в портовой особой экономической зоне «Ульяновск». Прежде изделия марки Holzhof импортировались в Россию; первая партия была ввезена в сентябре 2012 года. Мощности будущего предприятия позволят выпускать до 3 тыс. т продукции в год, инвестиции в проект составляют 100 млн руб. Первую очередь рассчитывали запустить в декабре 2020 года, но перенесли на II квартал 2021 года. Производственная линия укомплектована современным европейским и китайским оборудованием.

В марте 2021 года начала производить террасную доску из ДПК заринская компания «Алтай Игрушка». Производственную линию доставили на площадку в декабре 2020 года и за два месяца подготовили оборудование к работе. Проектная мощность линии 7 тыс. м2 с перспективой увеличения до 15 тыс. м2. Для реализации проекта был привлечен льготный заем 16,7 млн руб. из Фонда развития Алтайского края, всего было инвестировано 22 млн рублей.

Комбинат по выпуску ДПК собираются построить в ТОР «Чапаевск» (Самарская область). С инициативой выступила компания «Сэнвуд», возможно, так же будет называться и ее продукция. Подобное предприятие планирует запустить тюменская компания «Фратрил», которая еще в 2019 году получила поддержку от властей для реализации своего проекта. В ТОСЭР «Варгаши» (Курган) зарегистрировано ООО «Индустрия ПРО», планирующее производство изделий из стеклопластика и ДПК с вложением 25,8 млн руб. В рамках ТОСЭР в Чусовом (Пермский край) до 2026 года будет запущено производство изделий из ДПК. «Карельский деловой центр» инвестирует 100 млн руб. в организацию нового производства по комплексной переработке отходов, предполагающего и выпуск продукции из древесно-полимерного композита. Во Владивостоке созданием нового производства планирует заняться компания «Пластвудрус».

Динамика производства

Объем выпуска ДПК в России в 2011 году, по разным оценкам, составлял от 3,5 тыс. до 4 тыс. т, в 2012 году – больше 9 тыс. т. Это было начало. В течение следующих трех лет наблюдался бум производства, и к 2015 году объем выпуска вырос почти до 23 тыс. т. Затем последовал короткий период падения, связанный с адаптацией выпуска к реальному спросу, отягощенной общеэкономическими факторами (кризисом).

Именно тогда закрылись многие заводы. Видимо, как раз на 2016–2017 годы пришелся «кризис роста» производителей, массово запускавшихся в 2011–2012 годах, и они не смогли преодолеть его. Между тем спрос на ДПК, несмотря на проблемы в экономике, продолжал расти, и нехватка отечественного продукта восполнялась поставками из-за рубежа, в том числе из Китая. Среднестатистический потребитель к тому времени уже научился отличать качественный продукт от китайского ширпотреба, подделок «под Европу и Корею» и результатов производственных экспериментов, и не соблазнялся дешевыми изделиями, в названии которых фигурировало слово «композит».

Вследствие этого после 2017 года объемы производства ДПК в России снова пошли в рост. Выдержавшие проверку временем старожилы отрасли – компании с опытом работы около 10 лет – стали укрупняться, усложняться и наращивать обороты. Также рынок постоянно пополнялся – в 2018–2020 годах появилось не меньше 10 новых названий. Даже «ковидный» 2020 год не стал исключением, а в 2021 году уверенный рост возобновится, не в последнюю очередь и потому, что на рынок в течение года выйдут новички, в том числе довольно крупные. Сейчас российские компании в сумме выпускают 32–33 тыс. т ДПК-изделий, а 2021 году рынок может перешагнуть отметку 35 тысяч.

С развитием рынка возникла необходимость в отраслевых экспертных организациях. Сейчас в этом качестве выступают научно-исследовательский центр «Древесно-полимерные композиты» (НИЦ «ДПК») и Ассоциация производителей и потребителей ДПК. НИЦ «ДПК» помогает действующим и новым предприятиям с разработкой рецептур, пуском и модернизацией производства, а ассоциация пытается внедрить отраслевые стандарты. Также в 2012 году было образовано некоммерческое партнерство «Объединение производителей ДПК», но к настоящему времени эта организация приостановила деятельность.

Импортные древесно-полимерные композиты

В начале 2000-х годов российский рынок ДПК был в зачаточном состоянии. Импортные поставки стали увеличиваться после 2005 года. Сначала их обеспечивали добротные производители из Европы и США, затем случился бум импортеров из стран Азии. В 2011 году доля импортной продукции на рынке превышала 70%, было представлено около 20 брендов и древесный композит предлагался самый разный: от высококачественного европейского до безымянного китайского – красивого, но разваливающегося в течение первого сезона. Цены тоже очень сильно различались.

Потребителям не потребовалось много времени, чтобы оценить преимущества отечественного продукта. Помимо приемлемой цены, есть возможность получить подробную консультацию у производителя, а также заменить производственный брак по гарантии. В связи с колебанием курсов валют цены на импортную продукцию из ДПК постоянно менялись, причем в сторону повышения, что стало дополнительным стимулом для российских инвесторов, вкладывающих в организацию производств.

После 2010 года в каталогах продавцов стало все больше отечественных торговых марок. К 2015 году объем потребления ДПК оценивался в 30 тыс. т, из которых примерно 20% составлял импорт. Так, за четыре года объем импорта сократился более чем в три раза. А главное – отечественным компаниям удалось выдавить с рынка азиатский импорт. Сейчас на долю отечественных производителей приходится больше 85% продаж ДПК.

На сайтах продавцов ДПК до сих пор можно встретить большой перечень иностранных производителей: Twinson, Dumadeck и Bruggan (Бельгия), Holzhof (Чехия), CM Decking/CM Scandinavia (Швеция), Legro (Венгрия), Outdoor (Канада), Werzalit, Megawood и Hilst Deck (Германия), Relazzo Rehau (Австрия), Darvolex (Болгария), Trex Company (США), Timbertex, Woozen LG и Woodvex/DeckingWood (Южная Корея), ZAGU (Латвия). По некоторым данным, из западных брендов официально остались только Twinson (продукт бельгийской компании Deceuninck) и Holzhof (Чехия). Продукцию других зарубежных брендов можно приобрести только по заказу.

Тенденции рынка

Первые производители ДПК появились в России в 2008–2009 годах, в 2010 году рынок, можно сказать, только начал развиваться. Тогда эксперты прогнозировали, что к 2020 году объем рынка может превысить 30 тыс. т в год3. Теперь понятно, что эти ожидания были заниженными. В 2020 году только российское производство достигло 32 тыс. т, а вместе с импортом рынок оценивался примерно в 40 тыс. т. Более того, намечается немалый экспортный потенциал.

За это время рынок вынужденно покинули больше 20 производителей, в том числе крупные. Как правило, закрываются компании, использующие китайское оборудование. Многие банкроты укрепили предубеждение потребителей против древесно-полимерных композитов. За 10 лет на просторах интернета накопилось достаточно видеороликов об «ужасах ДПК». Но далеко не все ушедшие производители злостные халтурщики. Никто не застрахован от ошибок. Подводит рецептура, иногда неудачная конструкция нового профиля или нестандартная идея монтажа. ДПК – материал новый, ему всего 30–40 лет. Сейчас большинство компаний получили сертификаты.

Уже в 2016 году было понятно, что отечественный рынок ДПК не насыщен и достичь относительного насыщения он сможет не раньше 2030 года. Однако спрос в продуктовых нишах будет различаться. Прирост потребления террасной доски станет умеренным, зато сформируется спрос на другие изделия из ДПК. В связи с этим появляются шансы и для станкостроительной отрасли, а пока, несмотря на бурный рост, российских экструдеров на рынке по-прежнему нет. Отечественные производители станков предлагают лишь вспомогательное оборудование: мукомольные и шлифовальные станки, модули смешивания.

Можно сказать, что «детские болезни» российский рынок уже перенес. На фоне большого разнообразия компаний-производителей (от крупных до мелких) выделяются лидеры, располагающие современным оборудованием и выпускающие широкий ассортимент продукции. Однако даже ведущие компании в ближайшие 10 лет ожидает серьезное испытание на прочность. То и дело анонсируется выход новых игроков, и позиции любого производителя могут пошатнуться. При этом для малых предприятий перспективы развития сохраняются – в отдаленных регионах у локального завода могут быть преимущества даже при нарастающей конкуренции.

Для успешного развития рынка важно не только качество продукции. Главную проблему, с которой столкнутся многие производители древесного композита в ближайшие годы, можно назвать «испытание тендерами».

Декинг из ДПК все чаще используется для облагораживания общественных пространств: детских площадок, балюстрад, настилов и мостиков в парках и скверах, городских набережных и т. д. Обычно материалы для подобных целей приобретаются через систему государственных закупок. Для производителя это хороший шанс заработать на оптовых поставках единому заказчику, но и неожиданный источник больших неприятностей. В последние два года в СМИ регулярно мелькают негативные новости о не выдерживающих и одного сезона городских объектах, отремонтированных материалами из ДПК. Особенно впечатляющие фотофакты появляются на исходе зимы, после таяния снега.

В чем причина? Некачественная продукция, поставленная безответственным подрядчиком, неправильный монтаж, просчеты в ТЗ или действия вандалов? Как правило, разные комбинации всего перечисленного. Ответственные лица, размещающие заказ на ДПК в системе тендеров, стремятся сэкономить и на материале, и на монтаже, а ведь правильный крепеж важен не меньше качества композитного изделия. Нагрузка на доску (проходимость) тоже часто рассчитывается неправильно, и, выходит, новенькие площадки используются не по назначению. В результате районные газеты коллекционируют многочисленные жалобы разгневанных горожан и публикуют статьи, полные скепсиса, а репутации ДПК наносится серьезный урон. Причем под удар попадают все игроки рынка, а не только «победитель тендера», вынужденный за свой счет демонтировать и менять покрытие.

Экспертам рынка предстоит ликбез чиновников, которым придется разобраться, в каких случаях лучше использовать пустотелую и полнотелую доску, шовную и бесшовную, на основе полиэтилена (невысокие и средние нагрузки) или ПВХ (повышенные нагрузки и особые требования к пожарной безопасности объекта). При профессиональном монтаже и правильно подготовленном основании качественная доска не будет испорчена, но на фоне общей стоимости работ сэкономить на материале не получится.

Текст Вера Никольская