Рынок древесных плит и фанеры

Предварительные итоги 2023 года

29 ноября 2023 года в рамках XVIII Международной выставки оборудования, материалов и комплектующих для деревообрабатывающей и мебельной промышленности Woodex прошла конференция WoodWorld-2024, организованная журналом «ЛесПромИнформ» и порталом «ПроДерево». На конференции состоялось обсуждение состояния и перспектив рынка древесно-плитной продукции и фанеры.

Свой взгляд на отрасль представил Виталий Липский, генеральный директор Национального лесного агентства развития и инвестиций. По его словам, ситуацию на рынке древесных плит можно охарактеризовать как переход от одного кризиса к другому. По итогам трех кварталов 2023 года объемы производства древесно-волокнистых плит (ДВП) вернулись к показателям 2021 года. Объем их производства снизился незначительно, на 6,6%, что в текущей ситуации может считаться неплохим результатом. Средние индикативные цены на ДВП в течение трех лет коррелировали с объемами производства. Так, в 2021 году, в связи с пандемией коронавируса, цены были достаточно низкими, после чего выросли на 52%, и уже в I–III кварталах 2023 года стабилизировались без серьезных колебаний.

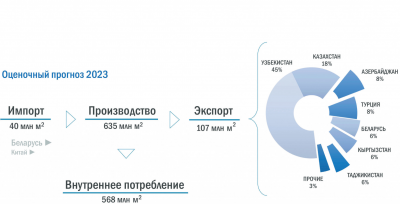

Если смотреть на баланс производства и потребления ДВП в 2023 году, то производство составит 635 млн м2, экспорт – 107 млн м2. Импорт оценивается примерно в 40 млн м2, в основном из Белоруссии и Китая. Главные экспортные рынки ДВП для России – Узбекистан, Казахстан и Азербайджан. В структуре экспорта необработанная плита составляет 39%, остальное – это плиты шлифованные, ламинированные, в виде напольных покрытий. У России есть потенциал наращивания производства ДВП в расчете на перспективные рынки СНГ.

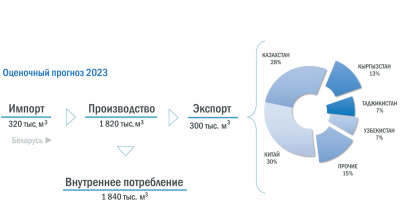

На рынках ДСП и OSB в 2023 году ситуация оказалась лучше, чем на рынках ДВП. По итогам 2023 года наблюдается небольшой рост производства плит, основным драйвером которого является рост производства мебели. Рост спроса также ведет к росту цен, что хорошо видно в 2023 году. По итогам года Россия выйдет на объем производства плит 8,9 млн м3 и объем экспорта почти 2 млн м3. Основными потребителями российской ДСП являются Казахстан и Узбекистан. Главными внешними рынками сбыта OSB стали Китай, Казахстан и Кыргызстан. Китай при этом и сам крупнейший производитель конструкционных материалов.

В целом на рынке древесных плит наблюдается восстановление. Рынки древесно-стружечных (включая OSB) и ДВП плит близки к восстановлению до значений, зафиксированных перед введением западных санкций. Основные рынки сбыта плит, кроме российского, Центральная Азия и Закавказье.

Положительная динамика последних месяцев выражается в росте производства и росте цен. Однако восстановление цен до значений прошлого года в этом году невозможно, даже без учета инфляции. Насыщенность рынков сбыта позволяет прогнозировать рост потребления, но есть ограничения по платежеспособному спросу.

При этом белорусские производители конкурируют с российскими на одних и тех же рынках, в том числе российском. Одновременно правительство Белоруссии пытается защитить внутренний рынок от внешних поставок: совмин Белоруссии постановлением №300 от 10 мая 2023 года продлил лицензирование импорта ДСП, ДВП, OSB, отдельных видов бумаги и картона, включая импорт из стран ЕАЭС.

В России высокая ключевая ставка Центробанка ограничивает перспективы роста строительной отрасли, следовательно, можно ждать сокращения ввода жилья и объемов приобретения мебели и отделочных материалов, что может вызвать в 2024 году на рынках ДСП и ДВП спад или стагнацию.

Эксперт также акцентировал внимание на уязвимости транспортных маршрутов в России. Так, в октябре блокировка транспортного канала древесных плит через Казахстан в Узбекистан, Киргизию, Туркменистан и Таджикистан показала уязвимость этого транзитного маршрута.

Рынок фанеры в России больше других пострадал за последние годы. Объемы производства упали на 27%, если сравнивать с уровнем 2021 года. На фоне падения производства и ограничений на рынках сбыта фанеры ожидался переход фанерных производств на экспорт шпона в третьи страны (Китай, Турцию, Вьетнам и пр.) с дальнейшим реэкспортом в США и ЕС. Увеличение производства (и экспорта) шпона относительно производства фанеры наблюдалось только в мае – сентябре 2022 года.

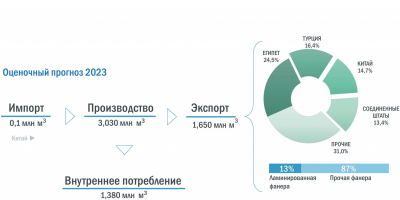

Общий тренд падения производства фанеры сопровождается снижением цены. Цена упала почти на 39%. Низкая цена является следствием потери западных рынков сбыта, на которых за много лет была создана сбытовая инфраструктура. Ожидается, что в 2023 году будет произведено 3 млн м3 фанеры при объеме внутреннего потребления 1,4 млн м3. Основные потребители – Китай, Турция, Египет. Причем египетский рынок характеризуется низкой платежеспособностью. Часть поставок фанеры в Египет идет на строительство АЭС «Эль-Дабаа».

Россия также поставляет примерно 180 тыс. м3 фанеры, или примерно 13% всего экспорта, в США, несмотря на заградительную ввозную пошлину 50%. Существуют другие каналы непрямого экспорта фанеры в США (через Вьетнам, Китай и пр.).

Почти на 50% выросли в 2022 году поставки фанеры и шпона в Китай. Стагнация рынка жилищного строительства Китая ограничивает поставки фанеры и конструкционных плит, основной объем фанеры реэкспортируется в третьи страны.

Объем поставок фанеры в Турцию вырос за 2022–2023 годы почти в три раза. Прямой ввоз фанеры ограничен высокими (27%) пошлинами, но основной объем поставок идет через свободные экономические зоны с нулевой ввозной таможенной пошлиной. После «доработки» фанера экспортируется в страны ЕС и США.

Поставки в Индию незначительны из-за регуляторных разногласий, высокой ввозной (30%) пошлины и неотлаженной логистики.

В общем и целом на внешних рынках большую конкуренцию российским производителям низкокачественной фанеры составляют китайские производители, а на внутреннем – производители OSB. Отечественные производители фанеры сильно пострадали от потери европейского рынка, так как не могут найти сопоставимых по уровню маржинальности рынков сбыта.

Если говорить о перспективных рынках, то Китай для древесно-плитной продукции таковым не является. Он и сам крупнейший в мире производитель плит. Кроме того, в настоящее время там наблюдается стагнация строительного рынка.

Также эксперт скептически относится к МТК «Север – Юг». По мнению Виталия Липского, коридор «Север – Юг» находится в зачаточном состоянии из-за высоких тарифов, отсутствия финансовой логистики с Ираном, принципиально иного подхода к бизнесу в Иране. Заработает ли этот коридор в ближайшее время в связи с введением в эксплуатацию железнодорожной ветки через Азербайджан, прогнозировать сложно. При этом Иран очень интересный регион, обеспечивающий доступ на рынки Индии и стран Персидского залива, среди которых особый интерес представляют Саудовская Аравия и ОАЭ, а также Египет, если ему удастся решить проблемы с дефицитом платежного баланса.

Перспективными могли бы также стать рынки Марокко и Алжира. На них довольно активны скандинавские производители, а российские компании представлены слабо. Если говорить в целом об арабских странах, прежде всего нефтедобывающих, то прослеживается четкая корреляция цен на нефть и объемов закупаемой ими лесопродукции, при этом корреляции роста населения с закупками лесопродукции нет.