Древесные плиты и фанера сегодня

Цифры, факты, проблемы и перспективы

Объем потребления древесных плит в России в 2018 году составил 12,9 млн м3 (+12% к объему 2017 года). Рост производства зафиксирован по всем видам плит и фанере. Стабильно развивается экспорт. Модернизируются и запускаются новые мощности.

Завершен инвестиционный проект UPM в Чудово, открыто производство широкоформатной фанеры на Архангельском фанерном заводе, запущен Павловский ДОК в Алтайском крае. Действительно ли все так оптимистично в производстве древесных плит и фанеры, разбирались участники конференции «Плиты и фанера» в рамках Петербургского международного лесопромышленного форума, прошедшего в конце сентября.

Экспорт продукции ЛПК

Наглядно демонстрирует положительную динамику в плитной и фанерной отрасли статистика по общему экспорту продукции ЛПК, который в валютном исчислении составил в 2018 году $11,91 млрд. На продукцию ЦБП пришлось $4,31 млрд (36,15%), а на всю остальную лесопродукцию – $7,61 млрд (63,85%). Причем в эти 63,85% входит не только необработанная древесина (ее доля по-прежнему высока), но и продукция с высокой добавленной стоимостью, такая как древесные плиты, фанера, мебель – на нее приходится больше 30% всей экспортируемой продукции ЛПК без учета продукции ЦБП (рис. 1)!

Увеличение объема поставок за границу продукции высоких переделов, разумеется, связано с ростом производства в целом, но не стоит забывать, что и древесные плиты, и фанера, и мебель входят в утвержденный Минпромторгом РФ список высокотехнологичной продукции, которой государство в первую очередь предоставляет экспортные преференции. Среди них программы по компенсации части затрат экспортеров российской продукции на сертификацию (Постановление Правительства от 17.12.2016 г. №1388), на транспортировку продукции (Постановление Правительства РФ от 26.04.2017 №496), на регистрацию объектов интеллектуальной собственности за рубежом (Постановление Правительства от 15.12.2016 №1368), по субсидированию выставочно-ярмарочной деятельности (Постановление Правительства РФ от 26.04.2017 №488) и др. Отечественные предприятия пользуются этими инструментами в разной степени, однако доля высокотехнологичной продукции в экспорте медленно, но стабильно растет, даже несмотря на случающиеся падения по отдельным категориям продукции.

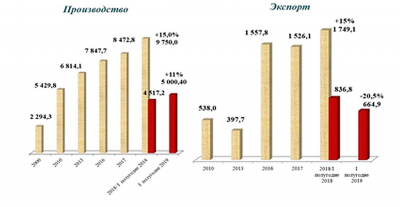

Производство и экспорт ДСП

Если рассматривать производство древесно-стружечных плит в динамике, ежегодный прирост очевиден. Так, в 2018 году было произведено 9750,0 тыс. м3 (что на 15% больше, чем в 2017 году), в первом полугодии 2019 года тенденция сохранилась – выпущено 5000 тыс. м3 (на 11% больше, чем за аналогичный период прошлого года). Экспорт этого вида плит последние годы также развивался (в 2018 году был зафиксирован рост на 15%, до 1749,1 тыс. м3). Правда, в первом полугодии 2019 года наблюдается отрицательная динамика: экспорт ДСП снизился на 20,5% по сравнению с показателем аналогичного периода прошлого года. И это единственный сейчас вид плитной продукции, экспорт которого снизился, но делать выводы пока рано, поскольку и в мебельной, и в плитной, и в фанерной промышленности объемы производства и объемы экспорта в первом полугодии традиционно уступают объемам второго полугодия.

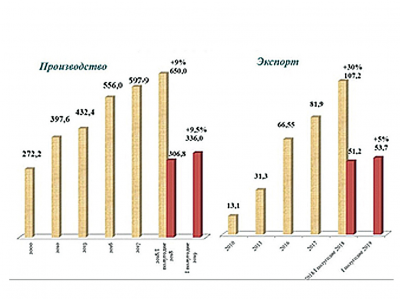

Производство и экспорт MDF

Ситуация в сегменте древесно-волокнистых плит (MDF) самая оптимистичная: растут объемы производства и экспорт. Так, например, в 2018 году было произведено 650 млн м2 MDF, что на 9% больше, чем в 2017 году, экспорт же увеличился на 30% до 107,2 млн м2. В первом полугодии 2019 года показатели тоже повышались (по сравнению с показателями аналогичного периода 2018 года): производство на 9,5% (до 336 млн м2), экспорт на 5% (до 53,7 млн м2).

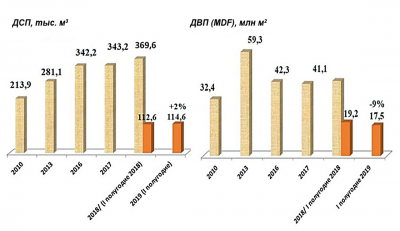

Импорт ДСП и MDF

В 2018 году в Россию было ввезено 369,6 тыс. м3 ДСП. В первом полугодии 2019 года зарегистрирован прирост по сравнению с тем же периодом прошлого года, но незначительный – 2%, а такие девиации вполне естественны для рынка.

Что касается плит MDF, то объем импортных поставок в 2018 году составил 41,1 млн м2, а в первом полугодии 2019 года сократился на 9% (тоже по сравнению с аналогичным периодом 2018 года), до 17,5 млн м2. Подобные колебания вряд ли могут повлечь серьезные изменения. Сейчас для них нет никаких предпосылок. В отличие от прошлых лет, до вступления России в ВТО, отечественные производители мебели (основные потребители плит) 80% материала закупали за рубежом, сейчас же рынок насыщен, прежде всего за счет иностранных инвесторов, и объемы отечественного производства MDF покрывают потребности рынка. Остается совсем небольшой круг потребителей импортных плит, но на общую картину он не влияет.

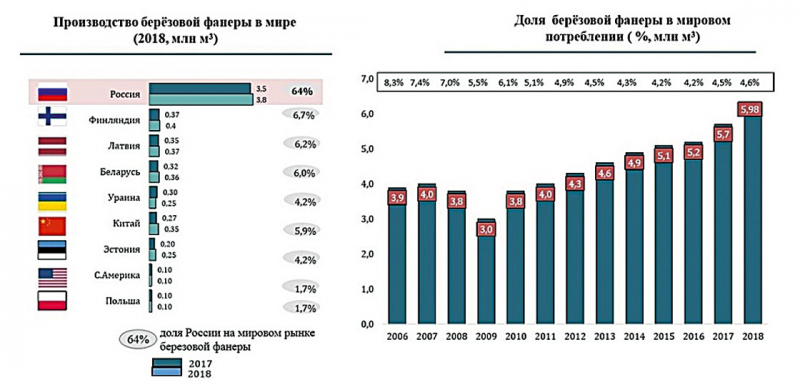

Фанерная отрасль: боль российского ЛПК

На сегодня в фанерной промышленности сложилась крайне непростая ситуация, требующая принятия срочных мер для ее урегулирования как государством, так и производителями.

Для начала необходимо вспомнить о ситуации с сырьем для производства фанеры. Последние пять лет рост заготовки березового фанкряжа в России был 3,3%. При этом рост его потребления на внутреннем рынке превышал 4,5%. Таким образом, ежегодный рост экспорта этого вида древесины почти на 30% бил по российской фанерной отрасли. В итоге в 2017 году отечественным производителям элементарно стало не хватать сырья для выпуска фанеры: впервые за 10 лет в 2017 году зафиксировано падение объемов производства. Многие предприятия напрямую связывали это с ростом цен на сырье и его нехваткой во многих регионах. В возникшем остром конфликте интересов между лесозаготовителями и экспортерами необработанной древесины и производителями-экспортерами высокотехнологической продукции с высокой добавленной стоимостью (а Россия крупнейший мировой экспортер березовой фанеры) государство, естественно, встало на сторону последних.

В качестве необходимой защитной меры в июле 2018 года было принято постановление Правительства РФ №636, существенно ограничивающее вывоз из страны березового фанкряжа. Мера носила временный характер и действовала всего полгода. За этот период (с 1 января по 30 июня 2019 года) квоту в объеме 567 тыс. м3 получили 908 экспортеров.

В результате действия постановления тысячи кубометров заготовленного березового кряжа остались невостребованными. С одной стороны, сейчас фанерные комбинаты обеспечены сырьем и кое-где даже наблюдается излишняя затоваренность складов, с другой – они не готовы выкупить и переработать весь оставшийся на российском рынке кряж. Кроме того, у лесозаготовителей есть проблемы с реализацией березовых балансов.

Возможно, фанерным заводам стоило бы пойти по пути развития собственной лесозаготовки. Но здесь возникает другая проблема ЛПК: нехватка лесных ресурсов.

Даже несмотря на введение сдерживающих пошлин на вывоз круглого леса, создание института приоритетных инвестиционных проектов и другие дополнительные меры, стимулирующие переработку внутри страны, лишь единицы предприятий воспользовались ими и пришли к собственной переработке. Ситуация не меняется много лет: лесозаготовители считают, что выгоднее перепродавать лес, а переработчики вынуждены выкупать его у них по повышенным ценам. И это притом что и лесозаготовка в России сама по себе крайне неэффективна: страна находится на одном из последних мест в группе развитых лесопромышленных стран по количеству кубометров древесины, получаемой с расчетного гектара лесосеки. И на последнем месте по стоимости товара, произведенного из этих кубометров.

Решать этот клубок проблем необходимо комплексно: внутри компаний и, конечно же, на региональном и федеральном уровне. Естественно, с учетом интересов тех, кто занимается переработкой леса и производством высокотехнологичной продукции.

Производство и экспорт фанеры

Введенное ограничение экспорта фанерного кряжа помогло немного стабилизировать ситуацию в фанерной отрасли, и уже можно говорить о постепенном восстановлении роста объемов производства и экспорта этого вида продукции ЛПК.

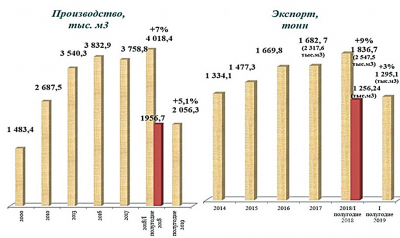

Так, в 2018 году производство фанеры в России увеличилось на 7%: общий объем составил 4018,4 тыс. м3, а экспорт вырос на 9%, до 2547,5 тыс. м3. К слову, по данным WhatWood, 30% всей производенной фанеры реализуются на внутреннем рынке, объем которого оценил составляет 1,5 млн м3.

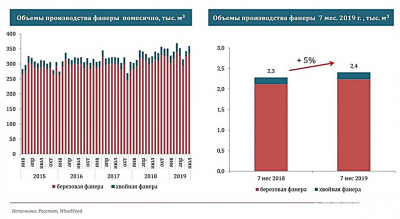

На диаграмме помесячного производства фанеры (рис. 7) видно, что происходило и происходит с фанерной отраслью (среднемесячное производство составляет 280–300 тыс. м3), но отдельный интерес представляет статистика за первое полугодие 2019 года – время действия постановления №636 правительства РФ.

За первые семь месяцев 2019 года отмечен рост производства фанеры на 5% по сравнению с аналогичным периодом прошлого года. Это связано и с пусть временным, но все же решением проблемы обеспечения сырьем отечественных предприятий, и с увеличением мощности действующих производств, и с введением новых мощностей.

Такими же темпами развивается и экспорт. С 1 января по 31 июля из России было вывезено 1295,1 тыс. м3 фанеры, это на 5% больше, чем за тот же период 2018 года. Июль этого года – рекордный месяц для отечественных производителей: на экспорт было отгружено 316 тыс. м3 фанеры (рис. 8)!

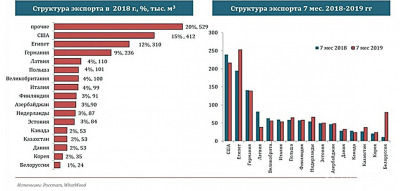

Сегодня российская фанера доставляется в 120 стран мира. Основными покупателями остаются США, Египет, Германия. А из нетрадиционных для российских производителей рынков сейчас значительно увеличился экспорт в Панаму и Чили. Это не новые для российской фанеры рынки, но прежде поставки туда были минимальные. А в этом году, например, в Панаму отгружено уже 9000 м3. Кроме того, существенно увеличились поставки в Белоруссию.

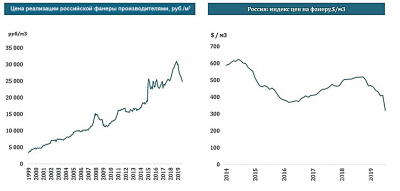

Правда, отмечается существенное падение цен на российскую фанеру (впервые за последние 20 лет). В итоге медленного снижения в течение последних восьми месяцев цены дошли до уровня 2007–2009 годов, но точки роста в сегменте фанеры все равно есть.

К точкам роста потребления фанеры как внутри страны, так и на внешних рынках можно отнести положительную динамику в строительном (и ремонтном) сегменте, развитие танкерной транспортировки природного газа и автотранспортной логистики, а также усиление роли возобновляемых ресурсов в экономике.

К факторам, влияющим на развитие рынка фанеры, относятся глобализация, урбанизация, цифровизация, повышение уровня жизни населения, охрана окружающей среды и климатические изменения.

Сдерживающими же факторами являются консерватизм отечественных потребителей и производителей – в России, в отличие от экспортных рынков, в серийном производстве всего три варианта продукта: обычная и ламинированная фанера, а также фанера-сетка. Конечно, на сайтах разных компаний можно встретить широкий ассортиментный ряд, но фактически речь идет только о трех продуктах постоянного промышленного производства. И так на протяжении 25 лет. Отечественным производителям фанеры необходимо развивать внутренний рынок, расширять линейки продуктов/решений и смещать фокус с копирования продуктов на исследование рынка и формирование индивидуальных предложений для каждого сегмента. В целом не наблюдается рыночных факторов снижения спроса на фанеру, а это значит, что есть все предпосылки для развития отрасли.

Текст АМДПР