Российский рынок деревянной мебели

Объем импорта по-прежнему высокий, но у экспорта больше перспектив

Во время пандемии российские потребители продемонстрировали неожиданно высокий спрос на мебель, но продажи активизировались преимущественно в низкой ценовой категории. Аналогично и с экспортом: интерес зарубежных покупателей повысился, правда, к дешевой продукции.

Но у отечественных игроков есть все шансы увеличить и то и другое.

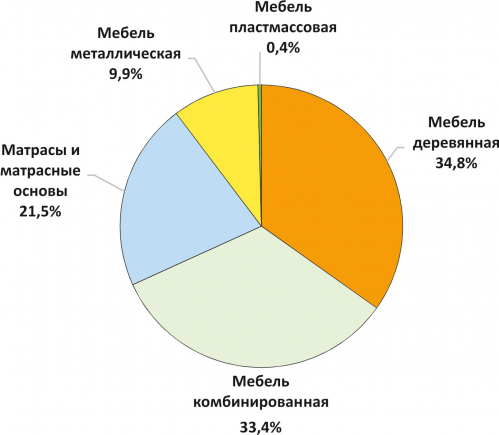

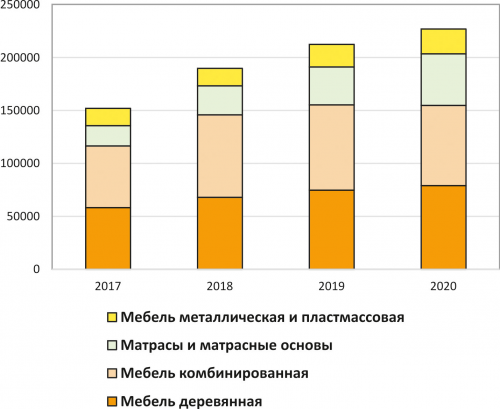

Мебельное производство. доля деревянных изделий

Несмотря на разнообразие современных материалов в мебельном производстве, наиболее востребована по-прежнему деревянная мебель. Впрочем, выделить долю сугубо деревянной мебели сложно, ведь большая часть мебельных изделий – это комбинация самых разных материалов: массива, древесных плит, текстиля, металла, пластика и т. д. В современном производстве также используется термодревесина, композитные материалы и другая экзотика.

В общем объеме производства мебели в России древесина так или иначе встречается в 55–60% случаев, а в денежном выражении составляет около 70% (рис. 1–2). Хотя древесина как материал в данном случае понятие условное. Более 75% деревянной мебели производится из ДСП. На изделия из MDF приходится около 20%, а доля мебели из массива – чуть более 5%. В несущей части конструкций используются фанера и ДСП, наружные элементы – створки и дверцы шкафов и комодов – чаще всего изготавливаются из MDF.

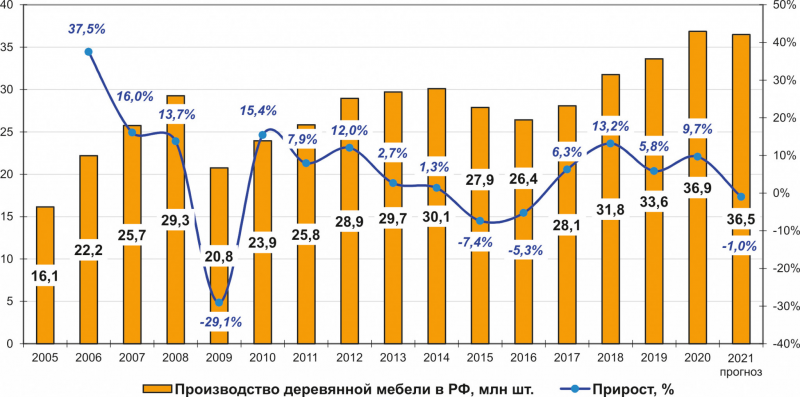

Деревянная мебель. объемы и динамика производства

Динамика производства деревянной мебели волнообразная. Первый период активного роста наблюдался до мирового финансового кризиса. В 2008 году объем выпуска приблизился к 29,3 млн шт., но в 2009 году выпуск упал почти на 30% (рис. 3). Для компенсации потерь и возвращения к достигнутым результатам потребовались четыре года.

Следующий максимум зафиксирован в 2014 году, когда было произведено 30,1 млн шт. мебельных изделий. Затем, из-за ситуации с Крымом, последовало двухлетнее падение производства на 12%, но уже в 2017 году рост возобновился. На этот раз восстановление было бурным – ежегодно прибавлялось 2–3 млн изделий, и к 2019 году объем выпуска достиг 33,6 млн шт.

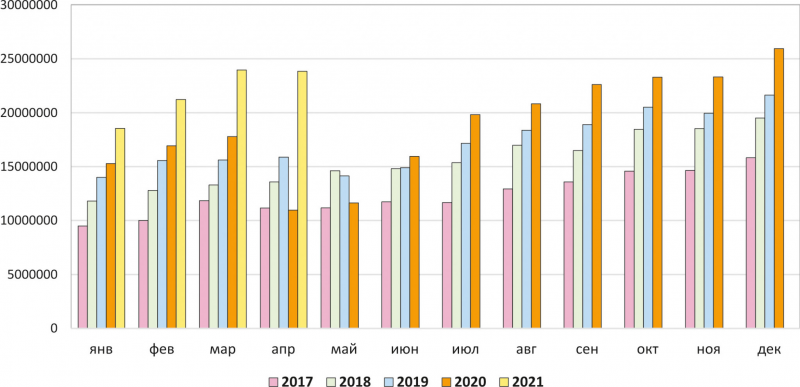

Трудный 2020 год вопреки ожиданиям принес новые рекорды. Стремительное распространение коронавируса не предвещало ничего хорошего. В I квартале 2020 года выпуск прирастал как обычно, но в апреле – мае случился серьезный провал из-за введения режима самоизоляции (рис. 4).

Инициированные правительством нерабочие дни, которые фактически продолжались с конца марта до середины мая, спровоцировали катастрофическое падение производства и продаж в этот период. Но затем покупатели активизировались, производители адаптировались, и начался рост производства, результат которого в начале года никто не мог предположить. Реабилитировалась отрасль моментально – уже в июне было произведено больше, чем в том же месяце предыдущего года, а затем производство встало на рельсы уверенного роста. В условиях вынужденного режима удаленной работы и учебы многие озаботились организацией рабочих мест для себя и детей – школьников и студентов. Те же, у кого выдалось свободное время и средства, просто стали вкладывать в ремонт и смену обстановки. Важным фактором эксперты называют льготную ипотеку, которая взбодрила рынок жилья: новые квартиры требовали меблировки. В то же время для некоторых категорий населения потеряла актуальность аренда, поскольку они переехали в другое жилье, которое тоже нужно было обустраивать.

Таким образом, пандемия поспособствовала наращиванию темпов производства мебели в России. В количественном исчислении прирост производства всех категорий мебели за 2020 год в сравнении с 2019 годом составил 8%, а деревянной мебели – 9,7% (см. рис. 3). В денежном выражении, по данным Росстата, в 2020 году выпуск мебели в России вырос на 6,8% в сравнении с уровнем 2019 года: 226,8 млрд руб. против 212,3 млрд рублей.

Рост продолжился и в 2021 году, причем интенсивность даже повысилась. В денежном выражении мебельная промышленность превзошла результаты прошлого, «ковидного», года на 25–35% в месяц, а в апреле и вовсе удвоила объемы. Однако основную роль в этом приросте сыграл не столько объем продукции, сколько его стоимость – отпускные цены на мебель весной 2021 года буквально взлетели (рис. 5; годовые показатели в сравнении: апрель к апрелю).

Но не у всех игроков рынка ситуация нормализовалась. Пандемия сильно ударила по производителям мебели премиум-сегмента (особенно диванов), так как обустройство импровизированных домашних рабочих мест осуществлялось в основном за счет дешевых комплектов. Снизилось производство мебели для учебных заведений, детской мебели, а также офисной. Что касается деревянной мебели, то снижение коснулось в основном письменных столов, школьных парт и уголков, а выпуск стульев и кресел немного повысился.

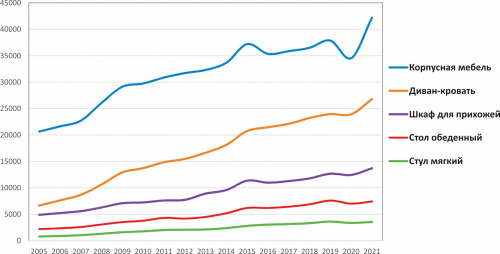

Цены на мебель. картина двух десятилетий

Стоимость мебели год от года растет, но это неравномерный рост. Согласно официальной статистике средний ежегодный прирост потребительских цен на мебель более или менее соотносится с показателями инфляции, редко выскакивает за ее верхнюю границу и составляет 7–9% (рис. 6).

Самые высокие ценовые приросты были зафиксированы в следующие годы:

- 2001 год – 18,6%, вследствие роста потребительского спроса после восстановления от дефолта 1998 года, запустившего импортозамещение и развитие внутреннего производства;

- 2008 год – 16,4%, активизация рынка перед мировым финансовым кризисом, завершение периода «тучных» 2000-х годов с высоким уровнем потребления;

- 2015 год – 12,9%, реакция на резкое удорожание валюты в конце 2014 года, спровоцировавшее скачок спроса на товары длительного пользования, включая мебель;

- 2018 год – 8,2%, возобновление роста производства мебели после трехлетнего застоя и ожидание повышения НДС с 18% до 20% 1 января 2019 года.

Даже самые высокие ценовые приросты со временем сглаживаются, что может говорить об ослаблении зависимости российского мебельного рынка от внешних факторов. К примеру, перепады валютных курсов хоть и оказывают влияние на рынок, но не слишком сильное, так как большая часть сырья для производства мебели (древесные плиты, шпон, пластик, фурнитура, метизы и т. д.) теперь выпускается внутри страны. Так, в 2015 году, когда валюта подорожала почти в полтора раза, подскочили и цены на мебель (аналогично инфляции – на 12,9%), но потребительский спрос не подкрепил такое подорожание, поэтому в 2016 году скачок немного скорректировался в обратную сторону – цены снизились на 1%, хотя стоимость валюты продолжала расти.

В 2020 цены снизились на 2,9%. Это самое заметное ценовое падение за рассматриваемый период. Помесячная динамика показывает, что неожиданное снижение произошло в январе, то есть до того, как стало понятно, что новый коронавирус принесет миру столько проблем.

Вообще, январское понижение цен – не исключительная, а довольно типичная ситуация. В длинные новогодние праздники экономическая активность замирает, торговые компании заманивают покупателей рождественскими скидками, в том числе для того, чтобы сбыть избыточный прошлогодний товар. Затем цены, как правило, возвращаются к нормальному росту, особенно во второй половине года. Но падение в начале 2020 года было слишком сильным, а восстановление в течение первых трех кварталов – очень медленным. В частности, наборы корпусной мебели подешевели за год почти на 10%. Поэтому снижение цен в сочетании с режимом самоизоляции сделало мебель привлекательным товаром и поспособствовало росту спроса.

Но самое интересное началось в 2021 году. Ситуация абсолютно зеркальная: если в январе 2020 года цены упали, то в январе этого года подскочили, и больше всего потерявшая в цене корпусная мебель за четыре месяца 2021 года подорожала на 16%. Основной причиной стал резкий весенний рост цен на сырье – древесные плиты и другие комплектующие.

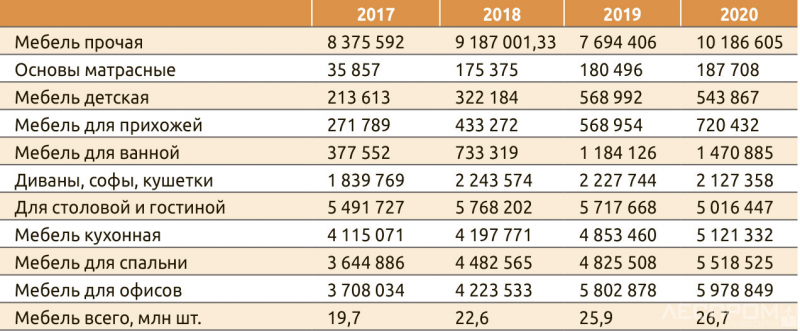

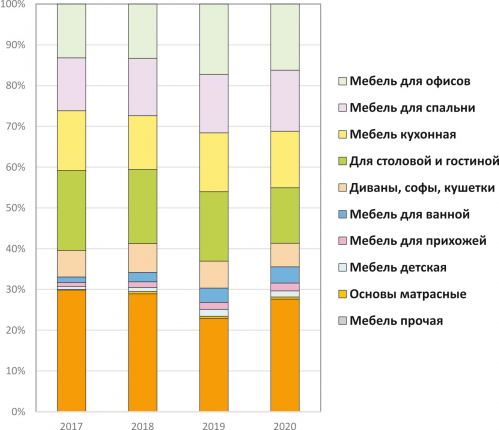

Ассортимент. статистическое разделение

Все разнообразие деревянной мебели можно условно разделить на несколько крупных категорий. Самые крупные следующие: мебель для офисов, мебель для спальни, кухонная мебель, мебель для столовых и гостиных и диваны (табл. 1, рис. 7). А максимальная по объему категория – «прочая мебель», к которой относят все что угодно.

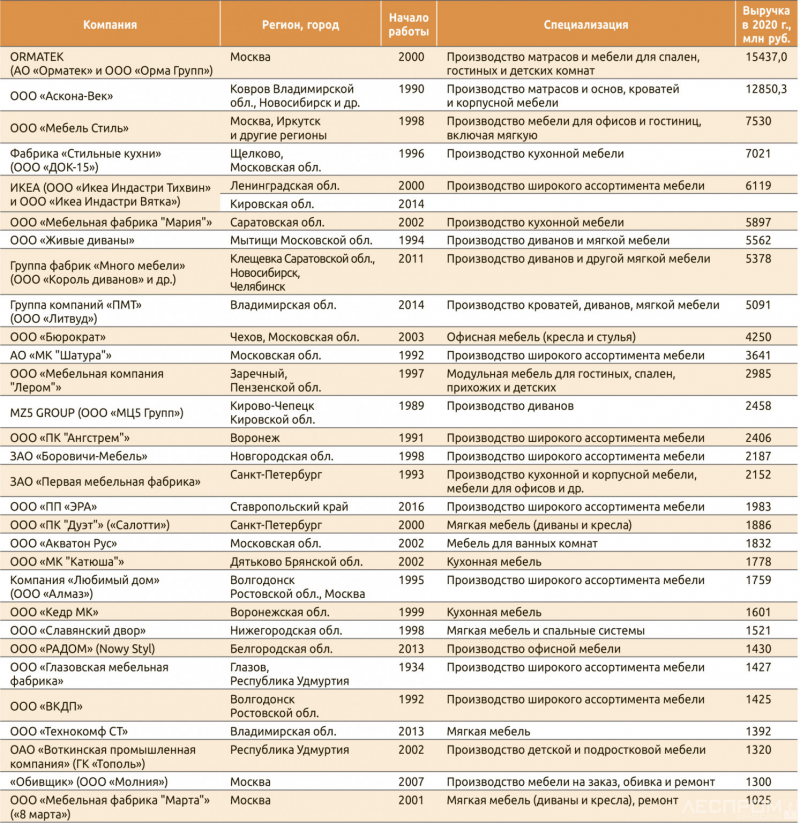

Российские производители. Антикризисный опыт

Производство и продажа мебели – привлекательный бизнес. Эксперты насчитывают в России до 15 тыс. производителей разного масштаба. Ниже приведен перечень 30 крупнейших производителей деревянной мебели в России, оборот которых в 2020 году был не меньше 1 млрд руб. (табл. 2). Крупными могут считаться фабрики с оборотом 2–5 млрд руб. Предприятия, оборот которых превышает 5 млрд руб., – настоящие гиганты отрасли. Для установления точного числа ведущих игроков и их масштаба необходимо более глубокое исследование, так как многие компании представляют собой группы из нескольких юридических лиц. Таким образом, некоторые крупные игроки могли не попасть в этот перечень.

Из перечня исключены компании, специализирующиеся на производстве металлической мебели (торговых стеллажей и пр.), хотя их оборот тоже высокий. В рейтинге лидируют производители матрасов – «Аскона» и «Орматек». В число производителей обе фабрики попали, поскольку выпускают не только матрасы, но и предметы мебели.

Производителей, попавших в перечень, отличает стабильность. Почти все крупные мебельные фабрики – старожилы отрасли, начавшие деятельность в лихие 1990-е годы. Некоторые современные производства выросли из советских мебельных комбинатов, пережили развал страны и много экономических кризисов.

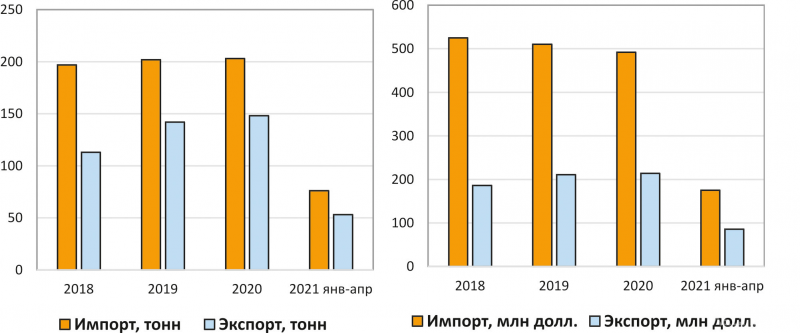

Импорт. тренд на сокращение

Эксперты обращают внимание на сокращение импорта мебели в 2020 году на фоне пандемии. Действительно, в прошлом году импорт всех категорий мебели уменьшился в денежном выражении на 4%, а в тоннаже – на 2% (рис. 8). Снижение может показаться небольшим, но для рынка, на котором доля импорта до сих пор очень велика (по оценкам АМДПР, составляла 49% в 2019 году и снизилась до 42% в 2020 году), это важная тенденция, даже если она пока слабая.

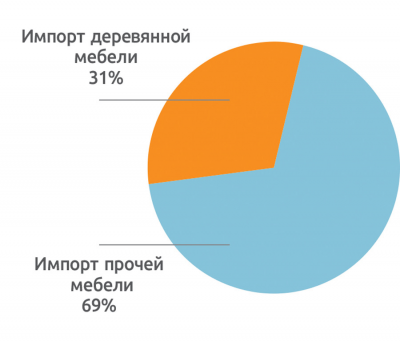

Что касается деревянной мебели, то в общем объеме импорта на нее приходится чуть больше 30% (рис. 9). Это стабильное соотношение, сохраняющееся много лет. Остальные 70% составляет мебель для транспорта, медицинских учреждений и предприятий сферы услуг, металлическая мебель или с металлическим каркасом, а также мебель из других материалов (пластмассы, бамбука, ротанга, тростника и проч.). В этот же объем входят матрасы, матрасные основы и некоторые постельные принадлежности. Напомним, что в объеме мебели российского производства доля деревянной мебели в два раза больше: около 60%.

Перечень мебельных категорий в таможенных базах демонстрирует, насколько разнообразен этот сегмент. Большая доля «недеревянной» мебели говорит о том, что импортная продукция будет востребована и впредь, хотя намечается тенденция сокращения ее доли (рис. 10). По всей видимости, на рынке все еще есть ниши, качественную продукцию для которых можно купить только за рубежом.

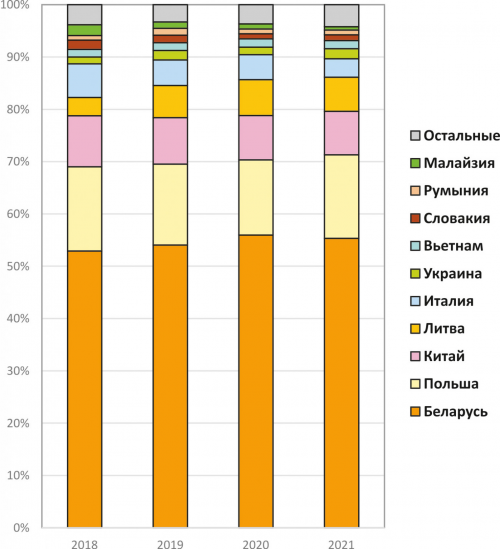

Заметных количественных изменений в зарубежных поставках деревянной мебели нет, они примерно одинаковы три последних года, зато в денежном выражении импорт снижается второй год подряд. Снижение суммарной стоимости находит очевидное объяснение: в структуре импорта увеличивается доля недорогой белорусской мебели, и без того доминирующей. Теперь же (по итогам 2020 года) доля мебели из Белоруссии достигла 56%. При этом снижается объем импорта из Польши, Италии и других европейских стран. Доли стран Азии, и в первую очередь Китая, сохраняются.

В пандемию наибольшим спросом пользовалась мебель низкого и среднего ценовых сегментов, а это как раз отечественная, китайская и белорусская. По наблюдениям игроков рынка, когда цены на российскую продукцию повышаются на 5–7%, удорожание импортных товаров достигает 20%.

Сейчас складывается впечатление, что в 2021 году импорт намеревается отыграть потери прошлого года. Во всяком случае, с января по апрель в РФ было ввезено в 1,5 раза больше продукции, чем за тот же период прошлого года. Однако в 2020 году в это время была тяжелая ситуация, и сравнение такое не совсем корректно. Вероятно, по итогам 2021 года импорт если и вырастет, то умеренно.

Экспорт. потенциал для расширения

Экспорт характеризует более устойчивый тренд роста. Поставки деревянной мебели отечественного производства за рубеж ежегодно увеличиваются уверенными темпами. Разрыв между импортом и экспортом сокращается (см. рис. 8), еще несколько лет – и они могут сравняться. В 2019 году прирост объемов экспорта составил 26%, в 2020 году, несмотря на ограничения, экспорт вырос на 4%.

Считается, что из-за пандемии больше пострадали производители, которые специализировались на продажах мебели в зарубежные страны, поскольку в ряде европейских государств был объявлен жесткий локдаун, многие торговые сети, включая мебельные, были закрыты. Но по итогам года ситуация оказалась не столь однозначной и скорее позитивной.

Основными покупателями отечественной мебельной продукции выступают Казахстан и Белоруссия. На эти две страны приходится более 40% всего российского экспорта. При этом перечень рынков сбыта достаточно широкий, и европейские страны в нем далеко не последние. К примеру, Германия на третьем месте, а в числе средних по объему спроса Украина, Польша, США, Франция, Литва, Армения, Румыния, Латвия, Чехия. В 2020 году реакция западных стран на ковидные ограничения была разная. Некоторые (Австрия. Швеция, Испания и др.) действительно снизили объем импорта российской мебели, но большинство стран, включая все перечисленные выше, наоборот, стали закупать больше, чем раньше. Также активизировались игроки «третьего эшелона», доля которых до 2020 года была невысокой, это Молдова, Великобритания, Канада, Италия, Словакия, Монголия, Израиль и даже Китай. Расширение рынков сбыта в столь трудный год наверняка потребовало больших усилий производителей и экспортеров и, скорее всего, благотворно скажется на развитии экспорта.

В 2021 году экспорт с большой долей вероятности снова вырастет. Об этом говорят весьма оптимистичные результаты первых двух кварталов. Германия, например, только за первые четыре месяца закупила больше половины объема предыдущего года. Также серьезно увеличили закупки Польша, США, Румыния.

Самыми востребованными категориями деревянной мебели для иностранных покупателей оказались спальная (27% общего объема экспорта в 2020 году) и кухонная (10%) мебель. На стулья и кресла приходится 5%, офисная составляет 2%. Самой объемной является категория «прочая деревянная мебель», в которую попадают диваны, шкафы, полки, стеллажи, журнальные столики и многое другое. Ее доля – 56%.

Рост экспорта – повод для гордости, так как мебель является продуктом глубокой переработки, товаром с высокой добавленной стоимостью. России давно пора отказаться от роли сырьевого экспортера и более эффективно расходовать такой ценный ресурс, как лес. И пусть сейчас зарубежных потребителей привлекает в первую очередь дешевизна отечественной мебели (стоимость единицы экспортируемой продукции в 2018–2020 годах снижается), у производителей есть шанс расширить ассортимент поставок более качественными и дорогостоящими партиями.

Российский мебельный рынок будет развиваться. Смещение покупательского интереса с дорогих ценовых сегментов на дешевые кратковременное. С восстановлением доходов населения спрос на качественную и оригинальную мебель повысится. Долгосрочная тенденция – не экономия на исходном сырье, а удешевление логистики: развитие цифровых технологий и увеличение продаж через онлайн-каналы.

Текст

Вера Никольская, директор по исследованиям агентства Abarus Market Research

Инфографика Abarus Market Research по данным Росстата и Таможенной службы РФ