Конкурентоспособность производства и рынок древесных продуктов в России

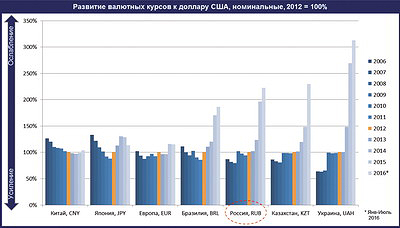

В период между 2012-2013 и 2014-2016 годами конкурентоспособность экспортно ориентированных производителей в РФ выросла примерно вдвое по отношению к производителям из США и Европы только за счет изменения курса рубля к доллару США: в 2016 году курс рубля был более чем в 2,2 раза ниже, чем в 2012 году.

Рис. 1. Динамика валютных курсов к доллару США в 2006–2016 годы

(2012 год = 100%)

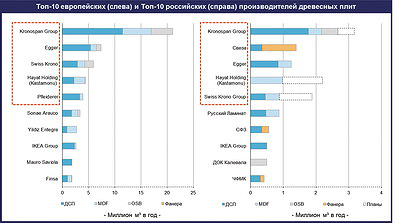

Рис. 2. Мощности топ-10 европейских (слева) и российских производителей

древесных плит, млн м3/год

По отношению к евро соотношение идентичное: падение рубля было почти двукратным. Схожее положение в сфере финансов сегодня в Белоруссии, Украине, Казахстане.

В подобной ситуации свои позиции укрепили экспортеры, в частности производители пиломатериалов, фанеры и пеллет. А на внутреннем рынке ситуация противоположная: спрос снизился, что обусловило ухудшение позиций ориентированных на внутренний рынок производителей, не имевших «подушки безопасности» в виде солидной доли импорта на российском рынке, - прежде всего производителей ДСП и плит MDF.

В «промежуточном» положении оказались производители ламинированных напольных покрытий и плит OSB - эти продукты ориентированы на внутренний рынок, но из-за значительной доли импорта в потреблении у российских производителей образовался дополнительный «запас прочности» по отношению к импортной продукции, и доля импорта предсказуемо сократилась. Доля продаж отечественных ламинированных полов на российском рынке выросла с 46% в 2012 году до 70% и более в 2015 году, а доля отечественных плит OSB выросла с 0% в 2012 году (ввиду отсутствия мощностей на стадии коммерческого производства) до почти 60% в 2015 году.

Параллельно отмечался рост мощностей в производстве фанеры, пеллет, ДСП, плит MDF и OSB, ламинированных напольных покрытий, пиломатериалов. В производстве фанеры, пиломатериалов и пеллет тон задавали российские инвесторы (главным образом уже действующие предприятия). В производстве ДСП, плит MDF и ламинированных полов мощности наращивались в первую очередь благодаря крупным зарубежным игрокам. В целом инвестиции в ЛПК России после 2010 года были одними из самых крупных в мире - в пропорции к мощностям, введенным за предыдущее десятилетие (2000-2009 годы). По этому показателю для древесных плит Россия к настоящему моменту обогнала даже Китай и страны тех регионов, которые традиционно являлись в последнее время объектом крупных инвестиций: Восточной Европы и Латинской Америки.

Ослабление российской экономики и сокращение доходов населения привело к падению внутреннего рынка почти по всем древесным продуктам. Исключение составил, пожалуй, только сегмент плит OSB. Таким образом, сложились не только предпосылки, но и насущная необходимость наращивания экспорта даже по тем продуктам, которые традиционно предназначались «для внутреннего пользования» - таким, как плиты OSB, MDF и ДСП.

Около половины мощностей, введенных в эксплуатацию в 2010-2016 годах в производстве древесных плит, приходится на крупные европейские холдинги, в первую очередь Kronospan, Egger и Kastamonu. К настоящему моменту на долю пяти крупнейших игроков в производстве древесных плит (ДСП, MDF и OSB, фанеры) в Европе (без учета российских предприятий) приходится около 50% общего объема работающих мощностей. В России этот показатель составляет пока чуть меньше 40%, причем пятерка крупнейших компаний в России почти совпадает с пятеркой крупнейших компаний в Европе.

В целом ситуация в секторе производства древесных плит все больше напоминает ситуацию, к примеру, на рынке плит Польши в последние 20 лет. В этой стране в производстве плит ДСП, MDF и OSB все без исключения мощности представлены всего пятью игроками: Kronospan, Swiss Krono, Pfleiderer, Homanit и IKEA. Причем сектор превратился в высококонкурентный, с довольно низким уровнем рентабельности и высоким уровнем операционной эффективности «выживших» игроков рынка. Аналогичный сценарий ожидает Россию - без доминирования пяти (западных) игроков, но с низкой рентабельностью в результате высокой конкуренции и высокой операционной эффективности работающих компаний.

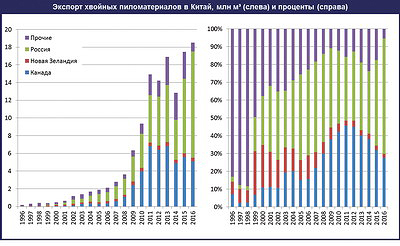

Рис. 3. Экспорт хвойных пиломатериалов в Китай, млн м3 (слева) и %

(справа) в 1996–2016 годы

В производстве пиломатериалов и пеллет ситуация в целом другая. Повышение конкурентоспособности привело российские предприятия к более комфортному положению на международных рынках. Причем можно говорить о некотором повышении конкуренции между российскими производителями. Для производства пиломатериалов также важно частичное восстановление объемов жилищного строительства в Северной Америке, которое ослабляет давление продукции из Северной Америки на рынки Азии, прежде всего Китая. График (рис. 3) отражает изменение доли пиломатериалов из России в суммарном экспорте Китая.

В ближайшие годы можно ожидать развития рынка по тем же направлениям, что и в 2015-2016 годы: повышение мотивации экспорта больших объемов древесной продукции, а также дальнейшее усиление конкуренции. Что касается рынка продукции, ориентированной на внутренний рынок, то на ближайшие год - три здесь можно ожидать низкой прибыльности бизнеса.

Алексей БЕСЧАСТНОВ, Pöyry Management Consulting